Nominaalne tootlus (määratlus, valem) Näited ja arvutused

Mis on nominaalne tootlus?

Nominaalne tootlus ei ole midagi muud kui kogu investeerimissummast teenitud raha kogusumma enne mitmesuguste kulude, näiteks kindlustuse, haldustasude, inflatsiooni, maksude, juriidiliste tasude, töötajate palkade, kontorirendi, tehaste ja masinate kulumi võtmist jne. See on investeeringute pakutav põhitootlus ning pärast inflatsiooni ja maksude mahaarvamist investeerimisperioodil, tegelik tootlus oleks suhteliselt madalam.

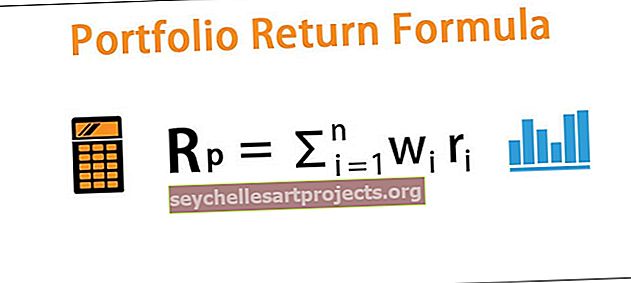

Valem

Nominaalse tootluse määr on esitatud järgmiselt:

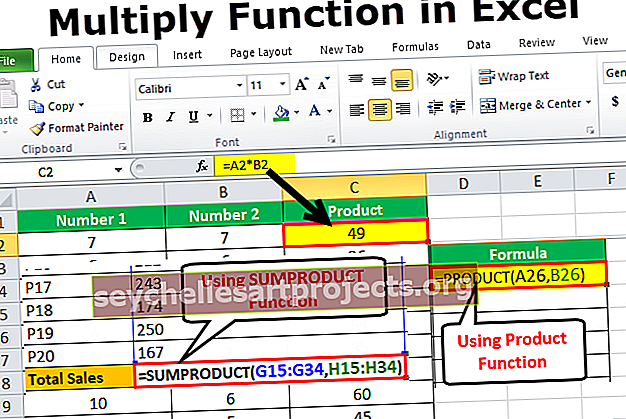

Nominaalne tootlus = praegune turuväärtus - algne investeeringu väärtus / algne investeeringu väärtus

Näited

Näide 1

Eraisik on investeerinud 125 000 dollarit tasulisse fondi 1 aasta jooksul. Aasta lõpus tõuseb investeeringu väärtus 130 000 dollarini.

Seetõttu saab nominaalse tootluse määra arvutada järgmiselt:

= (130 000–125 000 dollarit) / 125 000 dollarit

Nominaalne tootlus = 4%

Investeeringutulu arvutamisel määratakse nominaalse intressimäära ja reaalse tootluse vahe kindlaks ja see kohandub olemasoleva ostujõuga. Kui eeldatav inflatsioonimäär on kõrge, ootaksid investorid veelgi kõrgemat nominaalset määra.

Tuleb märkida, et see kontseptsioon võib olla eksitav. Näiteks võib investoril olla valitsuse / kohaliku omavalitsuse võlakiri ja ettevõtte võlakiri, mille nimiväärtus on 1000 dollarit, eeldatava intressimääraga 5%. Võiks eeldada, et võlakirjad on võrdse väärtusega. Ettevõtete võlakirjad maksustatakse aga tavaliselt 25–30% võrreldes valitsusvõlakirjadega, mis on maksuvabad. Seega on nende tegelik tootlus täiesti erinev.

Näide 2

Oletame, et Andrew ostab CD (hoiusesertifikaadi) väärtusega 150 dollarit aastase intressimääraga 5%. Seega on aastane töötasu = 150 dollarit * 5% = 7,50 dollarit.

Teiselt poolt, kui Andrew investeerib mainekasse investeerimisfondi 150 dollarit, mis teenib ka 5-protsendilist aastatootlust, on aastane tootlus ikkagi 7,50 dollarit. Investeerimisfond pakub aga aastas 2,50 dollari suurust dividendi, põhjustades erinevust kahes investeerimisliigis.

Alltoodud tabel on abiks erinevuste mõistmisel:

(Lõppväärtus = baasinvesteeringu summa * nominaalkurss)

- 1. aasta = 2,50 * (0,625 / 16,5) = 9,50%

- 2. aasta = 2,50 * (0,625 / 18) = 8,70%

- 3. aasta = 2,50 * (0,625 / 19,3) = 8,10%

- 4. aasta = 2,50 * (0,625 / 20) = 7,80%

- 5. aasta = 3,00 * (0,750 / 21) = 10,70%

Kuna investeerimisfond pakub ka dividende, arvutatakse nominaalse tootluse arvutamiseks kvartali dividendid ja korrutatakse aktsiahinnaga.

Tuleb märkida, et hoolimata sellest, et mõlemad investeerimisvõimalused pakuvad ühesugust tootlust, on sellistel teguritel nagu dividendid sel juhul otsene mõju pakutavale nominaalsele tootlusele.

Ülalolevas näites võetakse arvesse ka dividendimuutust ja selle otsest mõju nominaalsele intressimäärale.

Reaalsed vs nominaalsed intressimäärad

Majandusteadlased kasutavad investeeringute väärtuse hindamisel laialdaselt reaalseid ja nominaalseid intressimäärasid. Tegelikult kasutab reaalkurss baasintressi nominaalset intressimäära, millest inflatsiooni mõju väheneb:

Reaalne intressimäär = nominaalne intressimäär - inflatsioon

Mõlemas mõistes on siiski teatud erinevusi:

| Reaalne intressimäär | Nominaalne intressimäär | |

| Seda kohandatakse inflatsiooni mõju kõrvaldamiseks, kajastades laenuvõtja tegelikke vahendite maksumust ja investorite tegelikku tootlust. | See ei arvesta inflatsiooni mõju. | |

| See annab selge ettekujutuse nende ostujõu suurenemise või vähenemise kiirusest. | Lühiajalised intressimäärad kehtestab keskpank. Nad võivad seda madalal hoida, julgustades kliente võtma rohkem võlgu ja suurendama kulutusi. | |

| Seda saab hinnata, kui võrrelda riigivõlakirjade tootluse ja inflatsiooniga kaitstud sama tähtajaga väärtpaberite erinevust. | Hind on noteeritud laenudele ja võlakirjadele. |

Kuidas arvutada reaalintressimäärasid nominaalse intressimäära alusel?

See harjutus võib olla väga kasulik, et mõista majandustegureid, nagu inflatsioon ja maksud. Samuti võib erinevate investeeringute vaatenurgast soovida teada, kui palju investeeritud dollar peaks tulevikus tootlust tootma.

Oletame, et Archie on praegu 25-aastane ja tal on plaan minna pensionile 65-aastaselt (praegusest 40 aastat). Ta loodab pensionile mineku hetkel koguda praegustes dollarites umbes 2 500 000 dollarit. Kui ta suudab oma investeeringutelt teenida nominaalset tootlust 9% aastas ja eeldab, et inflatsioonimäär on umbes 3% aastas, siis kui palju peab tema investeeringu summa olema eesmärgi saavutamiseks igal aastal?

Nominaalse ja reaalse intressimäära suhe on veidi keeruline ja seos on seega korrutav ega ole aditiivne. Seega on Fisheri võrrand kasulik, mille abil:

Reaalne intressimäär (R r ) = ((1 + Rn) / (1 + Ri) - 1)

Rn = nominaalne inflatsioonikiirus ja Ri = inflatsioonikiirus

Seega R r = (1 + 0,09) /(1 +0,03) -

1,0582 - 1 = 0,0582 = 5,83%

Iga-aastane investeering, kasutades annuiteedi tulevikuväärtuse valemit

See tähendab, et kui Archie teeb järgmise 40 aasta jooksul igal aastal 16 899 524 dollarit (tänastes dollarites) kokkuhoid, oleks tal tähtaja lõpus 2 500 000 dollarit.

Vaatame seda probleemi vastupidi. Valemi Future Value abil peame määrama 2 500 000 dollari väärtuse praeguses väärtuses:

FV = 2 500 000 (1,03) 40 = 2 500 000 * 3,220

FV = 8 155 094,48 dollarit

See tähendab, et Archie peab eesmärgi saavutamiseks pensionile mineku ajal koguma üle 8,15 dollari (nominaalkurss). See lahendatakse edasi, kasutades sama annuiteedi FV valemit, eeldades 8% nimimäära:

Seega, kui Archie investeeriks 31 479 982 dollarit, saavutatakse eesmärk.

Siinkohal tuleb märkida, et lahendused on samaväärsed, kuid inflatsiooni kohandamisest tulenev erinevus on igal aastal. Seetõttu peame iga makse kasvama inflatsioonimääraga.

Nominaalne lahendus nõuab investeeringut 31 480,77 dollarit, samas kui reaalne intressimäär pärast inflatsiooni kohandamist nõuab investeeringut 16 878,40 dollarit, mis on realistlikum stsenaarium.