20 parimat finantsmodelleerimise intervjuuküsimust (koos vastustega)

20 parimat finantsmodelleerimise intervjuu küsimust

Kui otsite tööd, mis on seotud finantsmudelitega, peate end intervjuu küsimusteks ette valmistama. Nüüd on iga intervjuu erinev ja ka ametikoha ulatus on erinev. Sellegipoolest saame täpselt kindlaks määrata 20 parimat finantsmudelite intervjuu küsimust (koos vastustega), mis aitavad teil hüpata potentsiaalsest töötajast uueks.

Ligi 15 aastat modelleerimisega tegelenud finantsmodelleerija sõnul on intervjuu tegemiseks järgmine viis -

- Kõigepealt küsige näidist, kus intervjueeritav on natuke tööd teinud ja

- Seejärel esitage selle põhjal küsimusi.

Küsimuste esitamine valimi põhjal võib erineda, kuid järgmised on peamised küsimused, mida intervjueerija palub palgata finantsanalüütiku ja finantsmodelleerija ametikohale.

Alustame. Siin on nimekiri 20 kõige populaarsemast finantsmodelleerimise intervjuu küsimusest -

# 1 - Mis on finantsmudelid? Miks see kasulik on? Kas see piirdub ainult ettevõtte finantsasjadega?

See on kõige põhilisem ja olulisem intervjuu küsimus rahanduse modelleerimise kohta.

- Esiteks on finantsmudelid kvantitatiivne analüüs, mida kasutatakse projekti kohta otsuse või prognoosi tegemiseks üldiselt vara hinnamudelis või ettevõtte rahanduses. Valemis kasutatakse erinevaid hüpoteetilisi muutujaid, et teha kindlaks, milline on konkreetse tööstuse või konkreetse projekti tulevik.

- Investeerimispanganduses ja finantsuuringutes tähendab finantsmudelite modelleerimine ettevõtte finantsaruannete, näiteks bilansi, rahavoogude ja kasumiaruande prognoosimist. Neid prognoose kasutatakse omakorda ettevõtte hindamiseks ja finantsanalüüsiks.

- Selle kohta on alati hea tuua näide. Oma seisukohta saate illustreerida järgmiselt: Oletame, et ettevõte töötab kaks projekti. Ettevõte soovib teada, kas on mõistlik jätkata tööd kahe projektiga või koondada kogu oma jõud ühele projektile. Finantsmudelite abil saate kasutada mitmesuguseid hüpoteetilisi tegureid, nagu tootlus, risk, sularaha sissevool, projektide elluviimise kulud ja seejärel prognoosimine, mis võib aidata ettevõttel valida kõige mõistlikuma valiku.

- Investeerimispanganduse osas võite rääkida teie koostatud finantsmudelitest. Võite viidata sellistele näidetele nagu Box IPO Model ja Alibaba Financial Model

- Pange tähele ka seda, et finantsmudelitest on kasu, kuna see aitab ettevõtetel ja üksikisikutel paremaid otsuseid langetada.

- Finantsmudelid ei piirdu ainult ettevõtte finantsasjadega. Seda saab kasutada mis tahes osakonna mis tahes piirkonnas ja isegi üksikjuhtudel.

# 2 - Kuidas luua finantsmudel?

Finantsmudeli koostamiseks läbige see Exceli koolituse finantsmudelid.

Finantsmodelleerimine on nii lihtne kui ka keeruline. Finantsmudelit vaadates on see keeruline, kuid finantsmudel koosneb väiksemate ja lihtsamate moodulite kogusummast. Peamine on siin iga väiksema mooduli ettevalmistamine ja üksteise ühendamine lõpliku finantsmudeli ettevalmistamiseks.

Allpool näete erinevaid finantsmodelleerimise ajakavasid / mooduleid -

Pange tähele järgmist -

- Põhimooduliteks on kasumiaruanne, bilanss ja rahavood.

- Lisamooduliteks on amortisatsioonigraafik, käibekapitali graafik, immateriaalse põhivara graafik, omakapitali graafik, muude pikaajaliste kirjete ajakava, võla graafik jne.

- Täiendavad ajakavad on nende valmimisel seotud põhiaruannetega

Vaadake ka finantsmudelite tüüpe

# 3 - Mis on käibekapital ja kuidas seda prognoosite?

See on rahanduse põhiküsimus. Vastaksite järgmiselt:

Kui arvestada lühiajalised kohustused ettevõtte käibevarast perioodil (tavaliselt aasta), saaksime käibekapitali. Käibekapital on vahe, kui palju sularaha on seotud varudesse, võlgnevustesse jms ja kui palju sularaha tuleb maksta võlgade ja muude lühiajaliste kohustuste eest.

Käibekapitalist oleks võimalik mõista ka käibevara ja lühiajaliste kohustuste suhet (praegust suhet). Praegune suhe annab teile aimu ettevõtte likviidsuse kohta.

Üldiselt, kui prognoosite käibekapitali, ei võta te sularaha sisse “Käibevara” ega ühtegi võlga “Lühiajalised kohustused”.

Käibekapitali prognoos hõlmab peamiselt nõuete, varude ja võlgade prognoosimist.

Võlgade prognoos

- Üldiselt modelleeritakse päeva müügi tasumata valemina;

- Nõuete käive = nõuded / müük * 365

- Üksikasjalikum lähenemisviis võib hõlmata vananemist või nõudeid ärisegmentide kaupa, kui kogud on segmentide lõikes väga erinevad

- Nõuded = nõuete käibepäevad / 365 * tulud

Varude prognoos

- Varud on tingitud kuludest (mitte kunagi müügist);

- Varude käive = varud / COGS * 365 ; Ajaloolise jaoks

- Eeldame varude käibe arvu järgmisteks aastateks, lähtudes ajaloolisest trendist või juhtimisjuhistest, ja arvutage seejärel alltoodud valemit kasutades

- Varu = varude käibepäevad / 365 * COGS ; For Prognoos

Võlgnevuste prognoos

- Võlad ostjatele (käibekapitali ajakava osa):

- Võlgade käive = võlgnevused / COGS * 365; Ajaloolise jaoks

- Oletame, et võlgnevuste käibepäevad lähiaastatel põhinevad ajaloolisel trendil või juhtimisjuhendil ning arvutage seejärel võlgnevused allpool toodud valemi abil

- Võlad ostjate ees = võlgade käibepäevad / 365 * COGS; prognoosi jaoks

# 4 - Millised on hea finantsmudeli kujundamise põhimõtted?

Veel üks lihtne küsimus.

Vastake sellele finantsmudeli küsimusele lühendiga FAST.

F tähistab paindlikkust: iga finantsmudel peaks olema oma ulatuse poolest paindlik ja igas olukorras kohanemisvõimeline (kuna ettenägematu olukord on iga ettevõtte või tööstuse loomulik osa). Finantsmudeli paindlikkus sõltub sellest, kui lihtne on seda mudelit alati ja alati muuta.

A tähistab asjakohast: finantsmudeleid ei tohiks segamini ajada liigsete detailidega. Finantsmudeli koostamise ajal peaks finantsmodelleerija alati mõistma, mis on finantsmudel, st tegelikkuse hea esitus.

S tähistab struktuuri: Finantsmudeli loogiline terviklikkus on ülimalt oluline. Kuna mudeli autor võib muutuda, peaks struktuur olema range ja terviklikkus peaks olema esirinnas.

T tähistab läbipaistvat: finantsmudelid peaksid olema sellised ja tuginema sellistele valemitele, mis on teistele finantsmodelleerijatele ja mittemodelleerijatele hõlpsasti mõistetavad.

KOGU BILANSI AJALOOLISED ANDMED

Pange tähele ka finantsmudelites levinud värvistandardeid -

- Sinine - kasutage seda värvi kõigi konstantide jaoks, mida mudelis kasutatakse.

- Must - kasutage finantsmudelis kasutatavate valemite jaoks musta värvi

- Roheline - rohelist värvi kasutatakse erinevate lehtede ristviidete korral.

Laadige alla need finantsmudeli mallid

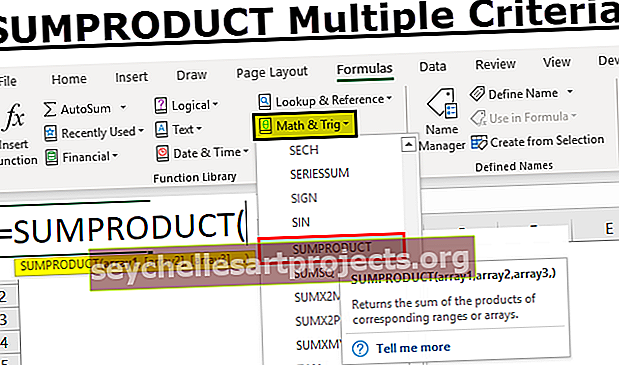

# 5 - Mis on massiivi funktsioon ja kuidas seda kasutada?

Kui teil on kaasas sülearvuti, oleks lihtsam seda finantsmodelleerimise intervjuu küsimust näidata ja sellele vastata. Kui ei, siis selgitage lihtsalt, kuidas seda tehakse.

Massiivivalem aitab teil arvutustes läbi viia ühe või mitu väärtuste komplekti.

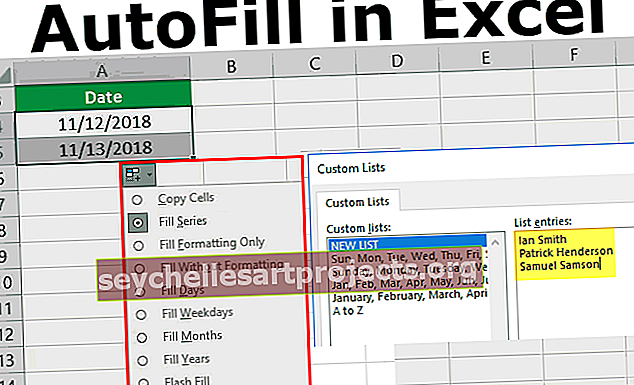

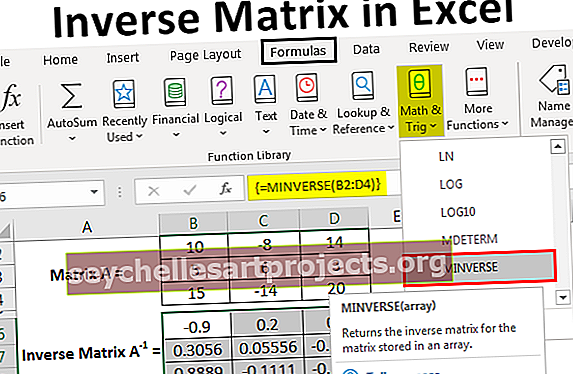

Massiivifunktsiooni arvutamiseks Excelis peaks olema kolm sammu -

- Enne massiivi valemi lahtrisse sisestamist tõstke kõigepealt esile lahtrite vahemik.

- Sisestage massiivi valem esimesse lahtrisse.

- Tulemuste saamiseks vajutage klahvikombinatsiooni Ctrl + Tõst + Enter.

Finantsmudelis kasutame amortisatsioonigraafikus olevaid massiive, kus varade lagunemine (näidatud horisontaalselt) võetakse vertikaalselt üle, kasutades funktsiooni Transpose Exceli koos massiividega.

# 6 - Mis vahe on NPV-l ja XNPV-l?

Vastus sellele finantsmodelleerimise küsimusele on selge. NPV ja XNPV vahel on selge erinevus. Mõlemad arvutavad nüüdisväärtuse, uurides tulevasi rahavoogusid (positiivsed ja negatiivsed). Ainus erinevus NPV ja XNPV vahel on -

- # NPV eeldab, et rahavood tulevad võrdsete ajaintervallidega.

- # XNPV eeldab, et rahavood ei toimu võrdsete ajaintervallidega.

Kui tehakse igakuiseid, kvartalilisi või aastaseid makseid, saab NPV-d hõlpsasti kasutada ja juhul, kui mitte nii tavapärased maksed, sobib XNPV.

Lisateavet leiate Exceli finantsfunktsioonidest

MÄRKUS. Kui soovite omandada finantsmudelid, võite kaaluda seda finantsmudelite kursust# 7 - vali enda loodud mudel ja tutvuge sellega.

Kui olete juba mudeli ehitanud, on see küsimus ülilihtne. Lihtsalt avage oma sülearvuti, avage arvutustabel ja näidake mudelit, mille olete iga projekti või ettevõtte jaoks loonud. Seejärel selgitage, kuidas olete mudeli üles ehitanud ja milliseid hüpoteetilisi tegureid olete selle mudeli loomisel arvesse võtnud ja miks.

Pidage meeles, et see on üks kõige olulisemaid küsimusi. Kuna teie tehnilist asjatundlikkust hinnatakse mudeli järgi, mille kaudu intervjueerija käite. Ja võib-olla järgnevad ülejäänud intervjuu küsimused põhinevad teie loodud mudelil. Nii et vali heaperemehelikult.

Võite kasutada ka järgmisi näiteid -

- Alibaba finantsmudel

- Box IPO finantsmudel

# 8 - Oletame, et olen ostnud uued seadmed. Kuidas see mõjutaks kolme finantsaruannet.

See võib tunduda natuke raamatupidamisküsimustena. Kuid modelleerija rahandusalaste teadmiste kontrollimiseks esitab intervjueerija sageli selle finantsmudeli küsimuse.

Siit saate teada, kuidas peaksite sellele vastama:

- Alguses ei mõjutaks see kasumiaruannet.

- Bilansis väheneb raha ja PP&E (materiaalne põhivara) tõuseks.

- Rahavoogude aruandes käsitletaks PP&E ostu väljavooluna (investeeringute rahavoog).

- Mõne aasta pärast on PP&E kulumine, nii et ettevõte peab kasumiaruandes maha arvestama amortisatsiooni, mille tulemuseks on ka väiksem puhaskasum.

- Bilansis vähendatakse jaotamata kasumit.

- Ja rahavoogude aruandes lisatakse amortisatsioon tagasi mitterahalise kuluna jaotisse “Operatsioonide rahavoog”.

# 9 - Mis on tundlikkuse analüüs finantsmudelites?

Kui teil on juba sülearvutis analüüs, näidake seda oma küsimusele vastamiseks oma intervjueerijale.

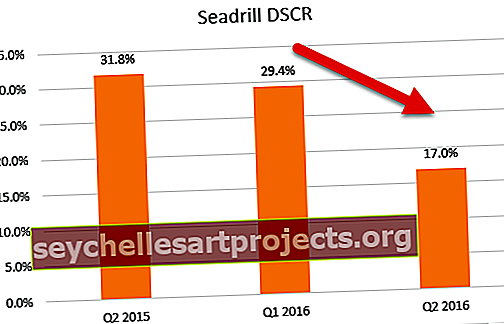

Tundlikkusanalüüs on üks finantsmudelites kasutatavatest analüüsidest. See analüüs aitab mõista, kuidas sisemuutuja muutus mõjutab sihtmuutujat. Näiteks kui soovite näha, kuidas ettevõtte aktsiahinda mõjutavad selle sisendmuutujad; võtaksime mõned sisendmuutujad ja looksime Excelis analüüsi.

Tundlikkuse analüüsi tegemiseks kasutame ANDMETABELE. Kõige populaarsem tundlikkuse analüüs tehakse WACC ja ettevõtte kasvumäära mõjule aktsia hinnale.

Nagu ülalt näeme, on ühel küljel muutused WACC-s ja teisel küljel muutused kasvumäärades. Keskmises kastis on aktsiahinna tundlikkus nende muutujate suhtes.

# 10 - Mis on LOOKUP ja VLOOKUP? Mida kasutada millal?

Sageli soovib intervjueerija teada, kas olete osav finantsmodelleerimises paistma silma paista või mitte.

LOOKUP on funktsioon, mis võimaldab teil arvesse võtta sisestatud väärtust; siis leia see andmevahemikust; kui andmevahemik on valitud, tagastab funktsioon samast andmevahemikust väärtuse ilma, et peaksite seda sirvima.

VLOOKUP on seevastu üks LOOKUPi alafunktsioonidest.

Funktsiooni VLOOKUP eesmärk on otsida väärtust andmevahemiku kõige vasakpoolsest veerust ja seejärel saab see teie määratud veerust teada samas reas oleva väärtuse.

VLOOKUP-i kasutatakse tavaliselt võrreldavate kompaktide valmistamiseks, kus võrdlusandmed salvestatakse eraldi lehtedena ja koondatakse koondatud võrreldava ettevõtte analüüsi tabelisse.

# 11 - Mis on halvim finantsprognoos, mille olete oma elus teinud?

See on väga keeruline küsimus.

Peate sellega hästi hakkama saama.

Sellele küsimusele vastamine sarnaneb vastamisega oma nõrkustele.

Niisiis, peate olema taktitundeline.

Te ei tohiks kunagi valida ühte finantsmudelit ja sellest rääkida. Pigem vali kaks mudelit - üks, mida ei osanud õigesti prognoosida, ja teine, kus oled naela löönud. Ja siis anna nende kahe võrdlus. Ja rääkige intervjueerijale, miks üks läks kõht üles ja teisest on saanud üks teie parimatest ennustustest.

12. Kuidas prognoosite tulusid?

Enamiku ettevõtete jaoks on tulu majandustulemuste põhiline tõukejõud. Hästi kavandatud ja loogiline tulumudel, mis kajastab täpselt tuluvoogude liiki ja suurust, on äärmiselt oluline. Tulude ajakava koostamiseks on sama palju võimalusi kui on ettevõtteid.

Mõned levinumad tüübid on:

- Müügi kasv

- Inflatsiooniline ja maht / segu efektid

- Ühiku maht, mahu muutus, keskmine hind ja hinna muutus

- Dollarituru suurus ja kasv

- Osakuturu suurus ja kasv

- Mahu maht, võimsuse kasutamise määr ja keskmine hind

- Toote saadavus ja hinnakujundus

- Tulu tingisid investeeringud kapitali, turundusse või teadus- ja arendustegevusse

- Tulu põhineb paigaldatud baasil (osade, ühekordsete toodete, teenuste ja lisandmoodulite jätkuv müük).

- Töötajapõhine

- Poe, rajatise või ruutmeetri põhine

- Hõivatusteguri põhjal

Lisage näiteks hotellide tulude prognoosimine.

Hotellide tulud tuleks arvutada järgmiselt:

- Hankige igal aastal tubade koguarv koos prognoosidega

- Hotellitööstus jälgib täituvusmäärasid (nt 80% jne). See tähendab, et 80% tubadest on hõivatud, teised on vabad ja ei too tulu. Hinnake selle hotelli täituvust.

- Samuti tehke ajalooliste andmete põhjal hinnang keskmine toa rent päevas.

- Tulud kokku = Tubade koguarv x Kasutatavus x Keskmine üür toa kohta päevas x 365

13. Kuidas prognoosite kulusid?

Kulusid ja muid kulusid saate prognoosida järgmiselt -

- Tulude protsent: lihtne, kuid ei anna ülevaadet ühestki finantsvõimendusest (mastaabisääst ega püsikulude koormus

- Muud kulud kui amortisatsioon protsendina tuludest ja amortisatsioon eraldi ajakava järgi: see lähenemisviis on enamasti enamikul juhtudel vastuvõetav miinimum ja võimaldab ainult osaliselt analüüsida võimendust.

- Tuludel või mahul põhinevad muutuvad kulud, ajaloolistel suundumustel põhinevad püsikulud ja amortisatsioon eraldi ajakavast: see lähenemisviis on minimaalne, mis on vajalik tulude tundlikkuse analüüsimiseks mitme tulustsenaariumi põhjal

Ülaltoodud ülevaates oleme kasutanud lihtsat kulu protsendina kuludest või protsendina müügist.

14. Kust valite ajaloolise finantsaruande?

Parim tava on valida finantsaruanded otse aastaaruannetest või SEC-i failidest. See võib hõlmata andmete kopeerimist ja kleepimist aastaaruandest Exceli lehele.

Paljud leiavad, et see ülesanne on kaotajatele, aga minu arvates on see finantsmudeli loomisel kõige olulisem ülesanne. Kui olete hakanud andmeid lisama, mõistate finantsaruannetes tehtud peent muudatusi, mida ettevõte võib-olla teinud on. Lisaks saate hea ülevaate finantsaruannetes sisalduvate kirjete liigist.

Paljud väidavad, et Bloomberg ja muud andmebaasid annavad vigadeta finantsaruande. Ma austan neid andmebaase, kuid nende andmebaaside kasutamisel on mul üks probleem. Need andmebaasid kasutavad finantsaruannete esitamiseks väga standardiseeritud viisi. Sellega võivad nad kaasata / välistada võtmeelemendid ühelt realt teisele ja tekitada sellega segadust. Sellega võite olulistest detailidest ilma jääda.

Minu kuldreegel - finantsaruannete jaoks kasutage SEC-faile ja mitte midagi muud.

allikas: Colgate SEC Filings

# 15 - Kuidas prognoosite võla oma finantsmudelis?

See on edasijõudnud küsimus. Tavaliselt modelleeritakse võlakava osana

- Võla graafiku põhijooneks on kasutada Revolveri vahendit ja selle toimimist nii, et säiliks minimaalne sularaha jääk ja see tagaks, et sularahakonto ei muutuks negatiivseks juhul, kui tegevuse rahavoog on negatiivne (investeerimisfaasis olevad ettevõtted, kes vajavad esimestel tegevusaastatel palju võlgu - näiteks Telecom cos)

- Võlgade ja omakapitali suhtarvu üldine vahemik tuleks säilitada, kui juhtkond seda juhendab

- Võla saldot võib eeldada ka püsivana, kui pole vaja võlga suurendada

- Raamatupidamisaruannete lisad annaksid tagasimaksmise tingimused, mida tuleb võla graafiku koostamisel arvesse võtta

- Mõnes tööstusharus, näiteks lennuettevõtjad, jaemüük jne, võib kasutusrent kapitaliseerida ja võlgadeks ümber arvutada. See on aga keeruline teema ja väljub siinkohal arutelu ulatusest

# 16 - Kuidas arvate aktsiaoptsioone finantsmudelites?

See on veel üks näide täpsema finantsmodelleerimise intervjuu küsimusest.

Aktsiaoptsioone kasutavad paljud ettevõtted oma töötajate ergutamiseks. Töötajad saavad võimaluse osta aktsia streigi hinnaga.

Kui turuhind on aktsiahinnast suurem, saab töötaja oma võimalusi kasutada ja sellest kasu saada.

Kui töötajad kasutavad oma optsioone, maksavad nad ettevõttele streigi hinna ja saavad iga optsiooni eest aktsiaid. Selle tulemuseks on käibel olevate aktsiate arvu suurenemine. Selle tulemuseks on väiksem aktsiakasum.

Ettevõtte saadud optsioonitulu saab seega kasutada kas aktsiate tagasiostmiseks või rakendada projektides.

Vaadake ka riigikassa aktsia meetodit

# 17 - Milliseid hindamisvahendeid kasutatakse, kui olete finantsmudeli koostanud

Kui olete finantsmudeli koostanud, saate sihthinna leidmiseks kasutada kas diskonteeritud rahavoogusid või suhtelist hindamist.

DCF-i hindamismeetod hõlmab ettevõtte vaba rahavoo leidmist ja seeläbi FCFF-i praeguse väärtuse leidmist kuni püsivuseni.

Näiteks on allpool toodud vaba rahavoog Alibaba ettevõttesse. Vaba rahavoog jaguneb kaheks osaks - a) ajalooline FCFF ja b) prognoositav FCFF

- Ajalooline FCFF saadakse ettevõtte kasumiaruandest, bilansist ja rahavoogudest oma aastaaruannetest

- Prognoos FCFF arvutatakse alles pärast finantsaruannete prognoosimist

- Märgime, et Alibaba vaba rahavoog suureneb aasta-aastalt

- Alibaba hindamise leidmiseks peame leidma kõigi tulevaste majandusaastate nüüdisväärtuse (kuni püsivuseni - lõppväärtus)

# 18 - millist finantsmudeli paigutust eelistate?

See finantsmodelleerimise küsimus on väga lihtne. Finantsmudeli paigutusi on peamiselt kahte tüüpi - vertikaalne ja horisontaalne.

- Vertikaalse finantsmudeli paigutused on kompaktsed, saate veerge ja pealkirju hõlpsalt joondada. Neil on siiski raskem navigeerida, sest palju andmeid on ühes lehes.

- Horisontaalne finantsmudel Paigutusi on lihtsam moodustada iga mooduliga eraldi lehel. Siin on loetavus kõrge, kuna saate üksikuid vahelehti vastavalt nimetada. Ainus probleem on see, et teil on palju lehti, mis teil on omavahel ühendatud. Eelistan horisontaalpaigutusi, kuna minu arvates on neid lihtsam hallata ja auditeerida.

19. Milliseid suhtarvusid arvutate finantsmudelite jaoks?

Finantsmodelleerimise seisukohast olulisi suhteid võib olla palju. Mõned olulised on loetletud allpool

- Likviidsussuhted nagu praegune suhe, kiire suhe ja sularaha suhe

- Omakapitali tootlus

- Varade tootlus

- Käibe suhtarvud nagu varude käibe suhe, nõuete käibe suhe, võlgade käibe suhe

- Marginaalid - bruto-, tegevus- ja puhasväärtus

- Võlakapitali suhe

Vaadake ka seda täielikku praktilist juhendit suhteanalüüsi kohta

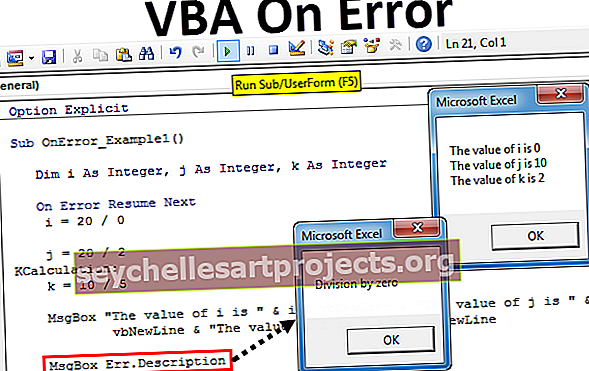

# 20 - Kas oskate öelda, milline Exceli funktsioon aeglustaks suure finantsmudeli ümberarvutamise protsessi?

Tegelikult ei ole sellele finantsmodelleerimise küsimusele vastus üks, see võib olla mitmel põhjusel

- Andmetabelite kasutamine tundlikkuse analüüsimiseks põhjustab aeglustumist

- Massiivivalemid (mida kasutatakse ülekandmise ja muude arvutuste jaoks) võivad põhjustada olulise aeglustumise.

- Kui teie finantsmudelis on excelis ümmargune viide, võib excel aeglustada.

Järeldus

Finantsmodelleerimise intervjuud ei piirdu ainult finantsmodelleerimise küsimustega. Peate olema põhjalik kontode, üldiste finantsküsimuste, Exceli ja edasijõudnute, üldiste personaliküsimuste ja jooksvate asjadega. Ülaltoodud küsimused aitavad teil mõista, milliseid küsimusi võite intervjuudes oodata ja kuidas neile vastata.

Valmistuge hästi ja soovin teile kõike head!