Krediidireitingute protsess | Täielik juhend algajatele

Krediidireitingu protsess

Krediidireitinguprotsess on protsess, mille käigus reitinguagentuur (eelistatavalt kolmas osapool) võtab võlakirja, aktsia, väärtpaberi või ettevõtte üksikasjad kokku ja analüüsib neid hinnangu andmiseks, et kõik teised saaksid neid reitinguid kasutada investeeringutena .

Teisisõnu saab hinnata laenuvõtja suutlikkust oma rahalised kohustused tagasi maksta ning üksikisiku, organisatsiooni jne krediidivõimelisust saab hinnata, võttes nõuetekohaselt arvesse erinevaid tegureid, mis tähistab laenuvõtja tahet ja suutlikkust õigeaegselt täita oma rahalised kohustused.

Selgitus

On ainult kaks viisi, kuidas iga ettevõte oma äri rahastaks - omakapital või võlg. Kapitalistruktuuri omakapitali osa võiks tuletada laias laastus kolmest allikast: ettevõtlusse investeerivad promootorid, ettevõtte sisemised rahavood, mis aastate jooksul kogunevad omakapitalile, või IPO (esmane avalik pakkumine) / FPO (avaliku pakkumise järeltegevus). mida ettevõte koputab erinevatele finantsturgudele.

Neist kolmest nõuab ainult omakapitali allika ehk IPO / FPO viimane samm suurte pankade ja maaklerite tähelepanu, kes hõivavad ettevõtte omakapitali hindamise ja juhivad seda protsessi. Teiselt poolt nõuab mis tahes vormis võlakirjade väljastamine krediidireitinguprotsessilt valideerimist. Muidugi, võlg on odavam kui omakapital, ettevõtted annavad sageli ja pidevalt välja võla (ja maksavad selle lõpuks tagasi), mis tähendab, et ettevõtte krediidireitinguprotsess mängib võla suurendamise võimekuses suurt rolli.

Miks valivad ettevõtted krediidireitingu?

Oletame, et Iisraelis asuv maailma juhtiv geneeriliste ravimite ettevõte Teva Pharmaceuticals Industries Ltd (või “Teva”) plaanib USA-s asutada tootmisüksuse, et toota oma ravimeid USA turule. Oletame, et Teva kavatseb nende kapitalikulude rahastamiseks emiteerida USA turul võlakirja või Morgan Stanley pangalaenu. Muidugi soovivad võlausaldajad hinnata Teva võimet oma võlga tagasi maksta (seda nimetatakse ka ettevõtte krediidivõimelisuseks). Sellise stsenaariumi korral võib Teva paluda reitinguagentuuril öelda, et Moody's määraks neile krediidireitingu, et võimaldada neil võlga koguda. Reitinguta ettevõttel (tuues võlausaldajate ees tundmatuse hirmu) oleks seevastu võlgade kogumisel probleeme võrreldes välise reitinguagentuuri hinnatud ettevõttega.Ettevõtte krediidireiting aitab võlausaldajatel ettevõtte võlainstrumenti hinnastada, lähtudes krediidiriski suurusest, mida võlausaldajad võtaksid.

Allpool on üks Teva-le omistatud Moody's reitingu näidiseid

allikas: Moody's

Krediidireitingu tähtsus

Nüüd andke meile mõista, mida krediidireiting tähistab.

Krediidireiting määrab tõenäosuse, et ettevõte maksab oma rahalise võla ettenähtud aja jooksul tagasi. Reitingud võidakse määrata konkreetsele ettevõttele või need võivad olla ka konkreetsed.

Allpool on diagramm, mis illustreerib ülemaailmsete reitinguagentuuride - S&P, Moody's ja Fitch - krediidireitingu skaalat. Tuleb märkida, et India reitinguagentuurid ICRA, Crisil ja India reiting ja uuringud on vastavalt Moody's, S&P ja Fitch India tütarettevõtted. Pikaajalised reitingud määratakse tavaliselt ettevõttele, samas kui lühiajalised reitingud on peamiselt mõeldud konkreetsetele laenudele või võlainstrumentidele.

- Ülaltoodud graafiku kõrgeimad reitingud tähistavad rahaliselt kõige tugevamaid ettevõtteid.

- Pikaajalised reitingud Aaa-st kuni Baa3-ni Moody’s puhul ning samuti S&P ja Fitchi puhul kvalifitseeruvad investeerimisjärku, samas kui alla Baa3 hinnatud ettevõtted kuuluvad mitteinvesteerimise klassi kategooriasse (millel on suurem tõenäosus, et maksejõuetus tekib).

- Investeerimisjärgu ettevõtet iseloomustavad tavaliselt madal finantsvõimendus (võlg / EBITDA) ja kapitalisatsioon (võlg / kogukapital), tugev likviidsus (st võime täita oma finantskohustusi), tugev äriprofiil (juhtivatel positsioonidel oma vastavatel turgudel) ), tugev rahavoogude genereerimine ja madal tsüklilisus.

- Muidugi, võttes arvesse investeerimisjärgu ettevõtte laenamisega kaasnevat väiksemat riski, oleksid selliste ettevõtete võlakulud madalad võrreldes mitteinvesteeritava palgaastmega.

- Samamoodi on võlakulud kõrgema ettevõtte puhul, mille reiting on Ba3, võrreldes Baa3 reitinguga ettevõttega. Pole mõtet arvata, et ettevõtted taotlevad investeerimisjärgu reitingut, et vähendada hinnakujundust, mille alusel nad saavad pangast laene või finantsturgudelt võlakirju.

Krediidireitinguprotsess: Teva näide

Tulles tagasi Teva juurde, kes pöördus krediidireitingu hindamiseks Moody'sse. Selle taotluse saamisega määrab Moody's Teva krediidireitingu (tavaliselt paarinädalase protsessi kaudu). Mõelgem mõnele tegurile, mida Moody's vaataks Levale krediidireitingu määramisel.

Moody's'i tööstuse ekspertanalüütikud viivad läbi krediidireitinguprotsessi, Teva üksikasjaliku analüüsi, mis põhineb üldiselt järgmistel teguritel:

- Ettevõtte profiil

- Tegevussegment ja tööstusharu seis

- Äririsk

- Ajaloolise tulemuslikkuse analüüs

- Skaala ja marginaalid võrreldes eakaaslastega:

- Varasemad tulude ja marginaalide tegurid ning nende jätkusuutlikkus:

- Rahavoogude genereerimise võime:

- Bilansianalüüs ja likviidsusprofiil:

- Finantssuhted ja vastastikune analüüs:

# 1 - Ettevõtte profiil

Kõige esimene asi, mida analüütik teeks, on mõista Teva äriprofiili, konkurentsi, põhitooteid, töötajate arvu, rajatisi, kliente jne.

# 2 - tegevussegmendid ja tööstusharu seis

- Teva tegutseb kahes suures segmendis, kuhu kuuluvad: 1) geneeriliste ravimite portfell (st koopiad ravimitest, mille patentide kehtivusaeg on juba lõppenud), samuti 2) tagasihoidlik originaalravimite (millel on olemas patendid) tootevalik .

- Moody's analüüsiks kõiki oma tegevussegmente ja nende turupositsioone. Teval on tugev geneeriliste ravimite torujuhe, mis saab suurema osa oma tuludest USA-st ja Euroopast, ning neil on arenenud turgudel juhtivad positsioonid, mis juba soodustavad geneeriliste ravimite kasvu.

- Obamacare'i seadus USA-s, mis suurendab USA kodanike kindlustuskaitset, tahaks tõesti keskenduda oma tervishoiukulude vähendamisele, samas kui Euroopa turgude eesmärk oleks vähendada tervishoiukulusid (jätkuvate keeruliste makromajanduslike tingimuste tõttu), suurendades geneeriliste ravimite kasutamine.

- Seega usume, et üldiselt suhtuks Moody's Teva geneeriliste ravimite segmendile üsna soodsalt.

- Teiselt poolt on kaubamärgisegment konkureerinud geneeriliste ravimitega (pärast ravimite patentide kehtivusaja lõppemist). Tegelikult seisab sama risk Teva skleroosi (kudede kõvenemisega seotud haigus) teraapiaravim Copaxone, mis moodustab ~ 20% tema tuludest!

- Copaxone'i ravimi üks versioon on juba aegunud, mis tähendab, et turgudel võib turule tuua sama kaubamärgi odavamaid geneerilisi ravimeid, mis mõjutavad oluliselt Copaxone'i turupositsiooni.

# 3 - Äririskid

- Moody's vaataks kõiki oma tootesegmente ja näeks ka sellist tulevast portfelli (mida iseloomustab nende teadus- ja arendustegevuse kulude tüüp), mille Teva kavatseb käivitada, et katta kaubamärgiga portfelli aeguvate ravimite müügikadu.

- Lisaks analüüsiks Moody's'i farmaatsiatööstuse ekspert kõiki tööstusharule omaseid tegureid, nagu kohtuvaidlused, milles Teva osaleb, ja nende olulisust tõenäolise finantsmõju osas ning regulatiivseid riske seoses USA FDA kontrollidega tema rajatistes ( tuleb märkida, et USA FDA nõuab oma tooteid USA-s müüvatele farmaatsiaettevõtetele kõrgeimat tootmistava).

- Lisaks peaksid olema kontsentratsiooniriskid seotud konkreetse tootega (kui ühe toote raskused võivad mõjutada ettevõtet rahaliselt), konkreetse tarnijaga (kui tarneprobleem võib mõjutada tema müüki) ja konkreetse geograafiaga (kus võivad tekkida geopoliitilised probleemid). analüüsitakse eraldi ettevõtte ja valdkonna kohta eraldi.

# 4 - ajalooline majandustulemus

Selles analüüsiks analüütik ettevõtte ajaloolist tegevust. Marginaalide, kassatsüklite, tulude kasvumäärade, bilansi tugevuse jne arvutamine

# 5 - skaala ja marginaalid oma eakaaslastega võrreldes:

- Teva on maailma suurim geneeriliste ravimite ettevõte ja üks 15 parema ravimifirma seast. Teva aastane tulu oli ~ 20 miljardit USA dollarit 31. detsembril 2015 lõppenud majandusaastal ehk "FY15", mis näitab ettevõtte kõrget mastaabisäästu.

- Teva EBITDA marginaal (~ 24% 2015. aastal, EBITDA ~ 4,7 miljardit USD) on üks maailma suurimaid. Veel üks arutelu teema on see, et erinevad reitinguagentuurid võiksid arvutada välja EBITDA erineva arvutusega sõltuvalt sellest, kas need sisaldavad või välistavad kohtukulud (mida võib farmaatsiaettevõtete puhul pidada olemuslikult toimivateks) või restruktureerimistasud (mis võivad olemuselt ja EBITDAst välja arvata ei pruugi olla mõtet).

- Igatahes, tulles tagasi Teva juurde, võiksid ettevõtte juhtivad marginaalid ja ulatus tõepoolest aidata end Moody's'ist suurepäraste brownie-punktide saamiseks.

# 6 - minevikus olnud tulu- ja marginaalijuht ning nende jätkusuutlikkus:

- Nagu varem mainitud, viiks Copaxone'i patendi aegumine ettevõtte tulud ja marginaalid lähiaastatel oluliselt alla ning Moody's peaks analüüsima, kuidas ettevõtte tulevane tootetorustik kahjumi kataks.

- Siiski märgime, et Moody's saaks sellest hoolimata mugavuse oma juhtpositsioonilt geneeriliste ravimite segmendis.

# 7 - rahavoogude loomise võime:

- Ettevõtte rahavoogude genereerimine ja stabiilsus on oluline parameeter, mida vaadata.

- Teva rahavood peavad olema piisavad võlgade (st põhi- ja intressimaksete), CAPEXi ja dividendide tasumiseks.

- Märgime, et aktsionärisõbraliku poliitikaga ettevõte, nagu kõrge dividendide väljamakse suhe (st dividendid / puhaskasum), ei meeldiks reitinguagentuuridele vähem, kuna võlausaldajad sooviksid, et vaba rahavoogu kasutataks võla tagasimaksmiseks kui dividendideks / aktsia tagasiost

# 8 - bilansianalüüs ja likviidsusprofiil:

- Moody's sooviks näha, kui palju on Teva käsutuses olevat sularaha, mis on vajalik käibekapitalinõuete rahastamiseks (seotud toodete varudega enne uut turule toomist ja nõuetega apteekides).

- Lisaks analüüsiks Moody's Teva võlgade struktuuri ja tähtaegade profiili.

- Lühemas perspektiivis aeguvad võlad nõuavad suuremat ettevaatlikkust, sest võla amortisatsioonimaksed võivad tegelikult mõjutada tema võimet igapäevaselt toimida ning kahjustada laienemisplaane.

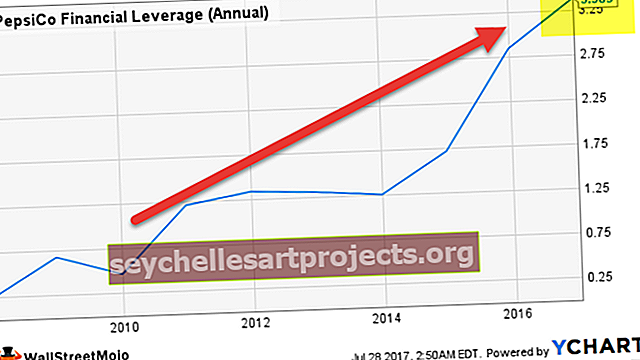

- Teva kogu võlg oli FYE15 seisuga ~ 10 miljardit USD, mis võib tunduda tohutu; 4,7 miljardi USA dollari suuruse EBITDA puhul oli aga finantsvõimenduse suhe (koguvõlg / EBITDA) 2,1x, netovõimendus (koguvõlg / raha / EBITDA) aga madal 0,7x, mis viitab suhteliselt tugevale finantsprofiil.

# 9 - Finantssuhted ja vastastikune analüüs:

- Suhteanalüüs on põhiline ja tõhus viis sama tööstusharu ettevõtete võrdlemiseks.

- Reitinguagentuurid võrdleksid tavaliselt sarnase ulatusega farmaatsiaettevõtteid võrreldavate äriprofiilidega ettevõttega, mida ta eeldatavalt hindab.

- Sellest tulenevalt võrdleks Moody's Teva marginaale, finantsvõimendust, võlateeninduse katvuse määra, intresside katet (EBITDA / intressikulud) ja krediidivõimalusi (võlg / (võlg + omakapital)) konkurentide omaga (mida nad saaksid ka ise hinnata) ja saada hinnang Teva finantsprofiili tugevusele.

Teva krediidireiting

Moody hindaks krediidireitinguprotsessi, selle profiili ja seejärel Teva reitinguid eespool kirjeldatud parameetritele (nii finants- kui ka äritegevuse jaoks) määratud erinevate kaalude suhtes. Muidugi, kui selleks vajadus tekib, võiks Moody's külastada ka Teva tootmisüksusi ja kohtuda juhtkonnaga, et teostada hoolsuskohustust (et hinnata Teva tegelikku kaubanduslikku potentsiaali). Emissioonipõhiste reitingute puhul analüüsiks Moody's ka ettevõtte poolt konkreetse instrumendi jaoks antud tagatiste kvaliteeti.

Märgime, et reiting, mille järgi Moody's Teva omase profiiliga välja tuli, oli 2015. aasta aprilli seisuga A3 .

Siiski märkime, et Moody's viis Teva 2015. aasta juulis ühe astme võrra kõrgemale Baa1-le ja 2016. aasta juulis teise astme Baa2-le .

Vaatame, mis ajendas Moody's aasta jooksul Teva kahe astme võrra madalamale.

- Esimese alandada põhines Teva kuulutuse juuli 2015 omandada geneeriliste äri Allergan jaoks USD40 miljardit.

- Kuigi osa sellest omandamisest pidi rahastama omakapitaliga, nõudis see omandamine, et Teva suurendaks oma bilansis palju võlgu, mille tulemuseks oleks finantsformaadi finantsvõimenduse määr 4,3x (st. Sisaldaks omandatud EBITDA ja võlg üksus).

- Seetõttu aitas ühe astmelise alandamise põhjuseks finants- ja integratsiooniriskide suurenemine, mis oli tingitud märkimisväärselt suuremast võlgnevusest, arvestades ka ettevõtte omandamise paranenud mastaapi.

- Teise alandada oli ajendatud lõpetamist omandamise ja suurem pro forma võimendav suhe 4.7x, samuti müügi vähenemist tänu patendi aegumist Copaxone'ga.

Reitinguagentuuride ja ettevõtete huvide konflikt

Võite mõelda, kas reitinguagentuuride ja neile reitingute eest maksvate ettevõtete vahel on huvide konflikt.

Võib tunduda nii, kui arvestada, et Teva on tegelikult Moody's'ist tuluallikas. Lõppude lõpuks teenivad reitinguagentuurid ainult ettevõtetest, mida nad nii hoolikalt ja kriitiliselt hindavad!

Reitinguagentuuri jaoks on nende usaldusväärsus siiski ülimalt oluline.

Kui Moody's poleks Allatgani geneeriliste ravimite omandamise järel võla märkimisväärse suurenemise põhjal Tevat alandanud, oleks see võlausaldajate usalduse kaotanud ega oleks hinnanud Moody'ssi arvamust edasi.

Kui ettevõtted on krediidireitinguagentuurid märkinud, peavad nad perioodiliselt jälgima ettevõtte reitinguid, lähtudes ettevõttes toimunud uutest arengutest (nagu on näha ülaltoodud juhul koos Teva omandamisteatega), samuti kõigi selle valdkonnaga seotud uuenduste põhjal (Teva puhul pharma), regulatiivsed muudatused ja eakaaslased.

Järeldus

Kokkuvõtteks võib öelda, et krediidiandjad sõltuvad riskide ja tulude suhte kindla hinnaga laenamisel suuresti reitinguagentuuridest. Seega peavad reitinguagentuurid tagama arvamuste õigluse, kullisilmse lähenemise võimalike tulevaste arengute jaoks ning erapooletud krediidireitingud ettevõttele, mida nad hindavad. Ettevõtete laenamise erinevatel juhtudel viivad pangad ise läbi krediidianalüüsi, kuna nad ei pruugi soovida tugineda välistele krediidiasutustele ja kujundada pigem oma arvamuse ettevõtte krediidile. Kuid nagu hiljuti Indias päevavalgele tulnud NPAde (mittetöötavate varade) suurenemise juhtumitest nähtub, peavad pangad olema ettevõtetele laenu andmisel seda ettevaatlikumad.