Omandamise finantseerimine 7 parimat meetodit koos ärinäidetega

Omandamise finantseerimine Tähendus

Omandamise finantseerimine on protsess, mille käigus ettevõte, mis kavatseb osta teise ettevõtte, üritab saada raha võla, omakapitali, eelistatud omakapitali või ühe paljudest olemasolevatest alternatiivsetest meetoditest. See on keeruline ülesanne ja nõuab põhjalikku planeerimist. Keeruliseks teeb asjaolu, et erinevalt teistest ostudest võib ühinemiste ja omandamiste finantseerimisstruktuuris olla palju permutatsioone ja kombinatsioone.

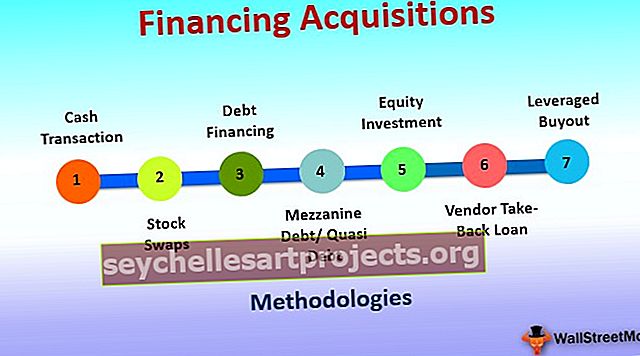

Kuidas finantseerida ettevõtte omandamist?

Ettevõtte omandamist saab rahastada mitmel viisil. Populaarsed metoodikad on loetletud allpool.

- # 1 - sularahatehing

- # 2 - aktsiate vahetused

- # 3 - võla finantseerimine

- # 4 - mezzanine võlg / peaaegu võlg

- # 5 - omakapitali investeerimine

- # 6 - hankija tagasivõtulaen (VTB) või müüja finantseerimine

- # 7 - võimendatud väljaost: ainulaadne võla ja omakapitali segu

Pange tähele, et suurte omandamiste korral võib ettevõtete omandamise rahastamine olla kahe või enama meetodi kombinatsioon.

# 1 - sularahatehing

Sularahatehingu puhul on tehing lihtne. Aktsiad vahetatakse rahaks. Sularahatehingu korral emaettevõtte bilansi omakapitali osa ei muutu. Selline tehing toimub enamasti siis, kui ühendav ettevõte on sihtettevõttest palju suurem ja tal on märkimisväärsed sularahareservid.

80-ndate lõpus maksti enamus suurtest ühinemis- ja omandamistehingutest täielikult sularahas. Aktsia moodustas alla 2%. Kuid kümne aasta pärast muutus trend täielikult. Üle 50% kõigi suurte tehingute väärtusest maksti täielikult laos, samal ajal kui sularahatehinguid vähendati ainult 15% -le 17% -ni.

See nihe oli üsna tektooniline, kuna muutis asjaosaliste rolle. Sularahatehingus olid mõlema osapoole rollid selgelt määratletud ja aktsiate raha vahetamine kujutas endast lihtsat omandiõiguse üleminekut. Sularahatehingute peamine põhimõte oli see, et kui omandaja maksab müüjale sularaha, omandab see automaatselt kõik ettevõtte riskid. Aktsiavahetuses jagatakse riskid aga uue ja ühendatud ettevõtte omandiõiguse proportsioonis. Ehkki sularahatehingute osakaal on drastiliselt vähenenud, ei ole see üldse ülearuseks muutunud. Näiteks Google'i hiljutine teade pilvetarkvaraettevõttele Apigee tehingus, mille väärtus oli umbes 625 miljonit dollarit. See on sularahatehing, kus iga aktsia eest makstakse 17,40 dollarit.

allikas: reuters.com

Teisel juhul on Bayer plaaninud omandada USA idufirma Monsanto 128 dollari suuruse aktsialepinguga, mida reklaamitakse ajaloo suurima sularahatehinguna.

# 2 - aktsiate vahetused

Ettevõtete jaoks, kelle aktsiatega kaubeldakse avalikult, on üks väga levinud meetod vahetada omandaja aktsiaid Target Company aktsiate vastu. Eraettevõtete jaoks on mõistlik võimalus, kui Targeti omanik soovib ühenduses osaluses osalust säilitada. Kui Sihtettevõtte omanik on kaasatud aktiivsesse juhtimisse ja ettevõtte edukus sõltub tema vilumusest, on aktsiate vahetamine väärtuslik tööriist.

Eraettevõtete aktsiate vahetamise korral on aktsia asjakohane hindamine ülimalt oluline. Kogenud kauppankurid järgivad aktsiate väärtustamiseks teatud metoodikat, näiteks:

- 1) Võrreldav ettevõtte analüüs

- 2) Tehingute võrreldav analüüs

- 3) DCF-i hindamine

allikas: koreaherald.com

# 3 - võla finantseerimine

Üks eelistatumaid viise omandamiste finantseerimiseks on laenude finantseerimine. Sularahast väljamaksmine pole paljude ettevõtete tugevus või on see, mida nende bilansid ei luba. Samuti öeldakse, et võlg on odavaim meetod ühinemis- ja ühinemispakkumise finantseerimiseks ning sellel on mitmeid vorme.

Tavaliselt kontrollib pank omandamiseks vahendite väljamaksmisel sihtettevõtte prognoositavat rahavoogu, nende kohustusi ja kasumimarginaale. Seega on eeltingimusena põhjalikult analüüsitud nii ettevõtete, Target'i kui ka omandaja finantsseisundit.

Teine rahastamisviis on varaga tagatud finantseerimine, kus pangad laenavad rahastamist pakutava sihtettevõtte tagatiste põhjal. Need tagatised viitavad põhivara, varude, intellektuaalse omandi ja nõuete arvele.

Võlg on üks ihaldatumaid omandamiste finantseerimise vorme, kuna omakapitalist on madalam kapitalikulu. Lisaks pakub see ka maksueeliseid. Need võlad on enamasti kõrgema astme võlad või Revolveri võlad, nendega kaasneb madal intressimäär ja kvant on rohkem reguleeritud. Kasumimäär on tavaliselt 4–8% fikseeritud / ujuv kupong. Samuti on allutatud võlg, kus laenuandjad on välja makstud laenu osas agressiivsed, kuid nad küsivad siiski kõrgemat intressi. Mõnikord on kaasatud ka omakapitali komponent. Nende kupongimäär on tavaliselt 8–12% fikseeritud / ujuv.

allikas: streetinsider.com

# 4 - mezzanine võlg / peaaegu võlg

Poolkorraldus on ühendatud kapitalivorm, millel on nii võla kui ka omakapitali omadused. See on oma olemuselt sarnane allutatud võlgadega, kuid sellega kaasneb võimalus konverteerida omakapitaliks. Vahefinantseerimiseks sobivad kõige paremini tugeva bilansi ja püsiva kasumlikkusega sihtettevõtted. Nendel ettevõtetel ei ole tugevat varabaasi, kuid neil on uhke püsiv rahavoog. Vahekorrus või peaaegu võlg kannab fikseeritud kupongi vahemikus 12% kuni 15%. See on veidi suurem kui allutatud võlg.

Mezzanine'i rahastamine on seotud selle paindlikkusega. See on pikaajaline kapital, mis võib ergutada ettevõtte kasvu ja väärtuse loomist.

# 5 - omakapitali investeerimine

Me teame, et kõige kallim kapitalivorm on omakapital ja sama kehtib ka omandamise finantseerimise kohta. Omakapital on kõrgema tasemega, kuna sellega kaasneb maksimaalne risk. Kõrge hind on tegelikult riskipreemia. Riskantsus tuleneb sellest, et ettevõtte varadele ei ole nõudeid esitatud.

Ostjad, kes on suunatud kõikuvates tööstusharudes tegutsevatele ettevõtetele ja kellel on ebastabiilne vaba rahavoog, valivad tavaliselt suurema osa omakapitali rahastamiseks. Samuti võimaldab selline rahastamisvorm suuremat paindlikkust, kuna perioodiliste kavandatud maksete osas pole kohustust võetud.

Üks olulisi omadusi omandamise finantseerimisel omakapitaliga on omandist loobumine. Omakapitaliinvestorid võivad olla ettevõtted, riskikapitalistid, erakapitali investeerimisfondid jne. Need investorid eeldavad, et nad omavad direktorite nõukogus osalust või on neil esindatud.

allikas: bizjournals.com

# 6 - hankija tagasivõtulaen (VTB) või müüja finantseerimine

Kõik rahastamisallikad pole välised. Mõnikord otsib omandaja rahastamist ka sihtfirmadelt. Ostja kasutab seda tavaliselt siis, kui tal on raskusi väliskapitali hankimisega. Mõned müüja finantseerimise viisid on märkus, väljateenimine, viivitatud maksed, konsultatsioonileping jne. Üks nendest meetoditest on müüja teade, kus müüja laenab ostjale raha omandamiste finantseerimiseks, kus viimane maksab teatud osa tehing hiljem.

Pakkuja tagasivõtulaenu kohta saate lugeda siit.

# 7 - võimendatud väljaost: ainulaadne võla ja omakapitali segu

Oleme aru saanud võla- ja aktsiainvesteeringute omadustest, kuid kindlasti on tehingu struktureerimisel ka muid vorme. Üks populaarsemaid ühinemiste ja ühinemiste vorme on võimendatud väljaost. Tehniliselt määratletud tähenduses on LBO avaliku / eraettevõtte või ettevõtte vara ost, mida finantseeritakse võla ja omakapitali seguga.

Finantsvõimendusega väljaostud on üsna sarnased tavaliste ühinemis- ja ülevõtmistehingutega, kuid viimases eeldatakse, et ostja laadib sihtmärgi tulevikus maha. Enam-vähem on see veel üks vaenuliku ülevõtmise vorm. See on viis ebaefektiivsete organisatsioonide taas rajale viimiseks ning juhtkonna ja sidusrühmade positsiooni ümberkalibreerimiseks.

Võla omakapitali suhe on sellistes olukordades üle 1,0 korra. Võlakomponent on neil juhtudel 50–80%. Seda tüüpi äritehingutes käsitletakse nii omandaja kui ka sihtettevõtte varasid tagatisena.

Nendes tehingutes osalevad ettevõtted on tavaliselt küpsed ja tekitavad järjepidevaid tegevuskulusid. Jennifer Lindsey on oma raamatus „Ettevõtja juhend kapitalile “ kõige paremini sobiv edukaks LBO-ks tööstuse elutsükli kasvuetapis, tohutute laenude tagatiseks on tohutu varabaas ja funktsioon crème-de-la- koor juhtimises.

Tugeva varabaasi olemasolu ei tähenda veel seda, et rahavood saaksid tagaplaanile minna. On hädavajalik, et sihtettevõttel oleks tugev ja ühtlane rahavoog minimaalsete kapitalinõuetega. Väike kapitalinõue tuleneb tingimusest, et sellest tulenev võlg tuleb kiiresti tagasi maksta.

Mõned muud tegurid, mis rõhutavad eduka LBO väljavaateid, on valitsev turupositsioon ja tugev kliendibaas. Nii et see ei puuduta ainult finantsandmeid, mida näete!

Loe lähemalt LBO-st -

- referenceforbusiness.com

- fortune.com

- go4funding.com

Kui soovite õppida LBO modelleerimist professionaalselt, võiksite vaadata 12+ tundi LBO modelleerimise kursust

Nüüd, kui meil on LBO-de kohta teatud teadmised, mõelgem välja veidi selle taustast. See aitab meil mõista, kuidas see tekkis ja kui asjakohane see täna on.

LBO-d tõusid 1980. aastate lõpus rämps-võlakirjade rahastamise hulluse keskel. Enamikku neist väljaostudest finantseeriti kõrge tootlusega võlakirjade turul ja võlg oli enamasti spekulatiivne. 1980. aasta lõpuks kukkus rämpsvõlakirjaturg kokku, liigne spekuleerimine jahtus ja LBO-d kaotasid auru. Järgnes rangem reguleerimismehhanism, ranged kapitalinõuete reeglid, mille tõttu kommertspangad kaotasid huvi tehingute rahastamise vastu.

allikas: econintersect.com

LBO tehingute maht tõusis 2000. aastate keskel taas tänu erakapitali investeerimisfirmade kasvavale osalusele, kes kindlustas raha institutsionaalsete investorite käest. Suure tootlusega rämpsvõlakirjade finantseerimine andis peamise finantseerimisallikana koha sündikaatvõimendatud laenudele.

LBOde põhiidee on sundida organisatsioone tootma püsivat vaba rahavoogu, et finantseerida nende omandamiseks võetud võlg. Seda peamiselt selleks, et takistada teiste kahjumlike ettevõtmiste rahavoogude hajutamist.

Alljärgnev tabel illustreerib, et viimase kolme aastakümne jooksul on väljaostmise sihtmärgid tekitanud suuremat vaba rahavoogu ja väiksemad kapitalikulutused kui nende mitte-LBO kolleegid.

allikas: econintersect.com

Plussid ja miinused on ühe mündi kaks külge ja mõlemad eksisteerivad koos. Nii et ka LBOdel on oma osa puudustest. Suur laenukoormus suurendab väljaostu sihtmärkide vaikeriske ja on majandustsükli langustele paremini avatud.

KKR ostis TXU Corp. 2007. aastal 45 miljardi dollari eest. Seda reklaamiti kui üht ajaloo suurimat LBO-d, kuid 2013. aastaks esitas ettevõte pankrotikaitse. Viimast koormas võlg üle 40 miljardi dollari ja ebasoodsad tööstustingimused USA kommunaalteenuste sektorile tegid asja hullemaks. Üks sündmus viis teiseni ja lõpuks ja üsna kahjuks esitas TXU Corp muidugi pankroti.

Kuid kas see tähendab, et USA ettevõtted on LBO-d musta nimekirja kandnud? "Ei". 2016. aasta septembris lõppenud Delli-EMC tehing on piisavalt selge viide sellele, et võimendatud väljaostud on tagasi. Tehingu väärtus on umbes 60 miljardit dollarit, millest kaks kolmandikku rahastatakse võlast. Kas äsja moodustatud üksus toodab piisavalt rahavoogusid, et teenida tohutut võlakuhja ja jõuda tehingu keerukustesse, on midagi näha.

allikas: ft.com

Paindlikkus ja sobivus on mängu nimi

Omandamise finantseerimist saab hankida erinevates vormides, kuid kõige olulisem on see, kui optimaalne see on ja kui hästi see on kooskõlas tehingu olemuse ja suuremate eesmärkidega. Kõige olulisem on rahastamisstruktuuri kujundamine vastavalt olukorra sobivusele. Samuti peaks kapitali struktuur olema piisavalt paindlik, et seda vastavalt olukorrale muuta.

Võlg on kahtlemata odavam kui omakapital, kuid intressinõuded võivad vähendada ettevõtte paindlikkust. Suured võlasummad sobivad paremini stabiilsete rahavoogudega küpsetele ettevõtetele, kellel pole vaja suuri kapitalikulusid. Ettevõtted, kes jälgivad kiiret kasvu, nõuavad kasvuks tohutut kapitali ja konkureerivad kõikuval turul, on sobivam aktsiakapitali kandidaat. Kuigi võlg ja omakapital jagavad kõige suuremat pirukat, on ka teisi vorme, mis leiavad oma olemasolu iga tehingu ainulaadsuse tõttu.