DCF valem | Õiglase väärtuse arvutamiseks kasutage diskonteeritud rahavoogude valemit

Mis on DCF-valem (diskonteeritud rahavoog)?

Diskonteeritud rahavoogude (DCF) valem on tulupõhine hindamismeetod ja aitab kindlaks määrata ettevõtte või väärtpaberi õiglast väärtust, diskonteerides tulevased eeldatavad rahavood. Selle meetodi kohaselt prognoositakse oodatavaid tulevasi rahavoogusid kuni kõnealuse ettevõtte või vara elueani ning nüüdisväärtuse saamiseks diskonteeritakse need rahavood diskontomäära nimelise määraga.

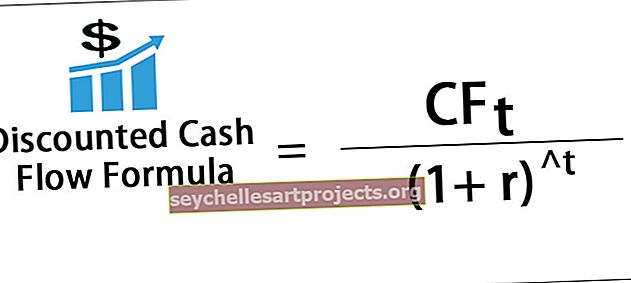

DCF-i põhivalem on järgmine:

DCF valem = CFt / (1 + r) ^ tKus

- CFt = rahavoog perioodil t

- R = sobiv diskontomäär, arvestades rahavoogude riskantsust

- t = vara väärtus, mida hinnatakse.

Rahavoogusid ei ole võimalik prognoosida kogu ettevõtte eluea vältel ja sellisena prognoositakse rahavoogusid tavaliselt ainult 5–7 aasta pikkuseks perioodiks ja täienduseks lisatakse sellele järgneva perioodi lõppväärtus. Lõppväärtus on põhimõtteliselt ettevõtte hinnanguline väärtus pärast perioodi, mille rahavooge prognoositakse. See on diskonteeritud rahavoogude valemi väga oluline osa ja moodustab koguni 60–70% ettevõtte väärtusest ning seepärast vajab see asjakohast tähelepanu.

Ettevõtte lõppväärtus arvutatakse Perpetual growth rate meetodi või Exit Multiple meetodi abil.

Perpetual Growth Rate meetodi järgi arvutatakse lõppväärtus järgmiselt

TV n = CFn (1 + g) / (WACC-g)Kus

- TV n Lõppväärtus määratud perioodi lõpus

- CF n tähistab viimase kindlaksmääratud perioodi rahavoogu

- g on kasvukiirus

- WACC on kaalutud keskmine kapitalikulu.

Meetodite Exit Multiple all arvutatakse lõppväärtus, kasutades EV / EBITDA, EV / Sales jne korrutist ja sellele korrutajat. Näiteks võib Exit multiple'i abil terminali väärtustada x-kordselt ettevõtte EV / EBITDA müügi ja terminaliaasta rahavoogudega.

DCF valemi arvutamisel kasutatud FCFF ja FCFE

Diskonteeritud kassavoogude (DCF) valemit saab kasutada FCFF-i või omakapitali vaba rahavoo väärtustamiseks.

Mõistame mõlemat ja proovime seejärel leida näide nende kahe seosest:

# 1 - vaba rahavoog firmale (FCFF)

Selle DCF-i arvutusmeetodi kohaselt hõlmab kogu ettevõtte väärtus, mis sisaldab lisaks aktsiatele ka teisi ettevõtte nõudeomanikke (võlaomanikke jne). FCFF prognoositud perioodi rahavood arvutatakse vastavalt joonisele

FCFF = puhaskasum pärast makse + intress * (1-maksumäär) + sularahata kulud (sh amortisatsioon ja eraldised) - käibekapitali suurenemine - kapitalikuludNeed eespool arvutatud rahavood diskonteeritakse kaalutud keskmise kapitalikuluga (WACC), mis on ettevõtte kasutatud finantseerimise erinevate komponentide maksumus, kaalutud nende turuväärtuse proportsioonidega.

WACC = Ke * (1-DR) + Kd * DRkus

- Ke tähistab omakapitali hinda

- Kd tähistab võlakulu

- DR on ettevõtte võla osakaal.

Omakapitali maksumus (Ke) arvutatakse CAPM-i abil, nagu allpool:

Ke = Rf + β * (Rm-Rf)kus

- Rf tähistab riskivaba määra

- Rm tähistab turu tootlust

- β - beeta kujutab endast süstemaatilist riski.

Lõpuks lisatakse kõik numbrid, et saada ettevõtte väärtus, nagu allpool:

Ettevõtte väärtuse valem = (CF1, CF2… ..CFn) + TVn PV

# 2 - vaba rahavoog omakapitali (FCFE)

Selle DCF-i arvutusmeetodi kohaselt arvutatakse ettevõtte omakapitali väärtus. See saadakse eeldatavate rahavoogude diskonteerimise teel omakapitali, st järelejäänud rahavoogudeks pärast kõigi kulude, maksukohustuste ning intressi- ja põhimaksete täitmist. FCFE prognoositava perioodi rahavood arvutatakse järgmiselt:

FCFE = FCFF-intress * (1-maksumäär) - võla tagasimaksedEespool nimetatud perioodi rahavood diskonteeritakse omakapitali soetusmaksumuses (Ke), mida arutati eespool, ja seejärel lisatakse omakapitali väärtuse saamiseks lõppväärtus.

DCF-valemi näide (koos Exceli malliga)

Selle DCF Formula EXCEL malli saate alla laadida siit - DCF Formula EXCEL malli

Mõistame, kuidas ettevõtte / ettevõtte väärtus ja omakapitali väärtus arvutatakse näite abil diskonteeritud rahavoogude valemi abil:

Järgmisi andmeid kasutatakse ettevõtte väärtuse ja omakapitali väärtuse arvutamiseks DCF-valemi abil.

Oletame ka, et sularaha on 100 dollarit.

Hindamine FCFF meetodi abil

Esiteks oleme DCF-valemiga arvutanud ettevõtte väärtuse järgmiselt.

Võlgade maksumus

Võla maksumus on 5%

WACC

- WACC = 13,625% (1073 dollarit / 1873 dollarit) + 5% (800 dollarit / 1873 dollarit)

- = 9,94%

Ettevõtte väärtuse arvutamine DCF valemi abil

Firma väärtus = (CF1, CF2… CFn) PV + TVn PV

- Ettevõtte väärtus = ($ 90 / 1.0094) + ($ 100 / 1.0094 ^ 2) + ($ 108 / 1.0094 ^ 3) + ($ 116.2 / 1.0094 ^ 4) + ({$ 123.49 + $ 2363} /1.0094^5)

DCF valemit kasutava ettevõtte väärtus

Seega on diskonteeritud rahavoogude valemit kasutades ettevõtte väärtus 1873 dollarit.

- Omakapitali väärtus = ettevõtte väärtus - tasumata võlg + sularaha

- Omakapitali väärtus = $ 1873 - $ 800 + $ 100

- Omakapitali väärtus = 1173 dollarit

Hindamine FCFE meetodi abil

Rakendame nüüd omakapitali väärtuse arvutamiseks FCFE lähenemisviisi abil DCF-valemit

Omakapitali väärtus = (CF1, CF2… CFn) PV + TVn PV

Siin diskonteeritakse vaba rahavoog omakapitali (FCFE), kasutades omakapitali maksumust.

- Omakapitali väärtus = ($ 50 / 1.13625) + ($ 60 / 1.13625 ^ 2) + ($ 68 / 1.13625 ^ 3) + ($ 76.2 / 1.13625 ^ 4) + ({83.49 $ + 1603} /1.13625^5)

Omakapitali väärtus DCF-valemiga

Seega on omakapitali väärtus diskonteeritud rahavoogude (DCF) valemiga 1073 dollarit.

Kapitali koguväärtus = omakapitali väärtus, kasutades DCF-i valemit + sularaha

- 1073 dollarit + 100 dollarit = 1173 dollarit

Järeldus

Diskonteeritud rahavoo (DCF) valem on väga oluline ettevõtte hindamise tööriist, mis leiab selle kasulikkuse ja rakenduse kogu ettevõtte hindamisel ühinemiste omandamise eesmärgil. See on võrdselt oluline ka Greenfield Investments'i hindamisel. Samuti on see oluline vahend selliste väärtpaberite nagu omakapital või võlakiri või mis tahes muu tulu teeniva vara hindamisel, mille rahavoogusid saab hinnata või modelleerida.