DV01 (määratlus, valem) Kuidas arvutada dollari kestust (DV01)?

Mis on DV01 (dollari kestus)?

DV01 ehk 1 baaspunkti dollariväärtus mõõdab võlakirja või võlakirjaportfelli intressiriski, hinnates hinnamuutust dollarites vastuseks tootluse muutumisele ühe baaspunkti võrra (Üks protsent koosneb 100 baaspunktist). DV01 on tuntud ka kui võlakirja dollari kestus ja see on kogu fikseeritud tulumääraga instrumentide riskianalüüsi alus ning seda kasutavad riskijuhid ja võlakirjade edasimüüjad ohtralt.

- Teisisõnu, kui kestus on põhimõtteliselt väärtpaberi hinna muutuse protsentuaalse muutuse ja protsentuaalse muutuse suhe, aitab DV01 seda tõlgendada dollarites, võimaldades seeläbi asjaomastel sidusrühmadel mõista muutuste hinnamõju saagikus.

- Oletame näiteks, et võlakirja modifitseeritud kestus on 5 ja võlakirja turuväärtus kuupäeval on 1,0 miljonit dollarit, DV01 arvutatakse modifitseeritud kestusena, korrutatuna võlakirja turuväärtusega, korrutatuna 0,0001-ga, st 5 * 1 miljon dollarit * 0,0001 = 500 dollarit. Seega muutub võlakiri tootluse baaspunkti ühepunktilise muutuse korral 500 dollari võrra.

- Dollari kestust või DV01 saab arvutada ka siis, kui on teada võlakirjade kestusest, praegusest tootlusest ja tootluse muutusest.

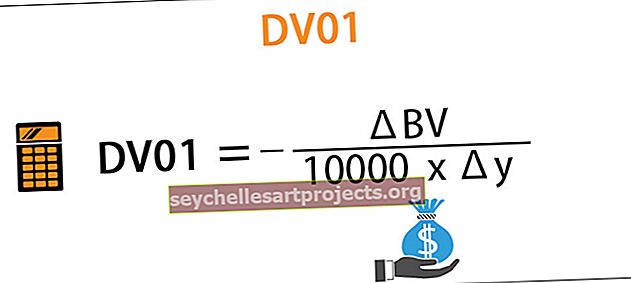

DV01 valem

Ühe baaspunkti ehk DV01 dollari väärtuse arvutamine on väga lihtne ja selle arvutamiseks on mitu võimalust. Üks levinumaid valemeid, mida DV01 arvutamiseks kasutatakse, on järgmine:

DV01 valem = - (ΔBV / 10000 * Δy)

Kus

- ΔBV = võlakirja väärtuse muutus

- Δy = saagikuse muutus

Siinkohal tähendab võlakirja väärtus võlakirja turuväärtust ja tootlus tähtajalist tootlust.

Siinkohal on oluline märkida, et jagame 10000-ga, kuna DV01 põhineb lineaarsel lähendusel, kuid on üks baaspunkt, mis on 0,01%. Nii et jagades selle 10000-ga, suurendame skaalat 100% -lt 0,01% -le, mis on võrdne ühe baaspunktiga.

Näited DV01 / dollari kestusest

Mõistame lihtsa arvnäite abil sama

Selle DV01 Exceli malli saate alla laadida siit - DV01 Exceli mallNäide 1

Ryan omab USA võlakirja, mille tootlus on 5,05% ja mille hind on praegu 23,50 dollarit. Võlakirja tootlus langeb 5,03% -ni ja võlakirja hind tõuseb 24,00 dollarini. Teabe põhjal saab DV01 arvutada ülaltoodud valemi abil:

DV01 arvutatakse järgmiselt:

- DV01 valem = - ($ 24.00- $ 23.50) / 10 000 * (-0.0002)

- = 0,25 dollarit

Seega muutub võlakirja väärtus 0,25 dollari võrra iga võlakirja tootluse baaspunkti muutuse korral.

Näide 2

Mõistame sama ka keerukama praktilise näite abil:

ABC Banki kauplemisportfellis on järgmine võlakirjaportfell ja kavatseb kiiresti mõista intressimäärade muutusest tulenevat mõju oma turuväärtusele. Iga võlakirja nimiväärtus on 100 dollarit. Allpool esitatud üksikasjade põhjal proovime arvutada portfelli DV01 väärtuse ja mõista selle mõju:

Arvestus on järgmine:

- Ühe baaspunkti dollariline väärtus = dollari kestus * 1000000 USD * 0,0001

- = 85,84 dollarit * 1000000 dollarit * 0,0001

- = 8 584 dollarit

Seega tähendab see, et iga üksiku tootluse liikumise korral mõjutab portfelli 8584 dollarit.

Eelised

Allpool on mõned dollari kestuse eelised.

- DV01 võimaldab pankadel ja teistel finantsasutustel kiiresti hinnata tootluse muutuse mõju oma portfellile dollarites. Seega saab neid hästi ette valmistada erinevate stsenaariumidega, mis käsitlevad tootluse liikumise mõju nende portfelli turuväärtusele.

- Selle arvutamine on suhteliselt lihtne ja arusaadav.

- DV01 on oma olemuselt aditiivne, mis tähendab, et portfelli iga võlakirja kohta saab arvutada sama ja koondada need portfelli DV01 tuletamiseks.

- DV01 võimaldab võlakirjade edasimüüjatel ja portfellihalduril maandada oma portfelli ebasoodsate tootlusliikumiste eest. Arvutades DV01 iga võlakirja kohta eraldi, saavad pangad ja finantsasutused oma pika positsiooni maandada lühikese positsiooni vastu erinevas võlakirjas, millel on peaaegu sama DV01.

Puudused

Arutagem dollari kestuse mõningate puuduste üle.

- DV01 suurim puudus seisneb tootluse kõvera paralleelse nihke eelduses, mis on oma olemuselt teoreetilisem kui reaalses maailmas. Saagikõver ei nihku kunagi paralleelselt, tootluse liikumise mõju varieerub sõltuvalt tähtajast ja tavaliselt lühikese tähtajaga fikseeritud instrumentide tootlus muutub kiiremini kui pika tähtajaga fikseeritud instrumendid. Paralleelse nihke eeldusel erineb DV01 soovitatud mõju võlakirja väärtusele tegelikust mõjust võlakirja hinnale.

- Standardse DV01-neutraalse maandamise abil tehtud riskimaandamine ei taga täiuslikku maandust, kuna ebatäiuslik üks-ühele suhe on põhjustatud baaspunktide tõusust ja langusest erinevate maandamiseks kasutatavate instrumentide vahel.

- DV01 lihtne arvutus eeldab, et võlakirjad maksavad fikseeritud kupongimakseid korrapäraste ajavahemike järel; siiski on teatud liiki võlakirju, nagu ujuva intressimääraga võlakirjad, nullkupongiga võlakirjad ja sissenõutavad võlakirjad, mis nõuavad DV01 tuletamiseks keerukat arvutamist.

Järeldus

Baaspunkti dollariväärtus (DV01) on võlakirja hinna dollaripositsioon ühe baaspunkti tootluse muutumisel. See on ka võlakirja turuväärtuse kestus ja kogu portfelli lisandväärtus ning see on oluline vahend, mida portfellihaldurid ja võlakirjade edasimüüjad kasutavad võlakirjade hindade ja võlakirjade tootluse mõju lineaarse seose mõõtmiseks.

See võimaldab neil mõista ja hinnata võlakirja riskantsust tulumäära muutuste suhtes ja tõenäolist mõju võlakirja hinnale. Oluline punkt, mida tasub DV01 puhul tähele panna, on see, et see on peaaegu sama mis kestus, välja arvatud see, et ühikuid vahetatakse ja see sisaldab hinnakõverat. Vastasel juhul on DV01 lihtne arvutada, kui modifitseeritud kestus on juba välja arvutatud, korrutades selle lihtsalt võlakirja hinnaga ja jagades tulemuse 10000-ga (DV01 = kestus * hind / 10 000).