Intressitulu (määratlus, näide) Kuidas arveldada?

Mis on intressitulu?

Intressitulu on raha laenamine teistele üksustele teenitud tulu ja tavaliselt leitakse ettevõtte kasumiaruandest tähtaeg hoiukontol, hoiusesertifikaatides või muudes investeeringutes hoitava sularaha teenitud intresside kajastamiseks.

Kuna see intress ei kuulu algse investeeringu juurde, kajastatakse see eraldi. See saadakse, korrutades põhisumma raha laenamise perioodi intressimääraga.

Näide

Võtame näiteks Bank of America. Panga tulud erinevad mittefinantsettevõtte tuludest. Panga tulud koosnevad neto intressitulust ja neto intressitulust.

- Bank of America jaoks teenis selle perioodi kogu teenitud intress 57,5 miljardit dollarit.

- Ja puhas intressitulu (kogu intress, millest on lahutatud kogu intressikulu) oli 44,6 miljardit dollarit.

Intressitulu tüübid

Neid on kahte tüüpi - - Operatsioonitulu ja muu tulu

# 1 - tulud operatsioonidest

allikas: Bank of America SEC Filings

Juhtudel, kui ettevõtte kasumiaruandes on eraldi näidatud tulud põhitegevusest ja muud tulud, sõltuvad intressitulu tüübid ettevõtte peamisest tegevusest. Kui ettevõte teenib peamiselt intressi, näiteks laenufirmade ja finantsasutuste intresse, siis võetakse seda kui operatsioonitulu. Nagu ülaltoodud näites märgime, on Bank of America põhitulu intressidelt.

# 2 - mittetöötav tulu (muud tulud)

allikas: Starbucks SEC Filings

Kui põhitulu ei tulene intressidest, siis on see mittetöötav intressitulu ja kuulub muude tulude alla.

Kõigil inimestel ja ka organisatsioonidel on finantsvara, millest nad teenivad mitmesuguseid huve. Nende investeeringute eest teatud aja jooksul teenitud intressi võetakse organisatsiooni tuluna.

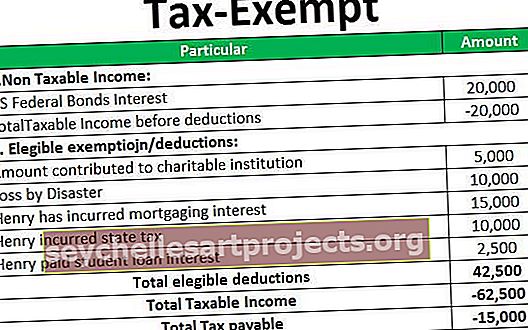

Enamasti kajastatakse üksikisiku või organisatsiooni teenitud intressid kasumiaruande jaotises Operatsioonide tulud või muud tulud. Internal Revenue System (IRS) on muutnud kohustuslikuks, et see intress tuleb esitada maksustatava tuluna.

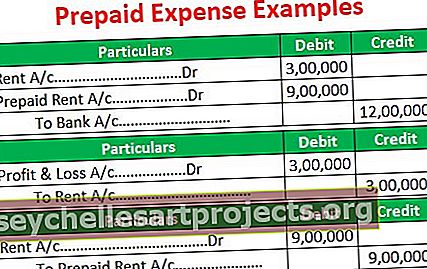

Intressitulu arvestus

- Viitena tekkepõhisele arvestusmeetodile kajastatakse intressid teenitud kujul, mitte tingimata, nagu makstakse, eeldades, et makse saamise risk on väike. Huvi arvestuse nõuetekohase arvestuse pidamiseks on vaja investeerimistingimuste üksikasjalikku mõistmist. Selle kogunenud intressi arvutamine sõltub intressimäärast, liitmisperioodist ja investeeringute saldost.

- Summa võib maksta kas sularahas või see võib olla kogunenud teenitud, kuid veel maksmata. Viimasel juhul saab sellest teatada vaid juhul, kui on tõenäoline sularaha kättesaamine ja saadaoleva makse summa saab kindlaks teha. See saadakse üksuse investeeringutest, mis maksavad intresse, näiteks hoiukonto või hoiusesertifikaat.

- Seda ei tohiks segi ajada ega segada dividendidega, kuna mõlemad on erinevad. Dividendi makstakse ettevõtte liht- või eelisaktsia omanikele ning see tähistab emiteeriva ettevõtte jaotamata kasumi jaotust.

- Klientide poolt tasumata võlgnevuste eest makstud trahve käsitletakse samuti tuluna, kuna need maksed on seotud ettevõtte rahaliste vahendite, näiteks kliendi saadaolevate arvetega, kasutamisega. Mõni ettevõte eelistab seda tüüpi tulu mainida trahvituluna. See kajastub pearaamatu intressitulu kontol. See on rida ja kajastatakse tavaliselt kasumiaruandes intressikuludest eraldi. See tulu on maksustatav vastavalt IRS-ile ja selle tulu suhtes kohaldatakse tavalist maksumäära.

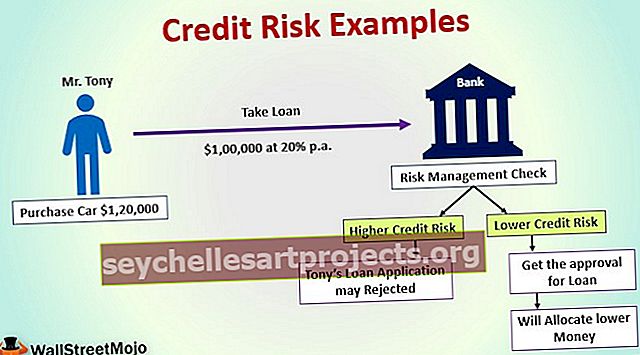

- Varade tüübid, mis aitavad panga intresse teenida, on erinevad nagu hüpoteegid: autolaenud, isiklikud laenud ja ärikinnisvara laenud.

Kuidas intressitulu töötab? (Üksikisikud vs pangad)

- Oletame, et inimene juhib suurt mõõtu kapitalikaupade äri ja tal on ettevõtte säästukontol jääk 10, 50 000 dollarit. Nüüd tuleb mõista, et see 10, 50 000 dollarit ei kavatse kontol jõude olla, kuni omanik otsustab kogu summa välja võtta.

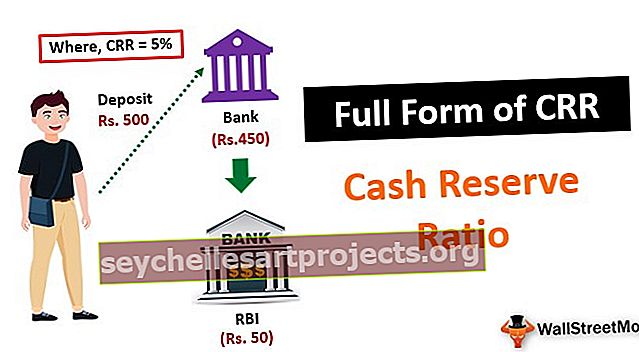

- Pank, kus hoiukontot peetakse, laenab selle raha teistele inimestele ja tunneb vastutasuks huvi selle laenusumma vastu. Seda süsteemi tuntakse ka kui osalist pangandust. Selles olukorras olev pank hoiab käes väikest protsenti 10, 50, 000 dollari suurusest hoiusest.

- Nüüd võivad need panga antud laenud olla pika või lühiajalised. Lühiajalised laenud on üleöölaenud, mida antakse teistele pankadele. Kuna pank saab raha inimese hoiuselt, maksab pank hoiuse omanikule intressina summa, et omanik oleks motiveeritud raha kontol hoidma. Seega on kogu aasta jooksul sularaha jääk panga poolt iga kuu lõpus makstav teeniv intress.

- Pank peab saatma üksikasjad, milles näidatakse, kui palju intressi on ta pangakontol oleva hoiuse omanikule maksnud. Selle avalduse põhjal saab hoiuse omanik selge ettekujutuse sellest, kui suure maksustatava intressitulu ta on finantsvaralt teeninud. Nii saab omaniku ettevõte intressimakse, mis kajastatakse tema kasumiaruandes tuluna.