Põhiline vs tehniline analüüs | 8 parimat erinevust

Erinevused fundamentaalse ja tehnilise analüüsi vahel

Fundamentaalne analüüs viitab äri finantsaspektide analüüsile, nagu finantsaruanded ja finantsnäitajad, ning muudele teguritele, nagu majanduslik ja muud, mis mõjutavad ettevõtet, et analüüsida oma aktsia / väärtpaberi õiglast turuväärtust, samas kui tehniline analüüs viitab aktsia / väärtpaberi õiglase turu analüüsile uurides ja analüüsides aktsiate varasemaid suundumusi ja muutusi ning uurides ettevõtluse ajaloolist teavet.

Põhianalüüs on aktsiate hindamise metoodika, mis hindab aktsiat selle sisemise väärtuse (õiglase väärtuse) põhjal. Teiselt poolt on tehniline analüüs aktsiate hindamise metoodika, mis hindab aktsiaid graafikute ja trendide põhjal ning ennustab aktsia tulevast hinda.

Mõlemat meetodit kasutatakse aktsia hindamiseks ja tulevaste aktsiahindade prognoosimiseks, kuid kui fundamentaalne analüüs keskendub aktsia sisemisele väärtusele, siis tehniline analüüs keskendub aktsia hinna liikumise varasemale trendile.

Lihtsalt, et tuua teile mõned näited:

Edukas müüritänava müüja Martin Schwartz saavutas tänu tehnilisele analüüsile maine ja rikkuse. Kusjuures, populaarne investor Jim Rogers võlgneb oma edu põhimõttelise analüüsi eest. Mõlemad võivad paljudes mõistetes eriarvamusel olla. Kuid nad on kindlasti nõus, et emotsionaalne kontroll on kõige olulisem tee.

Mis on fundamentaalne analüüs?

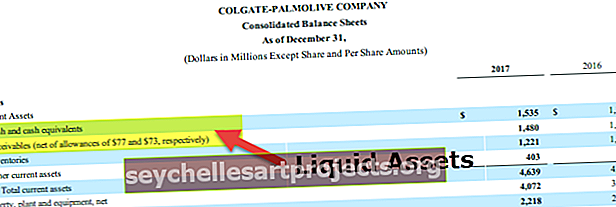

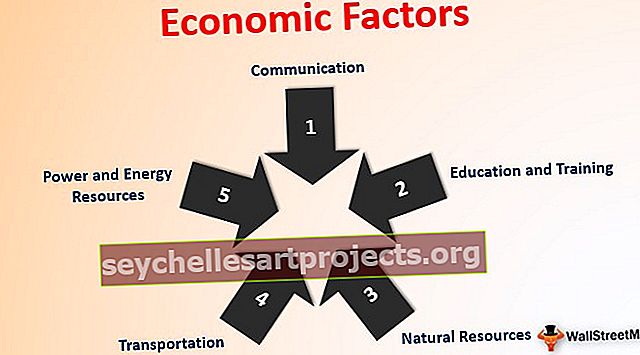

Fundamentaalse analüüsi eesmärk on leida ettevõtte ettevõtte väärtus. See tähendab, et jõutakse selle sisemise hinnaga. Sellises analüüsis kasutatakse majandustegureid. Need tegurid tõestavad hinna määramise põhielemente. Nii et kui valite marsruudi Fundamental, tehke kindlasti järgmine analüüs:

- Tööstuse analüüs

- Ettevõtte analüüs

- Majandusanalüüs

Peamised eeldused:

- Pikemas perspektiivis korrigeerib aktsiahind ennast.

- Võite saada kasu, kui ostate alahinnatud aktsia ja siis oodake, kuni turg ennast parandab.

Seda investeerimistehnikat võtavad kasutusele ostu-, hoiu- ja väärtusinvestorid.

Mis on tehniline analüüs?

See on ka meetod väärtpaberite hindamiseks. Kuid kogu siinne mäng sõltub turu loodud statistikast. Diagrammid ja mustrid on tehnilise analüüsi leib ja või.

Vaatame siis, millised on tehnilise analüüsi tunnused:

- Selles analüüsis kasutatakse tulevaste hinnaliikumiste prognoosimiseks varasemaid hinnaliikumisi.

- Suurt rolli mängivad suundumused ja mustrid, mitte sisemine väärtus.

- Turuhind on kõik. Seda mõjutavaid tegureid ei arvestata, nagu fundamentaalanalüüsis.

Kolm kuldreeglit:

Tehnilised analüütikud järgivad neid kolme kuldreeglit:

- Esimene reegel: Hinnad soodustavad kogu avalikkusele kättesaadavat teavet.

- Teine reegel: Hinnaliikumised pole juhuslikud. Hinnatoimingu suundumusi saab kindlaks teha tehniliste tööriistade abil.

- Kolmas reegel: hinnasuundumused tõenäoliselt korduvad.

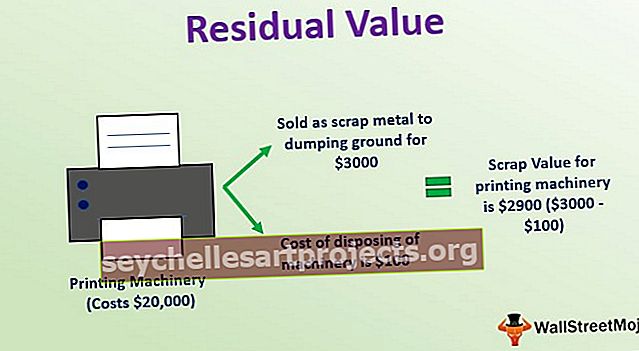

Fundamentaalne vs tehnilise analüüsi infograafika

Vaatame peamisi erinevusi põhi- ja tehnilise analüüsi vahel.

Põhianalüüsi läbiviimise sammud

1. samm: tehke tööstuse analüüs

Kaevake ja uurige kõike tööstuse / sektori kohta, kus ettevõte tegutseb.

Seda tüüpi analüüs annab teile ülevaate järgmise kohta:

- Sektori kasv

- Panus SKPsse

- Suundumused selles sektoris

- Nõudluse ja pakkumise analüüs

2. samm: tehke ettevõtte analüüs

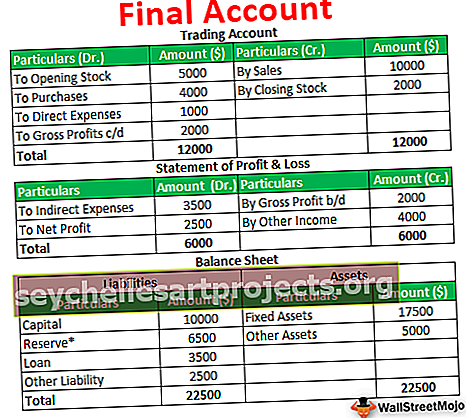

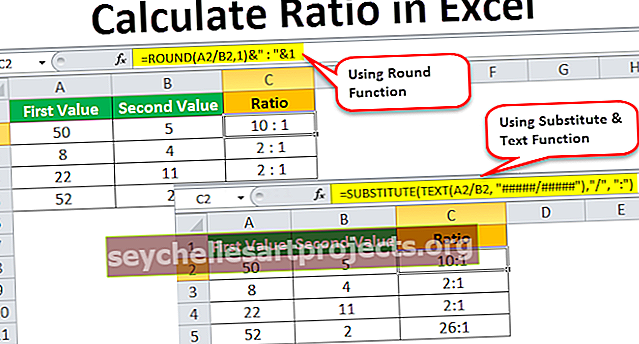

- Ratio-analüüsi abil saate aru ettevõtte sisemistest toimingutest. Tehke horisontaalne ja vertikaalne analüüs.

- Hinnake Trende aja jooksul. Arvutage protsentuaalne kasv või langus võrdlusaasta suhtes.

- Saage aru, kus ettevõte on oma ressursse rakendanud. Teadke proportsioone, milles need jaotatakse erinevate kontode vahel (bilanss ja kasumiaruanne).

- Järgmine tööriist, mille peate kasutama, on suhteanalüüs. See aitab teil mõista ettevõtte finantsolukorra muutusi.

- Pange tähele, et suhtarvud on parameetrid, mitte absoluutsed mõõtmised. Seetõttu tuleb seda tõlgendada ettevaatlikult.

3. samm: tehke finantsmudelid

- Prognoosige ettevõtte järgneva viie kuni seitsme aasta finantsaruandeid (finantsmudelid).

- Siin võite nõuda palju teavet ja oletusi.

- Lõppeesmärk on mõista, kuidas finantsaruanded ja aktsia hind tulevikus välja näevad.

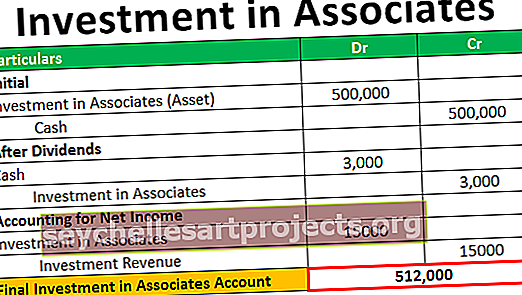

4. samm: viige läbi hindamisanalüüs

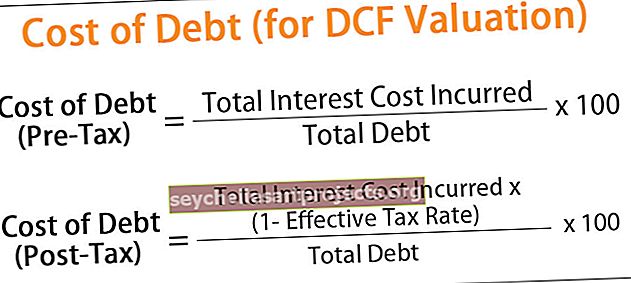

Paljud hindamistehnikad sõltuvad ettevõttest / tööstusest. Enamikul juhtudel kasutatakse DCF-i ja suhtelise hindamise lähenemisviise (näiteks PE mitmekordse hinna ja bilansilise väärtuse suhe, hinna ja rahavoo suhe), SOTP hindamist. Ehkki võite vajada muud tüüpi lähenemisviise, mis põhinevad ettevõtte tüübil.

Soodushinnaga rahavoogude analüüs:

Diskonteeritud rahavoogude analüüsis jõuate sisemise hinnaga. Selle jaoks kasutatavad meetodid ja protseduurid on huvitavad. Me ei hakka selles artiklis üksikasjalikult arutama. Kuid hüppame lihtsalt selle sammu juurde, kus jõuate ettevõtte sisemise aktsiahinna juurde. Nii saate siin oma tulemusi tõlgendada.

- Kui turuhind> aktsia sisemine hind = aktsia on üle hinnatud, on siin soovituseks aktsia müümine.

- Kui turuhind <aktsia sisemine hind = aktsia on alahinnatud, on siin soovituseks aktsia ostmine.

Suhtelise hindamise analüüs:

See hindamistehnika kasutab võrreldavat ettevõtte analüüsi. Siin hindate oma huvipakkuvat ettevõtet, võrreldes seda oma eakaaslaste rühmaga.

Mõned selles kasutatud hindamisparameetrid on:

- PE suhe

- EPS

- EV / EBITDA

- EV / müük jne

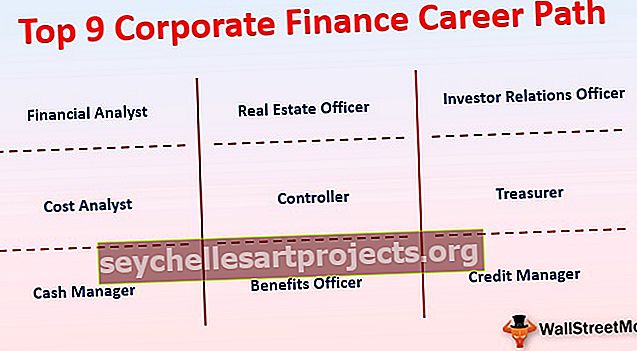

Kui soovite Equity Researchi professionaalselt õppida, võiksite vaadata 40+ videotundi Equity Research Course'i

Tehnilise analüüsi läbiviimise sammud

1. samm: tehke kindlaks, millised väärtpaberid teid huvitavad!

Väike uuring selle kohta, milline sektor on praegu trendis, aitab teil otsustada, mida osta või müüa. See on esimene ja peamine samm, mille teete.

2. samm: selgitage välja sobivaim strateegia.

Kõik aktsiad ei sobi ühte strateegiasse. Valitud aktsiatele parima strateegia väljaselgitamine on oluline.

3. samm: valige kauplemiskonto

Teil on vaja õiget aktsiate kauplemiskontot vajaliku toe, funktsionaalsuse ja kuludega.

4. samm: tundke oma tööriistu ja liideseid

Valige need tööriistad, mis vastavad teie kauplemisnõuetele ja strateegiatele. Saadaval on palju tasuta tööriistu. Algaja kauplejana saate kõigepealt proovida neid, et teada saada nende omadusi.

5. samm: alati kõigepealt paberikaubandus!

Seal on suur maailm. Kauplemisžunglisse hüppamine ilma igasuguste eelteadmisteta on suur viga. Ma soovitaksin teil vähemalt kuu aega veeta, testides oma süsteemi päeva lõpu turuandmetega. Valige mõned aktsiad, mis vastavad teie tehniliste näitajate nõuetele. Vaadake, kuidas neil iga päev läheb.

6. samm: määrake peatuskadu

Kaotatud tehingu hoidmine kaevab teile sügavama auku. Peatage stop loss, olenemata sellest, millise aktsia valite.

Peamised erinevused

- Fundamentaalne analüüs põhineb aktsia hindamisel pikaajalisel lähenemisviisil ja pakub välja mitme aasta andmete analüüsi. Selline lähenemisviis aitab investoritel investeerimiseks valida need aktsiad, mille väärtus peaks tulevikus suurenema. Tehniline analüüs põhineb aktsiate hindamisel lühiajalisel lähenemisviisil ja seetõttu on see päevakauplejate jaoks asjakohasem, kuna analüüsi eesmärk on valida need aktsiad, mida saab praegu osta kõrgemate hindadega müümiseks. lühema aja jooksul.

- Põhianalüüs võtab pikaajalise investeerimise võimaluste kindlakstegemisel arvesse aktsia tegelikku väärtust. Tehnilises analüüsis hinnatakse aktsia varasemaid hinnaliikumisi ja ennustatakse, kuidas aktsia tulevikus toimib, st kas selle hind peaks lühema aja jooksul eeldatavasti tõusma või langema.

- Fundamentaalse analüüsi eesmärk on investeerimine, kuna see on pikaajaline lähenemine. Kuid tehniline analüüs on seotud kauplemise eesmärkidega.

- Otsused tehakse põhimõttelise analüüsi põhjal, mis põhineb olemasolevatel andmetel ja finantsaruannetel. Teiselt poolt põhinevad otsused graafikutel ja tehnilise analüüsi hinnaliikumise suundumustel.

- Fundamentaalne analüüs võtab arvesse nii varasemaid kui ka andmeid aktsia kohta, samas kui tehniline analüüs võtab arvesse ainult varasemaid andmeid.

- Põhianalüüs on kasulik pikaajalistele investoritele, samas kui tehniline analüüs on kasulik päevakauplejatele ja lühiajalistele kauplejatele, kes soovivad teenida kasumit lühema aja jooksul aktsiaid müües.

- Põhianalüüsiga ei kaasne ühtegi eeldust, samas kui tehnilises analüüsis tuleb võtta palju eeldusi, üks neist on see, et hind jätkab minevikus valitsevat suundumust ka tulevikus.

- Fundamentaalne analüüs võib aidata otsustada, kas aktsia on selle sisemise väärtuse põhjal üle- või alahinnatud. Vastupidi, tehniline analüüs aitab hinnakõikumiste põhjal otsustada aktsia ostmise või müümise õige aja.

Fundamentaalse vs tehnilise analüüsi võrdlustabel

| Kriteeriumid | Fundamentaalne analüüs | Tehniline analüüs | ||

| Tähendus | Varude analüüs selle sisemise väärtuse arvutamise põhjal | Varude analüüs ja hinna prognoosimine trendide ja diagrammide abil hinnaliikumise kohta | ||

| Eesmärk | Hinnake aktsia tegelikku väärtust ja tehke otsus investeerimise osas | Analüüsige aktsiate turule sisenemiseks või turult lahkumiseks õiget aega prognoositud tulevaste hindade põhjal | ||

| Asjakohasus | Pikaajalised investeeringud | Lühiajalised investeeringud | ||

| Funktsioon täidetud | Investeerimine | Kauplemine | ||

| Otsuse alus | Ajaloolised ja praegused andmed | Ajaloolised andmed | ||

| Andmete allikas | Finantsaruanded ning ettevõtte praegused ja varasemad tulemused | Diagrammid ja suundumused | ||

| Aktsiate ostmise tegur | Kui aktsia hind on väiksem kui tegelik väärtus | Kui investor usub, et investorit saab tulevikus müüa kallima hinnaga | ||

| Kasutatud mõisted | Omakapitali ja varade tootlus | Dow-teooria, hinnaandmed | ||

| Järgnes lähenemine | Pikaajaline | Lühiajaline | ||

| Eeldused | Eeldusi ei tehta | Tehakse palju eeldusi, näiteks järgneb sarnane hinnatrend |

Eelised ja puudused

# 1 - fundamentaalne analüüs

Eelised

- Analüütiliste meetodite kasutamine: Põhianalüüsis kasutatud meetodid ja lähenemisviisid põhinevad usaldusväärsetel finantsandmetel. See välistab võimaluse isiklikuks eelarvamuseks.

- 360 kraadi fookus: fundamentaalses analüüsis võetakse arvesse ka pikaajalisi majanduslikke, demograafilisi, tehnoloogilisi ja tarbijate suundumusi.

- Süstemaatiline lähenemisviis väärtuse arvutamiseks: kasutatud statistilised ja analüütilised tööriistad aitavad jõuda korraliku ostu / müügi soovitusteni.

- Parem arusaamine: täpne raamatupidamine ja finantsanalüüs aitavad kõigest paremini aru saada.

Puudused

- Aeganõudev: tööstuse analüüsi, finantsmudelite ja hindamise läbiviimine pole tass teed. See võib muutuda keeruliseks ja võib vajada alustamiseks palju rasket tööd.

- Eeldused kesksed: eeldused mängivad olulist rolli finantsprognoosi prognoosimisel. Seega on oluline kaaluda parimat ja halvimat stsenaariumi. Ootamatud negatiivsed majanduslikud, poliitilised või seadusandlikud muudatused võivad põhjustada probleeme.

# 2 - tehniline analüüs

Eelised

- Annab ülevaate mahutrendist: nõudlus ja pakkumine reguleerivad kauplemisturgu. Seega räägib see teile palju kauplejate tunnetest. Saate tegelikult hinnata, kuidas kogu turg töötab. Tavaliselt ajab kõrge nõudlus hindu üles ja suur pakkumine hindasid.

- Annab teada, millal siseneda ja väljuda: tehniline analüüs võimaldab öelda, millal mängust sisse astuda või sellest väljuda.

- Pakub jooksvat teavet: Hind kajastab kogu teadaolevat teavet vara kohta. Hinnad võivad tõusta või langeda, kuid lõppkokkuvõttes on praegune hind kogu teabe tasakaalustav punkt.

- Mustrid annavad teile suuna: ostu ja müügi otsuste suunamiseks võite kasutada mustreid.

Puudused

- Liiga palju näitajaid rikub graafikuid: liiga palju näitajaid võib tekitada segaseid signaale, mis võivad teie analüüsi mõjutada.

- Aluspõhimõtteid ignoreeritakse: tehnilises analüüsis ei võeta arvesse ettevõtte põhialuseid. See võib pika aja jooksul osutuda riskantseks.

Järeldus

Mõlemat metoodikat kasutatakse investoritega kogu maailmas turuga seotud otsuste langetamiseks. Need erinevad üksteisest selles mõttes, et kui fundamentaalne analüüs põhineb tegelikul väärtusel, siis tehniline analüüs põhineb ajaloolistel hinnaliikumistel, et prognoosida aktsiate tulevasi hindu.

Põhianalüüs tugineb kõigile neile teguritele (nn fundamentidele), mis on võimelised aktsia hinda mõjutama, näiteks majandus-, finants- ja muud asjakohased tegurid. See põhineb mõttel, et ehkki hinnad ei vasta lühiajalises perspektiivis põhialuste mõjule, kohanduvad aktsiahinnad põhialuste järgi.

Tehniline analüüs uurib aktsia ajaloolist hinnaliikumist ja põhineb aktsiaturu hindadel, mitte neid mõjutada võivatel teguritel. Selles ei arvestata aktsiate väärtust, vaid analüüsitakse varasemaid suundumusi ja ennustatakse vastavalt ka tulevasi hindu.