Raamatute koostamine (tähendus) Kuidas raamatute koostamise protsess töötab?

Raamatute koostamise tähendus

Raamatute koostamine on protsess, mis aitab ettevõtetel avastada oma väärtpaberi hinna, kui tema aktsiaid pakutakse investeerimispankurite abiga IPO-s müümiseks. Seda soovitavad suuremad börsid ja reguleerivad asutused, sest see on kõige tõhusam mehhanism väärtpaberite hindamiseks turul.

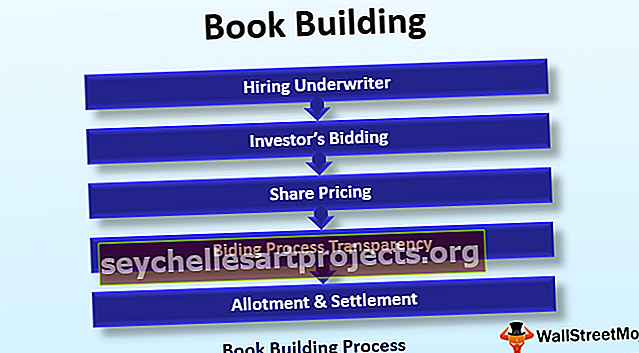

Kuidas raamatute koostamise protsess töötab?

Kui ettevõte on plaaninud esmakordselt IPO kaudu oma aktsiad börsil noteerida, peab ettevõtte juhtkond otsustama erinevaid asju, et oma aktsia börsil noteerida, näiteks emissiooni suurus, aktsia hind jne ning saada aktsiaid. kogu selle protsessi kaudu; esimene ettevõtte juhtkond peab määrama kindlustusandja, kes aitab noteerimisprotsessis.

Vaatame üksikasjalikult raamatu koostamise kõiki etappe.

1. samm - kindlustusandja palkamine

Esiteks peab emiteeriv ettevõte palkama investeerimispanga, mis tegutseb kindlustusandjana. Emiteeriva ettevõtte juhtkonna abil tuvastab Investeerimispank emissiooni suuruse ja määrab väärtpaberite hinnavahemiku. Investeerimispank koostab ettevõtte prospekti, mis sisaldab kõiki asjakohaseid üksikasju emiteeriva ettevõtte kohta, näiteks finantsaruanded, emissiooni suurus, hinnaskaala, tulevase kasvu perspektiivid jne. Aktsia hinnavahemik koosneb alghinnast (hinnavahemiku alumine ots ) ja ülemmäära hind (hinnaskaala ülemine ots).

2. samm - investori pakkumine

Investeerimispank kutsub investoreid. Tavaliselt on tegemist kõrge netoväärtusega üksikisikute ja fondihalduritega, et esitada pakkumisi aktsiate arvu kohta, mida nad on nõus ostma erinevatel hinnatasemetel. Mõnikord ei taga kogu emissiooni mitte üks investeerimispank. Pigem on juhtiv investeerimispank seotud teiste investeerimispankadega, kes kasutavad oma võrke pakkumisprotsessi jaoks suure hulga investorite puudutamiseks.

3. samm - jagage hinnakujundust

Pärast seda, kui investeerimispank kogub kõik hinnapakkumised erinevatel hinnatasemetel, hindavad nad esitatud pakkumise põhjal emissiooni kogunõudlust. Emissiooni osakaalu hinnastamiseks kasutab aktsionär aktsia lõpliku hinna saamiseks kaalutud keskmise meetodit. Seda lõplikku hinda nimetatakse ka piirhinnaks. Kui investorid leiavad mõnele küsimusele hea vastuse, on ülemmäära hind tavaliselt piirhind.

4. samm - protsessi läbipaistvuse sidumine

Enamik maailma reguleerivaid asutusi ja börse nõuavad ettevõtetelt pakkumisprotsessi üksikasjade avalikustamist. Emissiooni aktsiate ostmiseks on investori kohustus avalikustada investori esitatud pakkumiste üksikasjad.

5. samm - eraldamine ja arveldamine

Lõpuks algab jaotamisprotsess emissiooni aktsiate jaotamisega aktsepteeritud pakkujatele. Nüüd, nagu teate, olid investorid esialgu pakkunud seda emissiooni erinevas hinnaklassis, kuid arveldusprotsess tagab, et kõik jaotused toimuvad selle emissiooni piirhinnaga. Investor, kes oli teinud pakkumise hinna piiramiseks liiga palju, tagastatakse nende liigne raha ja investorid, kes olid teinud pakkumisi piirhinnast vähem, palub investeerimispank neil tasuda vahe.

Raamatute ehitamise muud alaliigid

Järgnevad raamatute ehitamise alamtüübid.

# 1 - kiirendatud raamatute koostamine

Kiirendatud raamatute koostamise protsessi saavad ettevõtted kasutada kiirelt finantseerimiseks kapitaliturult. See võib juhtuda siis, kui ettevõte ei suuda oma lühiajalist projekti võlgade rahastamise kaudu rahastada. Niisiis võtab emiteeriv ettevõte ühendust paljude investeerimispankadega, kes võivad kavandatavale paigutusele eelneval õhtul tegutseda kindlustusandjatena. Selle protsessi käigus on pakkumisperiood avatud ainult ühe päeva või kaks päeva ja sellel pole aega probleemi turustamiseks. Kindlustusandja võtab üleöö ühendust oma võrkudega ja annab institutsionaalsetele investoritele üksikasju praeguse teema kohta. Kui see investor peab seda küsimust huvitavaks, toimub jaotamine üleöö.

# 2 - osaline raamatuhoone

Kuna osaline raamatuhoone ise ütleb, et see osaliselt ehitatud emissiooniraamat, kus investeerimispankur kutsub pakkumisi ainult valitud investorite rühmalt ja lähtudes nende pakkumistest, võtavad nad piirhinna lõpuleviimiseks hindade kaalutud keskmise. Seejärel võtavad teised investorid, näiteks jaeinvestorid, selle piirhinna fikseeritud hinnana. Osalise raamatupidamise protsessi käigus toimub pakkumine valitud investorite rühmaga.

Raamatute ehitamise eelised

Järgnevad on raamatu koostamise eelised fikseeritud hinna mehhanismi ees.

- Kõige tõhusam viis aktsia IPO turul hindamiseks;

- Aktsia hinna viib lõpule investorite kogunõudlus, mitte ettevõtte juhtkonna määratud fikseeritud hind.

Raamatute ehitamise puudused

Järgnevalt on raamatute koostamise protsessi puudused fikseeritud hinnaga mehhanismiga võrreldes.

- Raamatute koostamise protsess on seotud fikseeritud hinnaga mehhanismiga;

- Ajavahemik on ka rohkem raamatute broneerimise protsessis võrreldes fikseeritud hinnaga mehhanismiga.

Oluline punkt, mida meeles pidada

- Book Building on IPO turul müügiks pakutava väärtpaberi hinna avastamise protsess.

- Väärtpaberite hinnavahemik koosneb laehinnast (hinna ülemine ots) ja korruse hinnast (hinna alumine hind).

- Lõplikku hinda, millega aktsiaid investoritele jaotatakse, nimetatakse „piirhinnaks“.

Järeldus

Raamatute koostamine on üks tõhusamaid mehhanisme, mille abil ettevõtted hindavad investeerimispankuri abiga oma osa IPO-des, samuti soovitavad seda kõik suuremad börsid ja reguleerivad asutused. Samuti aitab see investoritel aktsiate hinda väärtustada, esitades pakkumised kindlustusandjale, mis pole võimalik, kui ettevõte valib oma aktsia hindamiseks fikseeritud hinnaga mehhanismi.