Tooraineriskide juhtimine Meetodid Strateegiad | WallstreetMojo

Kauba riskijuhtimise määratlus

Toorainerisk on risk, millega ettevõte seondub aja muutusega kauba hinna ja muude tingimuste muutumise tõttu ning sellise riski juhtimist nimetatakse kaubariski juhtimiseks, mis hõlmab mitmesuguseid strateegiaid, nagu kauba maandamine ekspedeerimislepingu, futuuride kaudu leping, optsioonileping.

Millised sektorid on tooraineriskiga kokku puutunud?

- Üldiselt puutuvad järgmiste sektorite tootjad kõige enam kokku hinnalangusega, mis tähendab, et nad saavad toodetud toorainete eest vähem tulu.

- Kaevandamine ja mineraalid nagu kuld, teras, kivisüsi jne

- Põllumajandussektor nagu nisu, puuvill, suhkur jne

- Energiasektorid nagu nafta, gaas, elekter jne.

- Selliste kaupade nagu lennufirmad, transpordiettevõtted, rõivad ja toidutootjad tarbijad on peamiselt kokku puutunud hinnatõusuga, mis tõstab nende toodetud kaupade kulusid.

- Eksportijad / importijad seisavad silmitsi riskiga, mis tekib ajavahest kauba tellimise ja kättesaamise ning vahetuse kõikumise vahel.

- Ettevõttes tuleks selliseid riske asjakohaselt juhtida, et nad saaksid keskenduda oma põhitegevusele, ilma et see põhjustaks äritegevusele tarbetuid riske.

Mis tüüpi kaubarisk on?

Risk, milles toorme mängijat saab üldjoontes liigitada järgmisse nelja kategooriasse.

- Hinnarisk: toorainehindade ebasoodsa liikumise tõttu, mille määravad makromajanduslikud tegurid.

- Koguserisk: see risk tekib toorainete kättesaadavuse muutuste tõttu.

- Kulurisk : tuleneb toorainehindade ebasoodsast liikumisest, mis mõjutab ärikulusid.

- Regulatiivne risk: tuleneb seaduste ja määruste muudatustest, mis mõjutavad tooraine hindu või kättesaadavust.

Nüüd liigume mõistmaks, kuidas tooraineriski mõõta.

Tooraineriski mõõtmise meetodid

Riski mõõtmiseks on vaja struktureeritud lähenemisviisi kõigis strateegilistes äriüksustes, nagu tootmise osakond, hangete osakond, turundusosakond, riigikassa osakond, riskiosakond. Võttes arvesse kaubariski liiki, ei puutu paljud organisatsioonid mitte ainult põhilise tooraineriskiga, millega nad tegelevad, vaid neil võib ettevõttes olla täiendavaid riske.

Näiteks tooraine tooted, nagu teras, on ilmselgelt terase hinna muutustega kokku puutunud, kuid rauamaagi, kivisöe, nafta ja maagaasi hinna muutused mõjutavad ka kasumlikkust ja rahavoogusid. Lisaks sellele, kui imporditakse või eksporditakse, mõjutab valuutade muutus ka kasumlikkust / rahavoogusid.

Tundlikkuse analüüs

Tundlikkusanalüüs tehakse toorainehindade suvaliste liikumiste valimisega või toormehindade liikumise aluseks minevikus.

Näiteks arvutab vase kaevandusettevõte riski selle põhjal, kui palju ta kaotab või võidab, tuginedes vase hindade ja nendega seotud sisendkaupade allapoole või ülespoole suunatud liikumisele vase valmistamiseks.

Kasutatud valuuta - INR (India ruupia)

| Praegune vase hind 35000 INR / tonn | Stsenaarium-1 | Stsenaarium-2 | Stsenaarium-3 |

| Vase hind tonn (erinevate stsenaariumite korral) | 30000 INR | 25000 | 36000 |

| Ettevõtte A tonnaaž aastas | 100000 tonni | 100000 tonni | 100000 tonni |

| Hindade liikumine | (5000) | (10000) | 1000 |

| Kauba „hinna“ risk | 500 miljoni INR kaotus | INR 1000 mn kaotus | 100 INR kasumit |

Juhul, kui tooraine on hinnatud välisvaluutas, arvutatakse risk valuuta ja toormehinna muutuste koondtulemuse põhjal.

Portfelli lähenemine

Portfellikäsitluses analüüsib ettevõte tooraineriski koos võimaliku mõju finants- ja põhitegevusele üksikasjalikuma analüüsiga.

Näiteks organisatsioon, mis puutub toornafta hindade muutustega kokku lisaks toornafta hindade muutuste stsenaariumi testimisele, analüüsib ka toornafta kättesaadavuse potentsiaalset mõju, poliitilise poliitika muutusi ja mõju mis tahes need muutujad.

Portfellipõhises lähenemisviisis arvutatakse risk, kasutades iga muutuja stressitesti ja muutujate kombinatsiooni.

Riskiväärtus

Mõni organisatsioon, eriti finantseerimisasutused, kasutab riskitegurina tuntud tundlikkuse analüüsi tegemisel tõenäosusmeetodit. Lisaks analüüsitud hindade muutuste tundlikkuse analüüsile analüüsivad ettevõtted sündmuse toimumise tõenäosust.

Vastavalt sellele kasutatakse tundlikkusanalüüsi, kasutades varasemat hindade ajalugu ja praegust riskipositsiooni, et modelleerida toormehindade liikumise potentsiaalset mõju selle riskipositsioonidele.

Näiteks: riskiväärtuse korral saab teraseettevõtte tundlikkusanalüüsi analüüsida viimase 2 aasta terase ja rauamaagi hindade põhjal, võttes arvesse toormehindade kvantifitseeritud liikumist. Võib olla 99% kindel, et ta ei koge kahju, mis ületab konkreetse summa.

Loodan, et nüüd saate aru, mis on riskid ja kuidas tooraineriske arvutada. Läheme edasi, et mõista toorainete riskijuhtimise strateegiaid.

Tooraineriskide juhtimise strateegiad

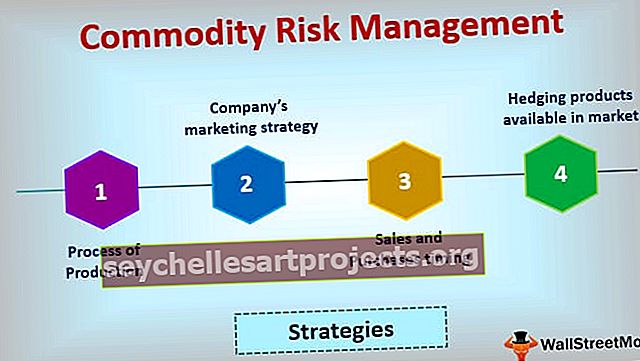

Riski maandamise kõige sobivam meetod sõltub organisatsioonist ja järgmistest teguritest

- Tootmisprotsess

- Ettevõtte turunduses kasutatavad strateegiad

- Müügi ja ostu ajastus

- Turul saadaolevad riskimaandustooted

Suuremate tooraineriskidega ettevõtted määravad sageli finantseerimisasutuste või riskijuhtimisnõustajate riskide haldamiseks finantsturu instrumentide kaudu.

Nüüd arutlen riskijuhtimisstrateegiaid kahe nurga alt

- Kaupade tootjad

- Kaupade ostjad

Tootjate kaubariski juhtimise strateegiad

Strateegiline riskijuhtimine

# 1 - mitmekesistamine:

Mitmekesistamise korral vahetab tootja tavaliselt oma toodangut (kas rotatsioon erinevate toodete kaudu või sama toote tootmisüksuse vaheldumine), et hallata tootmisega seotud hinnariski või kuluriski. Mitmekesistamise ajal peaksid tootjad tagama, et alternatiivsed tooted ei peaks alluma samale hinnariskile.

Mitmekesistamise näide: taluettevõtte puhul võib põllukultuuride vaheldumine erinevate toodete tootmiseks oluliselt vähendada hinnakõikumiste suurt kahju.

Mitmekesistamise kasutuselevõtt võib tootjatel tekitada märkimisväärseid kulutusi vähenenud tõhususe ja kaotatud mastaabisäästu näol, samal ajal kui ressursid suunatakse teisele tegevusele.

# 2 - paindlikkus:

See on osa mitmekesistamisstrateegiast. Paindlik äri on selline, millel on võime muutuda vastavalt turutingimustele või sündmustele, millel võib olla ärile ebasoodne mõju.

Paindlikkusnäide: langevate hindade stsenaariumi korral võib teraseettevõte terase tootmise asemel kivisütt kasutada odava pulbristatud kivisöega, millel on sama mõju madalamate kuludega. See paindlikkus parandab finantstulemusi.

Hinnariskide juhtimine

# 1 - Hinna ühendamise kokkulepe: seda kaupa müüakse ühiselt ühistule või turundusnõukogule, mis määrab kauba hinna mitmete tegurite põhjal, mille tulemuseks on kõigi grupi kuuluvate inimeste keskmine hind.

# 2 - ladustamine: aegadel, kui toodang on suurenenud, mille tulemuseks on madalam müügihind, võivad mõned tootjad ladustada toodangut kuni soodsa hinna saavutamiseni. Selle kaalumisel tuleb siiski arvestada ladustamiskulude, intressikulu, kindlustuse ja riknemisega seotud kulusid.

# 3 - Tootmislepingud: Tootmislepingute puhul sõlmivad tootja ja ostja lepingu, mis hõlmab tavaliselt tarnitud hinda, kvaliteeti ja kogust. Sellisel juhul säilitab ostja tavaliselt omandiõiguse tootmisprotsessi üle (see on kõige levinum elusvarude puhul).

Kaupade riskijuhtimise strateegiad ostjatele

Järgnevalt on toodud toorainete hinnariski maandamise kõige levinumad meetodid toorainete ostmisel.

# 1 - tarnijate läbirääkimised: see ostja pöördub tarnijate poole alternatiivse hinnakava saamiseks. Nad võivad langetada suurenenud ostude hindu või pakkuda alternatiive või soovitada muuta tarneahela protsessi

# 2 - alternatiivne hankimine: määrake selle ostja juures alternatiivne tootja sama toote saamiseks või pöörduge tootmisprotsessis asendustoodete tootja poole. Ettevõtetel on üldiselt kehtestatud strateegiad, et vaadata läbi toorainete kasutamine ettevõttes on riskidele vastav.

# 3 - tootmisprotsessi ülevaade: selles ettevõttes vaadatakse tavaliselt korrapäraselt läbi toorainete kasutamine tootmisprotsessis, et muuta toodete kombinatsioon toorainete hinnatõusu kompenseerimiseks.

Näide : Toidukaupade tootjad otsivad pidevalt toote täiustusi, kasutades vähem kõrgema hinnaga või muutlikumaid sisendeid, näiteks suhkrut või nisu.

Nüüd, kui mõistame, kuidas tooraineriske maandada tootja ja ostja perspektiivist lähtuvalt, lähme vaatama, millised on erinevad finantsturu instrumendid tooraineriskide juhtimiseks.

Finantsturu instrumendid tooraineriski juhtimiseks

# 1 - Forvardlepingud:

Forvardleping on lihtsalt kahe poole vaheline leping vara ostmiseks või müümiseks kindlaksmääratud tulevikus kellaajal kokkulepitud hinnaga.

Sellisel juhul välditakse hindade muutmise ohtu hindade lukustamisega.

Edasilepingu näide: 1. oktoobril 2016 sõlmivad ettevõtted A ja ettevõte B lepingu, mille kohaselt ettevõte A müüb 1. jaanuaril 2017 ettevõttele B 1000 tonni nisu hinnaga 4000 INR / tonn. Sel juhul olenemata sellest on 1. jaanuari 2017. aasta hind, peab A müüma B-klassi 1000 tonni hinnaga 4000 INR / tonn.

# 2 - futuurileping:

Lihtsamalt öeldes on futuurid ja forwardid põhimõtteliselt samad, välja arvatud see, et futuuride leping toimub futuuride börsidel, mis toimivad ostjate ja müüjate vahelise turuna. Lepingute üle peetakse läbirääkimisi futuuribörsidel, mis toimivad ostjate ja müüjate turuplatsina. Väidetavalt kuulub lepingu ostja positsiooni omanikuks ja müüja pooleks lühikese positsiooni omanik. Kuna mõlemad pooled riskivad oma vastaspoolega minema, kui hind neile vastu läheb, võib leping hõlmata mõlemat poolt lepingu väärtusest marginaali andmist vastastikku usaldusväärsele kolmandale isikule.

Vaadake ka Futures vs Forwards

# 3 - kaubavalikud:

Kaubaoptsioonide puhul ostab või müüb ettevõte kauba kokkuleppe alusel, mis annab õiguse ja mitte kohustuse teha tehing kokkulepitud tulevikus.

Kaubaoptsioonide näide: Maakler „A“ kirjutas 1. jaanuaril 2017 ettevõttele B müüma 1 tuhat tonni terast ettevõttele 30 000 INR / tonn hinnaga 5 Rs tonni kohta. Sel juhul võib ettevõte B kasutada võimalust, kui terase hind on üle 30 000 INR / tonn, ja võib keelduda A-lt ostmisest, kui hind on alla 30 000 INR / tonn.