Rahavoog (määratlus, näide) 3 parimat rahavoogu

Rahavoogude määratlus

Termin "rahavoog" viitab aruandeperioodi sularahalaekumistele ja sularahamaksetele ning ettevõtte sularaha analüüsimine annab kriitilist teavet äritegevuse, aruandlustulude mõistmise ja tulevaste rahavoogude kavandamise kohta samal ajal.

Rahavoogude liigid

Äritegevuse kajastamine toimub rahavoogude aruande abil, mis annab teavet ettevõtte aruandeperioodi laekumiste ja maksete kohta ning aitab kinnitada lõppeva sularaha saldo ettevõtte bilansis kajastuva algsaldo juurde.

Arutleme mõnede tüüpide paremaks mõistmiseks.

# 1 - põhitegevus

Põhitegevus hõlmab ettevõtte igapäevaseid tegevusi, nagu varude müümine ja mitmesuguste teenuste pakkumine. Raha sissevool tuleneb põhitegevusest, näiteks sularahamüügist, sealhulgas mitmesuguste võlgnike kogumist ja sularaha väljamaksetest, mis tekivad sularahamaksetest varude, palkade, maksude ja paljude muude opexide ostmiseks. Põhitegevus hõlmab ka sularahalaekumisi ja sularahamakseid kauplemiseks hoitavate ja kauplemiseks hoitavate väärtpaberite kohta.

# 2 - investeerimistegevus

Investeerimistegevus hõlmab investeeringuid materiaalsesse põhivarasse (PPE), investeeringute ostu ja müüki, välja arvatud tehinguteks hoitavad ja kauplemiseks hoitavad väärtpaberid, mille rahavood on seotud põhitegevusega.

# 3 - finantseerimistegevus

Finantseerimistegevus hõlmab peamiselt kapitali kaasamist omakapitalist või pikaajalistest võlgadest. On kaks olulist rahastamisallikat, nagu aktsionärid ja võlausaldajad. Rahastamine finantseerimistegevusest võib koosneda rahalaekumistest aktsiate, eelisaktsiate, võlakirjade ja laenude emiteerimisest. Raha väljavool võib hõlmata laenude tagasimaksmist, võlakirjade lunastamist, omaaktsiate tagasiostmist ning maksmist ja dividende. Tuleks kaaluda kaudset laenuvõtmist võlgnetavatelt võlgadelt, mis liigitatakse põhitegevuseks.

Rahavoogude aruande meetodid

Põhitegevuse rahavoogu saab selles aruandes kajastada otseses ja kaudses vormis. Põhitegevusest kasutatud netoraha jääb samaks kui kaudsed ja kaudsed meetodid. Ainus erinevus on operatsioonisektsiooni formaat.

# 1 - otsene meetod

- Konkreetset raha sisse- ja väljavoolu kasutatakse põhitegevuse rahavoogude tagamiseks.

- Eemaldage tekkepõhise mõju mõju, korrigeerides kasumiaruande kirjeid, esitades sularahalaekumised ja sularahamaksed.

- Andke teavet konkreetsete sularahalaekumiste ja sularahamaksete allikate kohta.

Otsemeetodi kasutamise peamine eelis on see, et see aitab anda kriitilist teavet sularaha laekumise ja sularahamaksete konkreetsete allikate kohta võrreldes kaudse meetodiga, mis näitab ainult saadud või makstud netosularaha. Kuna teave konkreetsete sularahalaekumiste ja maksete allikate kohta on saadud või makstud netosularaha asemel hädavajalik, saavad finantsaruannete kasutajad lisateavet otsemeetodi abil. See lisateave aitab võlausaldajatel ja investoritel mõista asjaomase ettevõtte ajaloolist tootlust ja prognoosida tulevase rahavoogu teeniva võimet.

# 2 - kaudne meetod

- Näitab põhitegevuse rahavoogusid esitatud netotulude aruandest koos mitmete muudatustega;

- Korrigeerimisi tehakse mitterahaliste kirjete, mittetöötavate kirjete ja tekkepõhiste laekumiste netomuutuste osas.

- Näitab põhitegevusega seotud raha ja puhaskasumi erinevuse põhjuseid;

Kaudse meetodi kasutamise peamine eelis on see, et see aitab selgitada erinevusi tehingutelt saadud raha ja puhaskasumi vahel. Kaudset lähenemisviisi kasutati ka tulevaste tulude prognoosimiseks, korrigeerides bilansikirjete muutustega, mis tekivad tekkepõhise ja sularaha arvestuse tõttu.

Eeskuju järgides kuvage selles aruandes teavet XYZ-i toimimise, investeerimise ja rahastamise kohta (otsemeetod)

Rahavoogude analüüs

Nende väljavõtete analüüs aitab pakkuda olulist teavet ettevõtte äritegevuse kohta, teenida ja ennustada tulevasi rahavoogusid. Järgmine jaotis pakub erinevaid tööriistu ja tehnikaid, mille abil saavad finantsaruannete kasutajad kontrollida peamisi sularaha allikaid ja kasutusi.

Vaba rahavoog firmale (FCFF) ja vaba sularaha omakapitali (FCFE)

FCFF

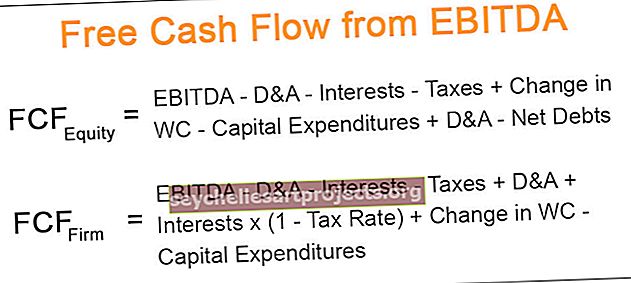

Põhitegevuse rahavoogude ületamine kapitalikulutuste üle on tuntud kui vaba rahavoog. FCFF on tarnijatele ja omanikele kättesaadav pärast kõigi vajalike tegevuskulude tasumist ning vajalike investeeringute tegemist käibekapitali ja põhikapitali.

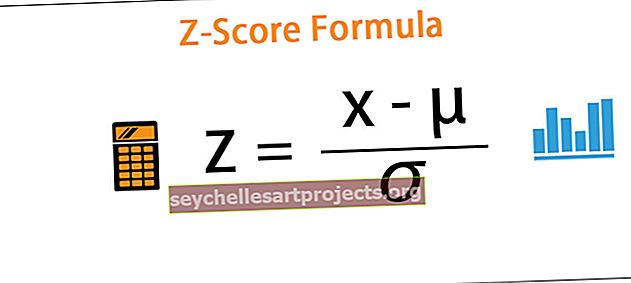

Valem:

FCFF = puhaskasum + sularahata kirjed + intressid (1-maksumäär) - põhikapitali investeering - käibekapitali investeering.FCFF-i arvutamist saab illustreerida järgmise näitega.

FCFE

FCFE on aktsionäride käsutuses olev rahavoog. See tuleb pärast kõigi tegevuskulude ja laenukasutuse kulude tasumist ning nõutava investeeringu tegemist põhi- ja käibekapitali.

FCFE = finantsdirektor - põhikapitali investeeringud + netolaenud - netovõlgamaksedJärgnev on FCFE arvutamise näide:

Kui FCFE on positiivne, näitab see, et ettevõttel on piisavalt raha, mis ületab tulevaste investeeringute ja võlgade tagasimaksmiseks vajaliku summa. Sularaha ülejääk on jaotatav omanike vahel.

Järeldus

Kokkuvõtteks võiksime öelda, et see väide aitab kindlaks teha ettevõtte võimet seoses:

- Ettevõtte nõuete rahastamine ettevõttesiseselt loodud sularahast välise kapitali puudumisel.

- Võlakohustuste täitmine;

- Säilitage dividendide väljamakse.

- Käibekapitali juhtimine.

- Likviidsuse juhtimine seoses ettevõtte võimega tasuda võlgade maksmise tähtaega. Sidusrühm, sealhulgas investorid ja võlausaldajad, jälgib seda avaldust, et kontrollida, kas asjaomane ettevõte suudab oma olemasolevad kohustused õigeaegselt tasuda.