Kapitalituru liin (määratlus, valem) Arvutamine CML-i näidetega

Kapitalituru liini (CML) määratlus

Kapitaliturg on graafiline esitus kõigist portfellidest, mis optimaalselt ühendavad riski ja tootluse. CML on teoreetiline kontseptsioon, mis annab optimaalsed kombinatsioonid riskivabast varast ja turuportfellist. CML on tõhusast piirist parem selles mõttes, et see ühendab riskantsed varad riskivaba varaga.

- Kapitalituru liini (CML) kalle on turuportfelli Sharpe'i suhe.

- Tõhus piir kujutab endast riskantsete varade kombinatsioone.

- Kui tõmmata piir riskivabale tootlusele, mis on tangentsiaalne tõhusale piirile, saame kapitalituru liini. Puutumus on kõige tõhusam portfell.

- CML-iga ülespoole liikumine suurendab portfelli riski ja allapoole liikumine vähendab riski. Seejärel suureneb või väheneb vastavalt ka tootluse ootus.

Kõik investorid valivad sama turuportfelli, arvestades konkreetset varade kombinatsiooni ja nendega seotud riski.

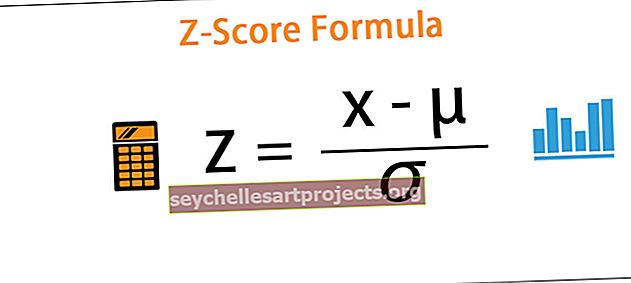

Kapitalituru liini valem

Kapitalituru liini (CML) valemi saab kirjutada järgmiselt:

kus

- Eeldatav portfelli tagastamine

- Riskivaba määr

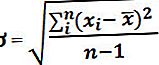

- Portfelli standardhälve

- Eeldatav turu tootlus

- Turu standardhälve

Mis tahes riskitaseme eeldatava tulu leiame, ühendades numbrid sellesse võrrandisse.

Näide kapitalituruliinist

Vaatame näite.

Selle kapitalituruliini Exceli malli saate alla laadida siit - kapitalituru liini Exceli mall

Oletame, et praegune riskivaba määr on 5% ja eeldatav turutootlus 18%. Turuportfelli standardhälve on 10%.

Nüüd võtame kaks portfelli, millel on erinevad standardhälbed:

- Portfell A = 5%

- Portfell B = 15%

Kasutades kapitalituru valemit,

Portfelli eeldatava tootluse arvutamine

- = 5% + 5% * (18% -5%) / 10%

- ER (A) = 11,5%

Portfelli eeldatava tootluse arvutamine B

- = 5% + 15% (18% -5%) / 10%

- ER (B) = 24,5%

Suurendades portfelli riski (liikudes mööda kapitalituru liini) suureneb oodatav tootlus. Sama kehtib ka vastupidi. Kuid liigne tootlus riskiühiku kohta, mis on Sharpe'i suhe, jääb samaks. See tähendab, et kapitalituru rida tähistab varade erinevaid kombinatsioone konkreetse Sharpe'i suhtarvu jaoks.

Kapitalituru teooria

Kapitalituru teooria püüab selgitada kapitaliturgude liikumist ajas, kasutades ühte paljudest matemaatilistest mudelitest. Kapitalituru teoorias on kõige sagedamini kasutatav kapitalivara hinnakujunduse mudel.

Kapitalituru teooria püüab turul olevaid varasid hinnastada. Investorid või investeerimisjuhid, kes üritavad mõõta turu riski ja tulevast tootlust, kasutavad selle teooria kohaselt sageli mitut mudelit.

Kapitalituru teooria eeldused

Kapitalituru teoorias on teatud eeldused, mis kehtivad ka CML-i kohta.

- Hõõrdevabad turud - teooria eeldab hõõrdetute turgude olemasolu. See tähendab, et selliste tehingute suhtes ei kohaldata tehingukulusid ega makse. Eeldatakse, et investorid saavad turul sujuvalt tehinguid teha ilma lisakulusid tekitamata.

- Lühikeseks müümiseks pole piiranguid - lühikeseks müümine on siis, kui laenate väärtpabereid ja müüte neid, eeldades, et väärtpaberite hind langeb. Kapitalituru teooria eeldab, et lühikeseks müümisel saadud vahendite kasutamisel ei ole piiranguid.

- Ratsionaalsed investorid - kapitalituru teooria eeldab, et investorid on ratsionaalsed, ja nad teevad otsuse pärast riski-tulu hindamist. Eeldatakse, et investorid on informeeritud ja teevad otsuseid pärast põhjalikku analüüsi.

- Homogeenne ootus - investoritel on oma portfellis ootused tuleviku tootluse suhtes samad. Arvestades portfellimudeli kolme põhisisendit tuleviku tootluse arvutamiseks, saavad kõik investorid sama tõhusa piiri. Kuna riskivaba vara jääb samaks, on turuportfelli tähistav puutepunkt kõigi investorite ilmselge valik.

Piirangud

- Eeldused - kapitalituru liini mõistes eksisteerivad teatud eeldused. Kuid neid eeldusi rikutakse reaalses maailmas sageli. Näiteks ei ole turud hõõrdumatud. Tehingutega on seotud teatud kulud. Samuti ei ole investorid tavaliselt ratsionaalsed. Sageli teevad nad otsuseid tunde ja emotsioonide põhjal.

- Laenamine / laenamine riskivaba intressimääraga - teoreetiliselt eeldatakse, et investorid saavad riskivaba intressimääraga laenu võtta ja laenata ilma piiranguteta. Kuid reaalses maailmas laenavad investorid tavaliselt kõrgema intressimääraga kui see, millega nad suudavad laenu anda. See suurendab finantsvõimendusega portfelli riski või standardhälvet.

Järeldus

Kapitalituru liin (CML) võtab oma aluse nii kapitalituru teooriast kui ka kapitalivara hinnamudelist. See on antud riskivaba vara ja turuportfelli erinevate kombinatsioonide teoreetiline esitus antud Sharpe'i suhtarvu korral. Kapitalituru joonel ülespoole liikudes suureneb portfelli risk ja ka oodatav tootlus. Kui liigume CML-i mööda alla, väheneb risk ja oodatav tootlus. See on parem tõhusast piirist, sest ef koosneb ainult riskantsetest varadest / turuportfellist. CML ühendab selle turuportfelli selle turuportfelliga. CML-valemi abil saame leida portfelli eeldatava tootluse, arvestades selle standardhälvet.

CML-i eeldus põhineb kapitalituru teooria eeldustel. Kuid need eeldused ei vasta reaalses maailmas tõele. Analüütikud kasutavad kapitalituru liini sageli tulu suuruse tuletamiseks, mida investorid eeldaksid portfellis teatud hulga riski võtmist.