Mis on vajuvate fondide võlakirjad? (Definitsioon, näited, 3 parimat tüüpi)

Vajuvate fondide võlakirjade määratlus

Vajuvad fondivõlakirjad on määratletud võlakirjadena, kus võlakirja emitent hoiab konkreetselt kindlaksmääratud summat, et võlakirjaomanikele tagasimaksetähtaeg või ettemääratud kuupäevad tagasi maksta. Põhimõtteliselt on tegemist võlakirjaga, mille emitent on teinud tagatiseks, juhul kui emitent ei täida oma makseid võlakirjaomanikele kindlaksmääratud tulevikus. Ettevõte valmistab ette esialgse sularahakorpuse, mis seejärel antakse üle sõltumatule usaldusisikule.

Seejärel kasutaks sõltumatu haldur ettevõttelt saadud summat, et investeerida edasi pikaajalise tähtajaga varadesse. Selliseid investeeringuid võib murda ainult olemasolevate võlakirjaemissioonide lõpetamiseks.

Sinking Fundi võlakirjade tüübid

# 1 - Sinking Fund võlakirjad sissenõutavate võlakirjade jaoks

Alati, kui intressimäärad langevad, nõuab ettevõte võlakirju tagasi, ostes need omanikelt lisatasu eest tagasi. Uppuv fondivõlakiri võib aidata ettevõttel emiteeritud võlakirju osta, pakkudes ettevõttele vajalikku sularaha.

# 2 - uppuvate fondide võlakirjad joondatud eesmärgi ja eesmärkide saavutamiseks

Äri võib sisaldada teatud eesmärke ja eesmärke, mille saavutamiseks võib tulevikus vaja minna sularaha. Ettevõte võib selliste eesmärkide täitmiseks tulevikus siduda sellise võlakirja.

# 3 - Sinking Fundi võlakirjad võlakirjade tagasiostmiseks

Ettevõte võib otsida oma võla ennetähtaegselt pensionile jäämist. Selle eesmärgi saavutamiseks võib ta kaasata sellise fondi, et rahuldada võlakirjaomanikult olemasolevate emiteeritud võlakirjade tagasiostu.

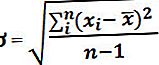

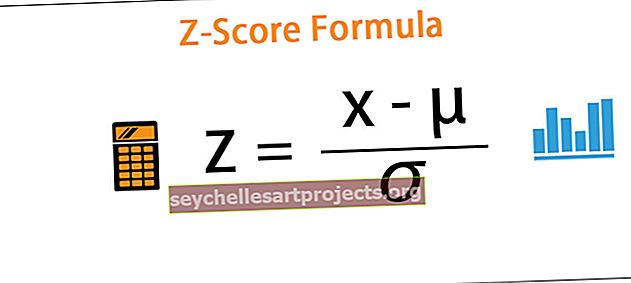

Sinking Fund Bond Formula

Selle saab määrata rahasuhte ajalise väärtuse abil, nagu on kirjeldatud allpool:

Siin,

- Korrapäraselt sissemakstud summat tähistab A.

- Intressimäära tähistab r.

- Ajavahemikku tähistab n.

Näited uppuvast võlakirjafondist

Näide # 1 - numbriline näide

Ettevõttel on võlg 1 miljon dollarit intressimääraga 6% ja tagasimakseperiood on 5 aastat. Ettevõte kavatseb viie aasta lõpuks kaasata 60 000 dollari suuruse vajuva fondi, mille intressimäär on 4%. Ettevõte peab kindlaks määrama perioodilised aastamaksed, et sõnastada vajuv fond.

Perioodiline summa määratakse järgmiselt:

- 60 000 dollarit = A * (1 + 0,04) ^ 5-1 / 0,04

- 60 000 dollarit = A * (1 + 0,4) ^ 5-1 / 0,04

- 60 000 dollarit = A * (1,2167 -1) / 0,04

- 60 000 dollarit = A * (0,2167) / 0,04

- 60 000 dollarit = A * 5,4163

- A = 60 000 dollarit / 5,4163 = 11 077,6 dollarit

Seetõttu peab ettevõte igal aastal koguma uppumiskontole 11 077,6 dollarit, mida saaks seejärel kasutada võlakirjade varajase või lihtsa tasumise korral.

Näide 2

Oletame, et ettevõte on 10 aasta jooksul emiteerinud sissenõutavaid võlakirju 20 miljonit dollarit intressimääraga 8 protsenti. Intressimäär on langenud 2 protsenti ja uuendatud intressimäär on 6 protsenti. Lisaks hoiab ettevõte vajuvat fondivõlakirja 5 miljonit dollarit.

Ettevõte võib võlakirju tagasi kutsuda ainult selleks, et need uuesti välja anda madalama intressimääraga. Ettevõte võib kasutada vajuva fondi võlakirju tagasimaksmisele kuuluva võlakirjaga seotud preemia tagasimaksmiseks.

Näide # 3 - praktiline rakendus

Oletame, et ettevõttel on 10 miljoni dollari suurune võlg, mis makstakse välja 6% intressimääraga 10 aasta pärast. Lisaks seisab ettevõte silmitsi nii makseviivituse kui ka intressimäära riskiga. Sellise olukorra rahuldamiseks ja nende riskipositsioonide lahendamiseks kavatseb ettevõte kaasata uppuva fondi võlakirja, kus ta kavatseb kolme aasta jooksul maksta 2 miljonit dollarit aastas.

Pärast kolme aasta lõppu on ettevõttel 6 miljonit dollarit, et tasuda ülejäänud võlg, mis makstakse pärast kolme aasta lõppu.

Eelised

- Struktuuriliselt kasutatavaid fondi võlakirju saab kasutada võla ja kohustuste ennetähtaegseks tasumiseks.

- Samuti hõlbustab see võlakohustuste õigeaegset tasumist tähtajal.

- Kui intressimäärad langevad, saab neid võlakirju kasutada olemasolevate võlakirjaemissioonide tagasikutsumiseks. Seda saab kasutada olemasolevate võlakirjaemissioonide tagasivõtmiseks võlakirjade omanikelt.

- Kuna võlgu tasutakse ennetähtaegselt, suurendab see emiteeriva ettevõtte head tahet.

Puudused

- Investorite seisukohalt kaotab võlakirjaomanik intressimaksed, kuna nende võlakirjad maksti varakult tagasi, kasutades vajuvaid võlakirjafonde.

- Äri ei pruugi säilitada oma senist investorite usaldust, kuna olemasolevad emissioonid kutsuti tagasi, kasutades võlakirjafonde.

Olulised punktid

- Vajuvaid võlakirjafonde kasutab ettevõte, millel on väga madal krediidireiting ja halb krediidiprofiil.

- Investoril on sellistesse võlakirjadesse investeerimine väga riskantne, kuna sellistel võlakirjadel on suur maksejõuetuse risk.

- Seda võib kasutada kõigi avatud turul olevate võlakirjade tagasiostmiseks.

- Need klassifitseeritakse tavaliselt emiteeriva ettevõtte piiratud varana.

- Bilansis kirjendatakse vajuvad võlakirjafondid põhivarade jaotises konto sildiga Investeeringud.

- Ehkki need võlakirjad koosnevad ainult sularahast, ei kuulu see kunagi käibevara hulka, kuna see on peamiselt valmis tasuma pikaajalised võlad, mitte lühiajalised kohustused.

Järeldus

Sinking Fundi võlakirjad tehakse siis, kui emiteeriv ettevõte peab end kaitsma intressimäära riski ja makseviivituse riski eest. Vajuvad fondivõlakirjad moodustab ettevõte, mis ei ole sularaharikas, pigem on neil sularahapuudus ja finantsolukord on pingeline. Tavaliselt visualiseeritakse need võlaomaniku tagatisena, mida nad kasutaksid ettevõtte kohustuste täitmatajätmisel.

Ettevõte võib selle võlakirja lisada usaldusisiku järelevalve all. Usaldusisik on sõltumatu liige, kes kontrolliks selliste võlakirjade haldamist. Usaldusisikut on sellistes olukordades vaja seoses vajuvate rahaliste vahendite suurema mahuga ja neid fonde tuleb süsteemi hallata, et seda saaks kasutada võla ennetähtaegseks lunastamiseks.