Omakapitali tootluse näited | Kasumlikkuse võrdlemiseks kasutage ROE-d

Parimad näited omakapitali tootlusest

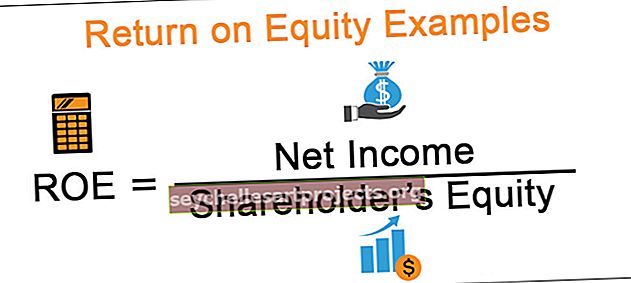

Järgmine omakapitali tasuvuse näide annab ülevaate kõige põhilisematest ja täpsematest ROE arvutustest. Omakapitali tootlus viitab mõõdule, mida kasutatakse ettevõtte kasumlikkuse arvutamiseks võrreldes tema omakapitali või aktsiakapitaliga. Selle arvutamiseks jagatakse ettevõtte teenitud puhaskasum omakapitaliga. Igas siin arutatud ROE näites on toodud teema, asjakohased põhjused ja vajadusel lisakommentaarid

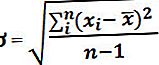

Valem

ROE valem on toodud allpool

Omakapitali tootluse arvutamise näited

Näide 1 - omakapitali arvutamise põhitootlus

Vaatleme järgmist näidet kahest ettevõttest, millel on sama puhaskasum, kuid erinevad omakapitali komponendid.

Pärast valemi rakendamist saabunud ROE on toodud allpool

Kui keegi seda märkaks, näeme, et ettevõtete teenitud puhaskasum on sama. Need erinevad aga omakapitali komponendi osas.

Seetõttu võime näidet vaadates mõista, et alati eelistatakse suuremat investeeringutasuvust, kuna see näitab juhtkonna tõhusust antud kapitali hulgast suurema kasumi teenimisel.

Näide # 2 - ROE arvutamine keskmise aktsiakapitali abil

Mõelge järgmistele üksikasjadele.

Hr Smith juhib FMCG levitamiseäri nimega Smith ja Sons. Allpool on toodud mõned ettevõtte üksikasjad. Arvutage ROE.

Lahendus:

Perioodi puhaskasum saadakse tuludest kulude mahaarvamisel

($ 36000- $ 25500 = $ 10500)

Ettevõtte puhasväärtus või omakapitali komponent leitakse, lahutades kohustused kogu tema varadest.

($ 58000- $ 39600 = $ 18400)

Küsimuses esitatakse teave algava omakapitali kohta. Seega on levinud tava, et võetakse keskmine sama, mis mis tahes teenitud tulu, kasutades selleks varasemaid investeeringuid. Seega on keskmine omakapital 19200 dollarit (keskmine 18400 ja 20000 dollarit).

Seega on puhaskasumi / omakapitali antud lõplik ROE 54,69% (10500 dollarit / 19200 dollarit).

Näide # 3 - ROE-de võrdlus

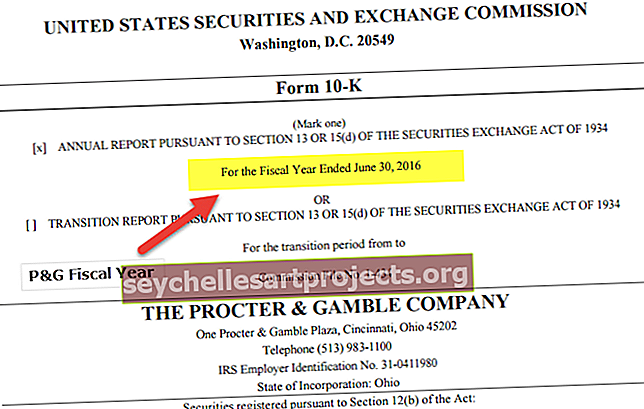

Finantsaruannete analüüsi osana kasutatakse ROE-d kasumlikkuse näitajana, võrreldes seda sarnaste ettevõtete vahel ja seejärel tehes kindlaks, kas see jääb selle tööstusharu palliväljaku vahemikku.

Vaatleme järgmist näidet.

Iga ettevõtte ROE arvutatakse ja see esitatakse koos tööstusharu keskmisega hetkepildis, nagu allpool.

Üldised märkused:

Siinkohal võib märgata, et kuigi ettevõttel LMN Co on väiksem kasum kui ABC co-l, osutus ROE madalamat kapitali arvestades paremaks. Seega näitab see, et kõigist kolmest ettevõttest on LMN Co oma aktsionäridele kõige kasumlikum.

Seega võib analüütik kaaluda LMN Co investeerimist, kuna see on ka tööstuse keskmist ületanud.

Näide # 4 - ROE ja DuPonti analüüs

ROE suhte laialdane rakendamine on DuPonti analüüs või 5-teguriline mudel. See meetod viitab ROE lagunemisele, väljendades neid komponentide suhetena, aidates meil seega hoolikalt hinnata, kuidas ettevõtte tulemuslikkuse erinevad aspektid selle kasumlikkust mõjutasid.

See on nime saanud, DuPont on esimene ettevõte, kes selle välja töötas. Valemi jaotus on toodud allpool.

Puhaskasum / keskmine omakapital =

(Puhaskasum / EBT) * (EBT / EBIT) * (EBIT / tulud) * (Tulud / varad kokku) * (Varad kokku / keskmine omakapital)

Seda saab tõlgendada nii

ROE = maksukoormus x intressikoormus x EBIT-marginaal x kogu vara käive x finantsvõimendus

Mõelge järgmisele tabelile. See on seotud Fictional Co ROE jagunemisega 3 aastaks

Analüüs ja tõlgendamine

ROE on aastate jooksul vähenenud. Proovime mõista, milline komponent seda põhjustab

- Maksukoormus on olnud mõnevõrra ühtlane, mis näitab, et maksud ei põhjusta palju erinevusi

- Intressikoormus on jäänud peaaegu samaks, mis näitab, et ettevõte hoiab püsivat kapitalistruktuuri

- Märgime, et EBIT-marginaal või tegevusmarginaal on aastate jooksul vähenenud. On võimalus, et tegevuskulud tõusid aastate jooksul.

- Ka ettevõtte efektiivsus (varade käibe suhe) langes aastatega.

- Samuti on finantsvõimendus püsinud kooskõlas intressikoormusega, mida näitab ka ettevõtte püsiv kapitalistruktuur.

Nii on DuPonti analüüsi kasutades analüütikul hea võimalus mõista, mis jaotus annab ettevõtte ROE täpselt.

Kasutatakse 3-tegurit mudelit, mille annab

ROE = (puhaskasum / müük) * (müük / varad) * (varad / omakapital)

Järeldus

Erinevate näidete abil nägime, kuidas sellist näitajat nagu omakapitali tootlus saab kasutada ettevõtte tulemuslikkuse või kasumlikkuse hindamiseks. See mõõdik on õige mõõdupuu otsustamiskriteeriumina, kui on vaja investeerida / osta ettevõtete vahel valida koos teatud muude suhtarvudega, mida analüütikud finantsaruannete analüüsi osana kasutavad.