Kapitalina makstud (tähendus, näited) Kuidas arvutada?

Makstakse kapitali tähenduses

Kapitalina makstav summa on summa, mille ettevõte saab esmasel turul müüdud aktsiate eest, st emitendi poolt otse investoritele müüdud aktsiad, mitte järelturul, kus investorid müüvad oma aktsiaid teistele investoritele ja millel võib olla nii ühiseid kui ka aktsiaid. eelistatud aktsia.

Selgitus

Kapitalina tasutud on märgitud aktsiakapitali osa, mille eest on saadud rahas või muul viisil tasu. See on bilansi osa omakapitalist, mis näitab fondide arvu, mille aktsionärid on ettevõttesse aktsiate ostmise kaudu investeerinud. Bilansis näidatud summa on kõigi investorite, mitte konkreetse investori investeeritud kogusumma.

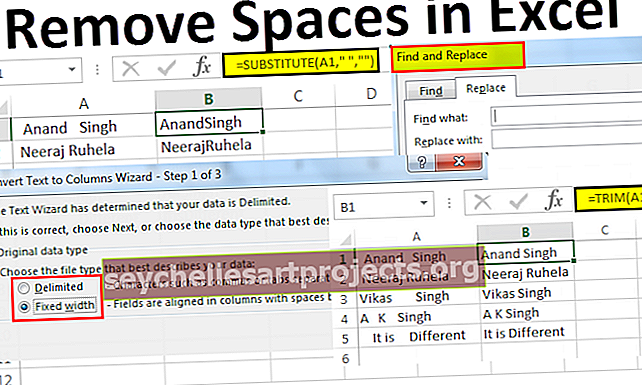

Tasutud kapitali arvutamisel = aktsia + täiendav sissemakstud kapital (APIC)

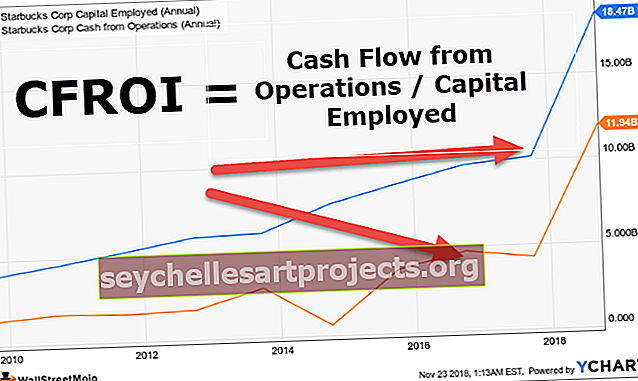

Nagu me ülalt märkime, on Starbucksi aktsia 1,3 miljonit dollarit ja APIC oli 2018. aasta eelarveaastal 41,1 miljonit dollarit.

Seetõttu on Starbucki kogu makstud kapital = 42,4 miljonit dollarit.

Kui investor ostab aktsiad otse ettevõttelt, saab ettevõte fondi sissemakstud kapitalina. Kui ostjad ostavad aktsiaid avatud turult, saab aktsiate summa otse neid müüv investor kätte. Aktsiakapitalina makstav sissetulek ei ole ettevõtte igapäevase tegevuse kaudu saadav tulu, vaid tegelikult on see fond, mille ettevõte on kogunud oma aktsiate müümise kaudu.

- See on kapital, mis makstakse investori poolt eelisaktsia või aktsiaemissiooni ajal sisse. Aktsionäre peetakse ettevõtte omanikuks. Nende raha investeeritakse aktsiakapitali ja tootluse osas; nad saavad dividende (osa kasumist ettevõttes)

- Ettevõtte emiteeritud aktsiatel on alati nimiväärtus. See on fikseeritud, kui ettevõte emiteeris algselt avaliku pakkumise (IPO) aktsiad. See on sertifikaadil näidatud lao originaalhind. Turuväärtus erineb nimiväärtusest. Turuväärtuse määrab ettevõtte ostmine ja müümine avatud turul. Bilansis näidatakse aktsiad alati nende nimiväärtuses või nimiväärtuses.

- Sissemakstud aktsiakapitalil on peamiselt kaks komponenti. Esimene neist on kindlaksmääratud kapital, mis kajastatakse bilansis nimiväärtuses, ja teine on APIC, mis on ettevõtte nimiväärtusest kõrgem summa. APICi arvutus peegeldab mitu korda olulist osa omakapitalist enne, kui jaotamata kasum hakkab kogunema, ja see on ohutu kiht juhul, kui jaotamata kasum on puudujääk.

Näited makstud kapitali arvutamisel

Võtame näite, kus ettevõte nimega XYZ Ltd. emiteerib 20 miljoni dollari väärtuses aktsiaid nimiväärtusega 20 dollarit aktsia kohta. Ettevõte emiteerib aktsiaid 30 dollariga aktsia kohta, mis näitab, et 10 dollarit on aktsiate emiteerimise preemia. Nüüd on saadud summa 600 miljonit dollarit. See on kaheharuline

- Põhivaru = 400 miljonit dollarit (20 miljonit dollarit * 20 dollarit)

- Sissemakstud kapitali arvutamine = 200 miljonit dollarit (20 miljonit dollarit * 10)

- Täiendavat aktsiakapitali võib näidata sissemakstud ülejäägina või kajastada erinevalt peamise omakapitali all.

Äritegevus, mis mõjutab makstavat kapitali suurust

allikas: Starbucks SEC Filings

# 1 - aktsiate väljalaskmine

Ettevõtte asutamise ajal ostavad investorid ja aktsiad ettevõtte aktsiad. Esiteks fikseerib aktsiakapitali ettevõte, millest kaugemale ei saa ettevõte aktsiaid välja lasta. Ettevõte fikseerib iga aktsia nimiväärtuse või nimiväärtuse. Seega kirjendatakse bilansis emiteeritud ja sissemakstud kapital algselt nimiväärtuses. Oletame, et hiljem soovib ettevõte koguda raha, emiteerides rohkem aktsiakapitali. St mis tahes kapitalikulude või muude suurte äritehingute jaoks on vaja rahalisi nõudeid. Siis emiteerib ettevõte rohkem osakapitali ja summa maksavad investorid. Pärast seda, kui investor on summa tasunud, tehakse uus sissekanne päevikusse, registreerides ettevõtte sissemakstud kapitali suurenemise.Aktsiahinnad järelturul ei mõjuta tasutud arvutuse summat bilansis.

# 2 - boonusaktsiad

Boonusemissioon tähendab tasuta täiendavate aktsiate väljaandmist ettevõtte olemasolevatele aktsionäridele. Boonusaktsiaid saab emiteerida vabade reservide, väärtpaberite lisakonto või kapitali tagasivõtmise reservkonto kaudu. Nüüd suurendatakse boonusaktsiate emiteerimisega sissemakstud kapitali summat ja vähendatakse vabu reserve. Ehkki see ei mõjuta kogu omakapitali, mõjutab see eraldi sissemakstud kapitali arvutusi ja vabu reserve.

# 3 - aktsiate tagasiost

Aktsiate tagasiostmine ettevõtte poolt mõjutab ka ettevõtte sissemakstud kapitali. Ettevõtte poolt tagasi ostetud aktsiad näidatakse omakapitalis nende omakapitali nimel soetusmaksumusega. Kui ettevõte müüb sularahakapitali üle omahinna, siis krediteeritakse sularahakapitali müügist saadud kasumit sissemakstud kapitali arvutamisel omaaktsiatest põhikapitali alla. Kui ettevõte müüb aktsia hinnaga, mis jääb alla selle soetusmaksumuse, arvestatakse omaaktsiate müügist saadud kahjum maha ettevõtte jaotamata kasumist. Ja kui ettevõte müüb oma aktsiaid ainult ostukuludega, siis taastatakse aktsiakapital aktsiate tagasiostu eelsele tasemele.

# 4- Sularahakapitali kaotamine

Sularahakapitali kaotamine on ettevõtte jaoks ka võimalus, kui ettevõte ei soovi seda uuesti välja anda. Sularahakapitali kaotamise tõttu väheneb kas kogu pensionile jäänud aktsiate arvule kohaldatav jääk. Või väheneb sissemakstud kapitali nimiväärtuse arvutamise saldo koos täiendava aktsiakapitali jäägiga vastavalt pensionile võetud omaaktsiate arvust.

# 5 - eelisaktsiate emiteerimine

Mõnikord eelistab juhtkond emiteerida aktsiate asemel eri liiki eelisaktsiaid, kuna ettevõte emiteerib aktsia turult oodatava negatiivse reaktsiooni tõttu, kuna see emiteerimine võib viia omakapitali väärtuse lahjendumiseni. See suurendab kogujääki, kuna uute eelisaktsiate emiteerimine viib sissemakstud kapitali suurenemiseni, kuna registreeritakse liigset väärtust.