Finantsvõimendus | Mis on finantsvõimenduse määra aste?

Mis on finantsvõimenduse suhe?

Finantsvõimenduse määr aitab kindlaks määrata võla mõju ettevõtte üldisele kasumlikkusele - kõrge suhtarv tähendab, et ettevõtte juhtimise püsikulud on suured, madalam suhtarv tähendab väiksemaid püsikuludega investeeringuid ettevõttesse.

Lihtsamalt öeldes näitab see, kui palju ettevõte sõltub tema emiteeritud võlast ja kuidas ettevõte kasutab võlga oma finantseerimisstrateegia osana ja sõltuvust laenudest.

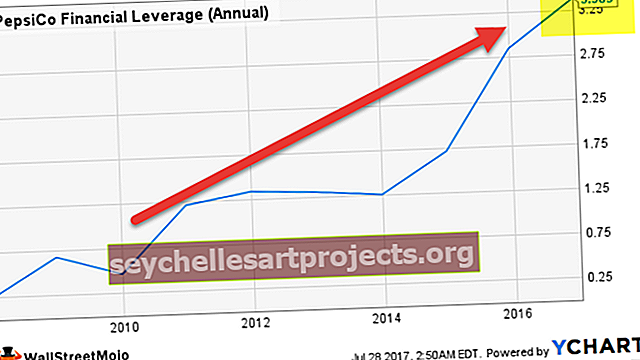

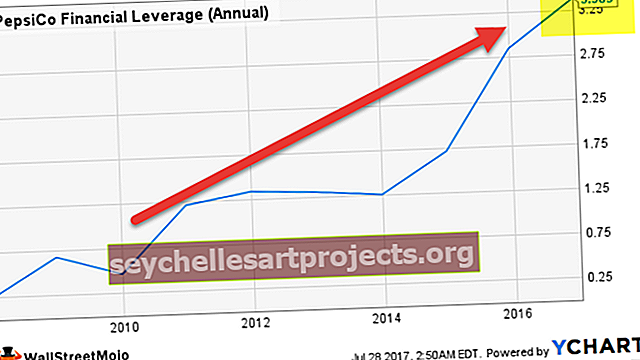

Pepsi finantsvõimendus oli aastatel 2009–2010 umbes 0,50x; Pepsi finantsvõimendus on aga aastatega kasvanud ja on praegu 3,38x.

Mida see Pepsi jaoks tähendab? Kuidas tema võla ja omakapitali suhe dramaatiliselt kasvas? Kas see on Pepsi jaoks hea või halb?

Finantsvõimenduse valem

- Termin finantsvõimendus viitab ärivaldkonnas erinevate finantsinstrumentide või laenatud kapitali kasutamisele ettevõtte potentsiaalse ROI või investeeringutasuvuse suurendamiseks.

- Kui anda üldistatud ja tehnilisem määratlus, on finantsvõimenduse määr, mil määral ettevõte kasutab olemasolevaid finantstagatisi, näiteks omakapitali ja võlga. See näitab ettevõtte äritegevuses kasutatava võla ületamise sõltuvust ettevõtte ärist.

Finantsvõimenduse valemit seoses ettevõtte kapitalistruktuuriga võib kirjutada järgmiselt:

Finantsvõimenduse valem = kogu võlg / omakapitalPange tähele, et kogu võlg = lühiajaline võlg + pikaajaline võlg.

- Mida suurem on finantsvõimenduse väärtus, seda rohkem kasutab konkreetne ettevõte oma emiteeritud võlga. Suur finantsvõimenduse väärtus tähendab palju kõrgemat intressimäära, mille tulemuseks on suuremad intressikulud. Ja see võib negatiivselt mõjutada ettevõtte majandustulemust ja aktsiakasumit.

- Kuid samal ajal ei tohiks finantsvõimenduse väärtus langeda liiga madalale, sest liiga palju omakapitali emiteerivaid ettevõtteid peetakse vähem turvaliseks, kuna aktsiaturgudel on liiga suur risk.

- Nii et mõnes mõttes on võimendus ka tõhus viis mõista ja analüüsida finantsriske, millega organisatsioon oma äris kokku puutub. Finantsrisk on üks sõna, mida kasutatakse üldmõistena mitmetele ettevõtte rahandusega seotud riskidele.

- Need riskid hõlmavad kõiki rahaliste tehingutega seotud riske, näiteks ettevõtte laene, ja riske laenu makseviivitusega. Seda terminit kasutatakse sageli selleks, et kajastada investori ebakindlust tulude kogumise osas ja ka rahalise kahju potentsiaali.

Vaadake ka seda üksikasjalikku artiklit operatsiooni võimenduse kohta

Nestle'i finantsvõimenduse näide

Allpool on väljavõte Nestle 2014. ja 2015. aasta finantsaruannete bilansist. Arvutagem siin Nestle'i finantsvõimendus.

allikas: Nestle aastaaruanne

Ülaltoodud tabelist -

- Praegune võlaosa = 9 629 Šveitsi franki (2015) ja 8 810 Šveitsi franki (2014)

- Pikaajaline võlaosa = 11 601 Šveitsi franki (2015) ja 12 396 Šveitsi franki (2014)

- Võlg kokku = 21 230 CHF (2015) ja 21 206 CHF (2014)

- Emaettevõtte aktsionäride omakapital kokku = 62 338 Šveitsi franki (2015) ja 70 130 Šveitsi franki (2014)

Valem = kogu võlg / omakapital

| Miljonites Šveitsi frankides | 2015 | 2014 |

| Võlg kokku (1) | 21230 | 21206 |

| Aktsionäride omakapital kokku (2) | 62,338 | 70,130 |

| Võlg omakapitali kogusumma | 34,05% | 30,23% |

Finantsvõimendus on kasvanud 30,23% -lt 2014. aastal 34,05% -le 2015. aastal.

Vaadake ka neid suhteid -

- Suurtähtede suhe

- Kapitali ülekandmine

- Kaitsev intervalli suhe

Nafta- ja gaasifirmade näide (Exxon, Hollandi kuninglik, BP ja Chevron)

Allpool on Exxoni, Hollandi kuningliku, BP ja Chevroni graafik.

allikas: ycharts

Nafta- ja gaasisektori võimendus on üldiselt suurenenud. Kõik algas peamiselt aastatel 2013–2014, kui algas toorme aeglustumine, mis mitte ainult ei toonud kaasa rahavoogude vähenemist, vaid viis ka neid ettevõtteid laenama, pingutades seeläbi oma bilanssi.

Miks Marriott Internationali finantsvõimendus drastiliselt kasvas?

Mis te arvate, miks finantsvõimendus on drastiliselt suurenenud?

allikas: ycharts

Kas Marriott suurendas suuri võlgasid?

Analüüsime seda küsimust, tõmmates välja Marriott 2016 10K vastava jaotise

allikas: Marriott International SEC Filings

Marriott praegune pikaajalise võla osa kasvas 2016. aastal veidi, 309 miljoni dollarini, võrreldes 2015. aasta 300 miljoni dollariga. Kuid tema pikaajaline võlg kasvas 2016. aastal 115%, 8 197 miljoni dollarini. See on võimenduse suure hüppe üks peamisi põhjuseid.

Aktsionäri omakapitali uurimine

Kas omakapital vähenes? Ei, mitte.

Vaadake pilti allpool aktsionäri aktsiatest Marriott Internation.

allikas: Marriott International SEC Filings

Märgime, et Marriott Internationali aktsionäride omakapital on suurenenud - 3590 miljonilt dollarilt 2015. aastal 5357 miljonile dollarile 2016. aastal. Suurenemise taga olid peamiselt Starwoodi kombinatsioonis välja antud Marriott aktsiad ja aktsiapõhised auhinnad.

Seetõttu võime järeldada, et Marriott'i finantsvõimenduse määra suurenemine oli kõrgema võla tulemus.

Mis on finantsvõimenduse aste?

Finantsvõimenduse aste ehk lühidalt DFL arvutatakse erineva valemiga kui see, mida tavaliselt kasutatakse organisatsiooni finantsvõimenduse väärtuse arvutamiseks.

DFL on suhe, mis mõõdab ettevõtte aktsiakasumi (EPS) tundlikkust ettevõtte finantskasumi kõikumistele kapitali struktuuri muutuste tõttu. DFL mõõdab tulu ühiku muutuse protsentuaalset EPS-i muutust enne intresse ja makse (EBIT).

DFL-i saab arvutada järgmise valemi abil:

Finantsvõimenduse valemi aste = EPS muutus / EBIT% muutusSuhe näitab, et mida suurem on väärtus, seda volatiilsem on EPS. Kuna intressid on fikseeritud kulud, suurendab finantsvõimendus tootlust ja EPS-i, mis on hea olukordades, kus põhitegevuse tulud kasvavad. See on aga ebasoodne majanduse halval ajal, kui põhitegevuse tulud vähenevad.

Accenture'i näide

Vaatame Accenture'i näidet, et saada ülevaade finantsvõimenduse määra arvutamisest. Allpool on SEC-i arhiivist tõmmatud Accenture'i kasumiaruanne.

allikas: Accenture SEC Filings

Finantsvõimenduse valemi aste = EPS muutus / EBIT% muutus

AKTUUR - 2016

- % muutus EPS-is (2016) = (6,58 - 4,87) / 4,87 = 35,2%

- EBIT% muutus (2016) = (4 810 445 - 4 435 869) / 4 435 869 = 8,4%

- Accenture'i finantsvõimendus (2016) = 35,2% / 8,4% = 4,12x

AKTUUR - 2015

- % muutus EPS-s (2015) = (4,87 - 4,64) / 4,64 = 5,0%

- EBIT% muutus (2015) = (4 435 869 - 4 300 512) / 4 300 512 = 3,1%

- Accenture'i finantsvõimendus (2015) = 5,0% /3,1% = 1,57x

Märgime, et Accenture'i finantsvõimenduse suhe oli 2015. aastal 1,57x; see aga kasvas 2016. aastal 4,12x-ni. Miks?

- 2016. aasta finantsvõimenduse määra arvutamisel on midagi valesti. Kui vaatate tähelepanelikult Accenture'i 2016. aasta kasumiaruannet, märkime, et pärast äritulu (EBIT) on lisandunud ettevõtte müügitulu 848 823 dollarit. Varasematel aastatel seda kasvu ei esine.

- Kui soovime võrrelda õuna-õuna võrdlust, oleksime pidanud selle äritegevuse müügikasumi maha arvama ja EPS-i normaliseerima. Seda normaliseeritud EPS-i oleks pidanud kasutama finantsvõimenduse määra arvutamisel.

Pange tähele, et finantsvõimenduse määr on seega äärmiselt väärtuslik, et aidata organisatsioonil hinnata võlakogust või finantsvõimendust, mille ta peaks oma kapitalistruktuuris valima. Kui tegevuskasum on suhteliselt stabiilne, on ka kasum ja EPS stabiilsed ning ettevõte saab endale lubada suures koguses võla võtmist. Kui ettevõte tegutseb sektoris, kus äritegevuse rahaline kasu on ebastabiilne, võib olla mõistlik piirata võlg hõlpsasti hallatavale tasemele.

Utiliitide sektori näide

Allolevas tabelis on toodud loetelu parimatest kommunaalettevõtetest koos nende turu ülempiiri, finantsvõimenduse, EBIT-i, EPS-i kasvu ja finantsvõimenduse astmega.

| S. Ei | Nimi | Turukapital (miljon dollarit) | Võimendus | EBIT (aastakasv) | EPS (YoY kasv) | Võimendus |

| 1 | Dominion Energy | 48 300 | 2,40x | 2,6% | 7,2% | 2,78x |

| 2 | Exelon | 48,111 | 1,39x | -29,4% | -51,8% | 1,76x |

| 3 | Dominion Energy | 30,066 | 2,40x | 2,6% | 7,2% | 2,78x |

| 4 | Avaliku teenuse ettevõte | 22,188 | 0,90x | -46,8% | -47,0% | 1,00x |

| 5 | Avista | 3,384 | 1,12x | 14,4% | 9,1% | 0,63x |

| 6 | Cosan | 1,914 | 2,94x | -10,2% | -35,4% | 3,48x |

allikas: ycharts

- Märgime, et mida suurem on finantsvõimendus, seda suurem on finantsvõimenduse aste.

- Dominion Energy finantsvõimenduse suhe on 2,40x ja selle võimendusaste on 2,78x.

- Avaliku teenuse ettevõtte finantsvõimendus on 0,90x (madalam võrreldes tema eakaaslaste rühmaga). Madalama finantsvõimenduse määra tõttu on selle võimendus 1,0x.

Telekommunikatsiooni näide

Allolevas tabelis on telekommunikatsiooniettevõtete andmed koos muude finantsvõimenduse üksikasjadega

| S. Ei | Nimi | Turukapital (miljon dollarit) | Võimendus | EBIT (aastakasv) | EPS (YoY kasv) | Finantsvõimenduse aste |

| 1 | Ameerika Movil | 58,613 | 3,41x | -34,2% | -78,8% | 2,30x |

| 2 | Telefonica | 54,811 | 3,32x | 54,7% | 498,4% | 9.11x |

| 3 | Ameerika torn | 58,065 | 2,74x | 14,9% | 40,8% | 2,74x |

| 4 | T-Mobile USA | 51,824 | 1,52x | 84,1% | 106,0% | 1,26x |

| 5 | BT Grupp | 40,371 | 1,50x | -24,0% | -41,6% | 1,73x |

| 6 | Kaabel üks | 4,293 | 1,18x | 16,4% | 13,3% | 0,81x |

| 7 | Nortel Inversora | 4,455 | 1,10x | -21,6% | -27,7% | 1,28x |

| 8 | China Unicom | 35,274 | 0,77x | -76,4% | -93,6% | 1,22x |

| 9 | KT | 8,848 | 0,71x | 21,2% | 26,4% | 1,24x |

| 10 | Telecom Argentina | 5,356 | 0,62x | -21,5% | -27,2% | 1,26x |

| 11 | Tim Participacoes | 7,931 | 0,40x | -58,7% | -66,0% | 1,12x |

| 12 | Telekomunikasi Indoneesia | 34,781 | 0,33x | 21,8% | 25,3% | 1,16x |

| 13 | ATN rahvusvaheline | 1,066 | 0,24x | -36,6% | -29,2% | 0,80x |

allikas: ycharts

- Üldiselt ei ole sektoril ettevõtete vahel ühtlast finantsvõimendust ja tegevusvõimenduse määra

- America Movil on kõrge võimendus, 3,41x, tänu millele on see suurem võimendus 2,30.

- Telefonical on ka kõrge võimendus - 3,32x; siiski on selle veelgi suurem finantsvõimendus 9.11x.

- ATN Internationali finantsvõimendus on 0,24x ja finantsvõimenduse aste on 0,80x

Tehnoloogia näide

Allpool olevast tabelist leiate mõned tipptehnoloogia ettevõtted.

| S. Ei | Nimi | Turukapital (miljon dollarit) | Võimendus | EBIT (aastakasv) | EPS (YoY kasv) | Finantsvõimenduse aste |

| 1 | Tähestik | 658,717 | 0,03x | 22,5% | 22,5% | 1,00x |

| 2 | NetEase | 40,545 | 0,10x | 63,9% | 63,0% | 0,99x |

| 3 | SINA | 6,693 | 0,08x | 499,5% | 644,2% | 1,29x |

| 4 | YY | 4,064 | 0,55x | 43,9% | 38,5% | 0,88x |

| 5 | Web.com Grupp | 1,171 | 2,82x | -27,6% | -95,5% | 3,47x |

allikas: ycharts

- Tähestikul on nominaalvõlg ja selle võimendus on 0,03x. Selle finantsvõimenduse määr on 1,00x. See tähendab, et EBIT% muutus on täpselt sama kui EPS muutus%.

- Samamoodi on Netease'il ka madalam võimendus 0,10x. Selle suhe on 0,99x.

Äriteenuste näide

Alljärgnevas tabelis on esitatud üksikasjad äriteenuste sektori kohta koos turu ülempiiriga ja muud üksikasjad

| S. Ei | Nimi | Turukapital (miljon dollarit) | Võimendus | EBIT (aastakasv) | EPS (YoY kasv) | Finantsvõimenduse määra aste |

| 1 | Automaatne andmetöötlus | 46,164 | 0,50x | 8,8% | 6,5% | 0,74x |

| 2 | Fiserv | 26,842 | 1,80x | 10,2% | 38,8% | 3,80x |

| 3 | Equifax | 17,407 | 1,00x | 17,9% | 13,6% | 0,76x |

| 4 | Verisk Analytics | 14,365 | 1,79x | 9,1% | 14,3% | 1,57x |

| 5 | Fleetcor Technologies | 13,885 | 1,25x | 13,0% | 24,1% | 1,86x |

| 6 | Raudmägi | 9,207 | 3,23x | -4,4% | -25,9% | 5,92x |

| 7 | Broadridge Financial Soln | 9,014 | 1,01x | 7,2% | 8,8% | 1,23x |

| 8 | Luksuslik | 3,441 | 0,86x | 4,1% | 6,6% | 1,63x |

| 9 | Ritchie Brose oksjonipidajad | 3,054 | 0,90x | -22,4% | -32,3% | 1,44x |

| 10 | WageWorks | 2,485 | 0,61x | -18,0% | -12,5% | 0,69x |

| 11 | ABM Industries | 2,473 | 0,28x | -25,7% | -24,4% | 0,95x |

| 12 | WNS (osalused) | 1,753 | 0,28x | -35,3% | -35,9% | 1,02x |

| 13 | Insperity | 1,534 | 1,72x | 61,8% | 96,2% | 1,56x |

| 14 | Mitmevärviline | 1,357 | 1,27x | 17,5% | 26,7% | 1,52x |

| 15 | Viad | 1,002 | 0,70x | 66,9% | 58,3% | 0,87x |

allikas: ycharts

- Raudmäel on selles sektoris üks suurimaid finantsvõimendusi (~ 3,23x), samuti on selle võimendus üsna kõrge - 5,92x

- Teisest küljest on automaatse andmetöötluse võimendus 0,50x ja selle võimendusaste on madalam 0,74x

Suhteanalüüsi mutrite ja poltide õppimiseks vaadake seda täielikku suheanalüüsi valemi juhendit

Järeldus

Nagu finantsaruandest nägime, on võimendus kahe otsaga mõõk, mis suurendab ühelt poolt ettevõtte kasumit, teisalt aga võib suurendada ka kahjumi potentsiaali. Seetõttu on tööstuse tüüp ja majanduse seis, milles ettevõte tegutseb, kaks väga olulist tegurit, mida tuleb arvestada enne kõige sobivama finantsvõimenduse summa sõlmimist.