Aktsiate vahetustehingud (määratlus, näide) Kuidas omakapitali vahetustehingud toimivad?

Aktsiate vahetustehingute määratlus

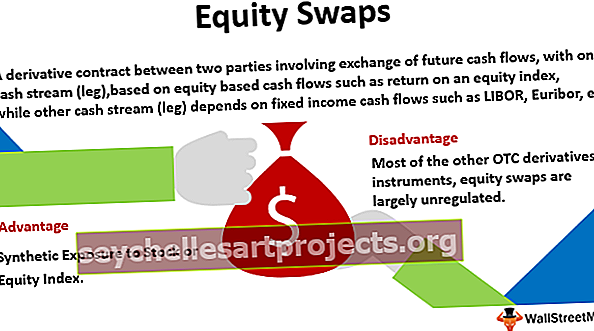

Omakapitali vahetustehingud on määratletud kui tuletisleping kahe osapoole vahel, mis hõlmab tulevaste rahavoogude vahetamist, kusjuures üks rahavoog (osa) määratakse omakapitalil põhineva rahavoo, näiteks omakapitaliindeksi tootluse, teise rahavoogu põhjal. (jalg) sõltub fikseeritud tulumääraga rahavoogudest, nagu LIBOR, Euribor jne. Nagu muude finantsvahetustehingute puhul, on ka omakapitali vahetustehingu muutujad tinglik põhiosa, rahavoogude vahetamise sagedus ja vahetuskursi kestus / tähtaeg vahetada.

Näide omakapitali vahetustehingute toimimisest?

Vaatleme kahte osapoolt - erakonda A ja parteid B. Mõlemad pooled sõlmivad aktsiate vahetustehingu. Lepinguosaline A on nõus maksma lepinguosalisele B (LIBOR + 1%) 1 miljoni USA dollari mõttelise põhiosa eest ja vastutasuks maksab lepinguosaline B lepinguosalise A tulu S&P indeksilt 1 miljoni USA dollari mõttelise põhiosa eest. rahavood vahetatakse iga 180 päeva tagant.

- Eeldage, et ülaltoodud näites on LIBOR-i määr 5% aastas ja S&P indeksi kallinemine 10% 180 päeva lõpus alates vahetustehingu algusest.

- 180 päeva möödudes maksab partei A parteile B 1 000 000 USD * (0,05 + 0,01) * 180/360 = 30 000 USD. Partei B maksaks erakonnale S&P indeksilt 10% tootlust, st 10% * 1 000 000 USD = 100 000 USD.

- Need kaks makset tasaarvestatakse ja netosumma B maksaks osapoolele A 100 000 USD - 30 000 USD = 70 000 USD. Tuleb märkida, et fiktiivset põhiosa ülaltoodud näites ei vahetata ja seda kasutatakse ainult rahavoogude arvutamiseks vahetuse kuupäevad.

- Aktsiatooted kogevad negatiivset tootlust väga sageli ja negatiivse omakapitali tootluse korral saab omakapitali tootluse maksja omakapitali tootluse negatiivse, selle asemel et maksta tootlust oma vastaspoolele.

Ülaltoodud näites, kui aktsiate tootlus oleks vaatlusperioodil negatiivne, näiteks -2%, saaks partei B parteilt A 30 000 USA dollarit (LIBOR + 1% tinglikult) ja lisaks 2% * 1 000 000 USD = 20 000 USD negatiivse omakapitali tootluse eest. See maksaks osapoolelt A osapoolele B kokku 50 000 USA dollarit 180 päeva jooksul pärast omakapitali vahetustehingu algust.

Aktsiate vahetustehingute eelised

Aktsiate vahetustehingute eelised on järgmised:

- Sünteetiline kokkupuude aktsia- või aktsiaindeksiga - aktsiate vahetustehinguid saab kasutada aktsia- või aktsiaindeksiga kokkupuute saamiseks ilma aktsiat tegelikult omamata. forex. Kui võlakirjadesse investeerinud investor võib sõlmida aktsiate vahetustehingu, et ajutiselt ära kasutada turu liikumist, ilma et tema võlakirjaportfelli likvideeriks ja võlakirja tulu investeeriks aktsiatesse või indeksfondi.

- Tehingukulude vältimine - investor saab vältida aktsiate kauplemise tehingukulusid, sõlmides aktsiate vahetustehingu ja omandades aktsiate või aktsiaindeksi.

- Riskimaandamisinstrument - neid saab kasutada aktsiariskide riskipositsioonide maandamiseks. Neid saab kasutada aktsiate lühiajalise negatiivse tootluse taganemiseks ilma aktsiate omamist võltsimata. Negatiivse aktsiatootluse perioodil võib investor loobuda negatiivsest tootlusest ja teenida positiivset tootlust ka vahetustehingu teiselt osalt (LIBOR, fikseeritud tootlus või mõni muu viitemäär).

- Juurdepääs laiemale väärtpaberite valikule - omakapitali vahetuslepingud võimaldavad investoritel avastada laiemat valikut väärtpabereid, kui see investorile tavaliselt puudub. Näiteks - aktsiate vahetustehingu sõlmimisega võib investor saada ülemeremaade aktsiate või aktsiaindeksitega kokkupuute, ilma et tegelikult investeeriks ülemeremaadesse, ning saab vältida keerulisi õiguslikke protseduure ja piiranguid.

Aktsiate vahetustehingute puudused

Aktsiate vahetustehingute puudused on järgmised:

- Nagu enamik teisi tuletisinstrumente, on aktsiate vahetustehingud enamasti reguleerimata. Ehkki valitsused moodustavad kogu maailmas uusi regulatsioone börsiväliste tuletisinstrumentide turu jälgimiseks.

- Aktsiate vahetustehingutel, nagu kõigil teistel tuletisinstrumentide lepingutel, on lõpetamise / aegumiskuupäevad. Seega ei paku need aktsiatele avatud lepingut.

- Aktsiate vahetustehingud on avatud ka krediidiriskile, mida ei eksisteeri, kui investor investeerib otse aktsiatesse või aktsiaindeksisse. Alati on oht, et vastaspool võib maksekohustuse täitmata jätta.

Järeldus

Aktsiate vahetustehinguid kasutatakse aktsia- või aktsiaindeksi tootluse vahetamiseks mõne muu rahavooga (fikseeritud intressimäär / viitemäärad, nagu tööjõud / või mõne muu indeksi või aktsia tootlus). Seda saab kasutada aktsia või indeksiga kokkupuute saamiseks ilma aktsiat tegelikult omamata. Seda saab kasutada ka omakapitali riski maandamiseks negatiivse tootluse tingimustes ning investorid kasutavad seda ka laiematesse väärtpaberitesse investeerimiseks.