Likvideerimisväärtus (valem, näide) | Samm-sammult arvutamine

Mis on likvideerimisväärtus?

Likvideerimisväärtus on vara väärtus, mis jääb alles siis, kui ettevõte lõpetab tegevuse ja ei ole enam jätkuv tegevus; Likvideerimisväärtusesse kuuluvad varad hõlmavad materiaalset vara, nagu kinnisvara, masinad, seadmed, investeeringud jne, kuid ei hõlma immateriaalset vara.

Erinevalt inimestest ei ole ettevõte füüsiline isik. Selle identiteet erineb omanike ja juhtide identiteedist. Niisiis, surm, mis näib inimeste jaoks vältimatu, on ettevõtte seisukohast välditav. Paljud ettevõtted jätkavad sadu aastaid. Kuid isegi ettevõte võib tegevuse lõpetada kas seaduse (enamasti pankroti tõttu) või juhtkonna äranägemise järgi või ettevõtte omanike soovi järgi.

Vaatame Fitbiti aktsiahinna liikumist viimase paari kvartali jooksul. Märgime, et Fitbiti aktsia langes enam kui 90%. Kas see tähendab, et Fitbit kaupleb nüüd kõigi aegade madalaimal tasemel ja kas see on ostuvõimalus? Üks võimalus hindamiskontrolli läbiviimiseks on Fitbit aktsia hinna võrdlemine selle likvideerimisväärtusega.

Kas Fitbit kaupleb allpool likvideerimisväärtust?

Selles artiklis käsitleme üksikasjalikult likvideerimisväärtust -

- FITBITi näide

Likvideerimisväärtuse määratlus

Likvideerimine pole midagi muud kui protsess, mille abil ettevõtte tegevus lõpetatakse ja ettevõte lõpetatakse. Kogu ettevõttele kuuluv vara jaotatakse nõuete vanuse alusel selle võlausaldajate, laenuandjate, aktsionäride jne vahel.

Likvideerimisväärtus on ettevõtte materiaalse vara (materiaalse vara) koguväärtus, kui ettevõte lõpetab tegevuse. Ettevõtte likvideerimisväärtuse arvutamisel võetakse arvesse nii põhivara kui ka käibevara. Kuid immateriaalsed varad, nagu firmaväärtus, ei kuulu samasse.

Vara bilansiline väärtus vs likvideerimisväärtus

Enne likvideerimisväärtuse mõistmist mõistkem ettevõtte „varade bilansilise väärtuse” tähendust. Vara bilansiline väärtus on väärtus, mille juures vara bilansis kajastatakse. Selle saamiseks lahutatakse kogumaksumus kogu soetusmaksumusest.

Nt: ettevõte ABC ostab kontorimööbli hinnaga 1 000 000 dollarit. Lisaks ostuhinnale maksavad nad mööbli vajalikku asukohta viimiseks järgmised kulud:

- Laadimis- ja mahalaadimistasud - 1000 dollarit

- Mööbli ostmiseks laenatud vahendite eest makstavad intressid - 2500 dollarit

Seega on soetamise kogumaksumus 1 000 000 USD + 1 000 USD + 2 500 USD = 1 03 500 USD

Mööbli kulum (mugavuse huvides ütleme, et amortisatsioonimäär on 10% aastas allahinnatud väärtusest)

- 1. aasta = 10% * 1,03,500 dollarit = 10 350 dollarit

- 2. aasta = 10% * (1 03 500 - 10 350 USD) = 9 315 USD

Niisiis on selle kontorimööbli bilansiline väärtus 2. aasta lõpus 1 033 500–10 350– 9 315 dollarit = 83 835 dollarit.

Kui me võtaksime ülaltoodud mööbli likvideerimisväärtuse, vaataksime pigem vara turuväärtust kui vara bilansilist väärtust. Praegune turuhind, mille ta saab kahe aasta lõpus, on 90 000 dollarit ja seda peetakse likvideerimisväärtuseks, mitte 83 835 dollariks, mis on vara bilansiline väärtus.

Kõige lihtsam selgitus ülaltoodule on see, et kui ettevõte on likvideerimisfaasis, lõpetab ta oma äritegevuse ja müüb oma vara võla tasumiseks. Sel juhul on ilmne, et müügihinda peetakse likvideerimisväärtuseks, mitte bilansiliseks väärtuseks.

Vara jääkväärtus vs likvideerimisväärtus

Nüüd on midagi sellist, mida nimetatakse varade "päästeväärtuseks". See erineb jällegi vara likvideerimisväärtusest. Jääkväärtus on vara hinnanguline väärtus vara kasuliku eluea lõpus. Likvideerimise hetkel võib vara oma eluea lõpuni jõuda või mitte, ja selle väärtus võib olla suurem kui jääkväärtus.

Näiteks on ülaltoodud näite kontorimööbli kasulik eluiga 10 aastat, pärast mida on selle jääkväärtus eeldatavasti 5000 dollarit. Kuid nagu eespool selgelt näha, et antud vara turuväärtus on 90 000 dollarit, loetakse seda likvideerimisväärtusena.

Ettevõtte likvideerimisväärtuse arvutamine

Ülaltoodud näpunäited aitavad meil mõista ühe vara likvideerimisväärtust. Sarnasel joonel mõistkem nüüd, kuidas arvutada kogu ettevõtte likvideerimisväärtus. Kõige lihtsamalt öeldes ütleb likvideerimisväärtus kvandi, mis on aktsionäridele kättesaadav, kui ettevõte peaks väga lühikese aja jooksul tegevuse lõpetama.

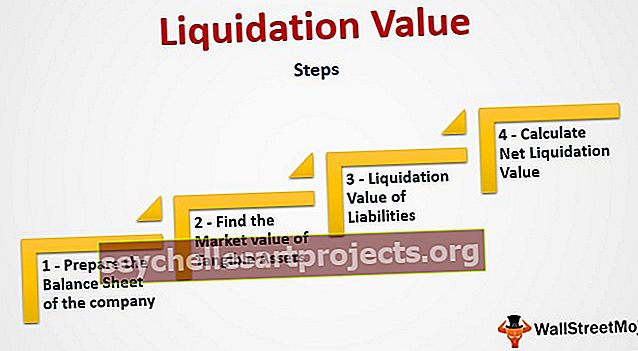

Lihtsaim viis selle väärtuse väljaselgitamiseks on teha järgmised sammud.

1. samm - valmistage ette ettevõtte bilanss.

Koostage ettevõtte bilanss vastavalt tavapärastele arvestuspõhimõtetele kuupäeval, mil soovite likvideerimisväärtuse teada saada.

Järgnevalt on toodud ABC Limitedi bilanss seisuga 31. detsember 2015:

2. samm - leidke materiaalse vara turuväärtus.

Nüüd võtate ettevõtte materiaalse vara ja leiate selle turuväärtused. Mõnikord ei pruugi likvideerimisväärtuse leidmise eesmärk olla tingimata ettevõtte likvideerimine. Seda saab teha ka analüüsi eesmärgil. Sel juhul võib iga vara turuväärtuse leidmine olla ebamugav ja paljud ettevõtted määravad igale varale taastamisprotsendi. See peab olema võimalikult lähedal turuväärtusele.

Mõned taastumissuhete näited on järgmised:

- Sularaha ja pangahoiuste taastumine on 100%

- Ettevõtte omandis oleval maal suurepärases piirkonnas võib taastuda 150%, kuna maa hinnad on enamikus arenenud / arenenud piirkondades kõrgemad.

- Võlgnevuste sissenõudmise protsent on tavaliselt umbes 65–70%. Selle põhjuseks on asjaolu, et äri on lõpule jõudmas ja ettevõtted pääsevad nii, et ei maksa likvideerimise korral väikesi summasid.

Tulles nüüd tagasi ülaltoodud näite juurde, rakendagem ülaltoodud näpunäiteid varade taastumissuhete arvutamiseks:

| Varad | Summa | Taastumissuhe | Taastamise väärtus | Kommentaarid |

| Põhivara | ||||

| Freehold Land | 50,00 000 dollarit | 150% | 75,00 000 dollarit | Piirkonna maa väärtust on hinnatud sellest ajast, kui ettevõte selle ostis. Piirkonna praegused kinnisvarahinnad viitavad sellele, et saame esialgsest ostuhinnast 50% kasumit. Kuna vabakutselisel maal ei olnud amortisatsiooni, oleme rakendanud kindlat tagastamissuhet, mis on 150% bilansilisest väärtusest. |

| Kontorimööbel | 12,25 000 dollarit | 50% | 6 12 500 dollarit | Ettevõte on leidnud sarnase kasutatud kontorimööbli selle hinnaga e-kaubanduse veebisaitidel. Seetõttu eeldab ettevõte, et saab oma mööblit müüa sama kiirusega. |

| Plant & Machinery | 4 30 000 dollarit | 25% | 1 700 500 dollarit | Masinat on viimastel aastatel kasutatud ületunnitööna. Amortiseerunud väärtus on iseenesest väiksem ja ettevõte eeldab, et nad peavad selle müüma selle väärtuse eest, mis on väga lähedal selle jääkväärtusele. |

| Transpordivahendid | 4,50 000 dollarit | 75% | 3 377 500 dollarit | Sel juhul on ettevõte rääkinud kasutatud autode edasimüüjaga ja määr määratakse pärast nendega konsulteerimist. |

| Põhivara kokku | 71,05 000 dollarit | 85,57,500 dollarit | ||

| Varad | Summa | Taastumissuhe | Taastamise väärtus | Kommentaarid |

| Käibevara | ||||

| Nõuded ostjate vastu | 3,00 000 dollarit | 75% | 2 25 000 dollarit | Nagu varem mainitud, ei lõpeta väiketöötajad oma võlga, kui ettevõte kavatseb likvideerida, ja nad ei pea kunagi muretsema nende tulevaste tellimuste pärast. Mõistlik hinnang on, et nad suudavad 75% võlgnikelt kätte saada. |

| Inventuur | ||||

| a) Toorained | 1 70 000 dollarit | 90% | 1,53 000 dollarit | Kauba sees olev tooraine on hea väärtusega, kuna see ei ole eriti laagerdunud. Seega võime üsna eeldada, et värsket varu saab turul müüa 100% selle väärtusest. |

| b) Lõpetamata toodang | 1,25 000 dollarit | 5% | 6250 dollarit | Ettevõte ei soovi kulutada oma aega ja ressursse pooleliolevate toodete lõpuleviimiseks. Ta kavatseb lõpetamata toodangu varud müüa sissekannetena ja vanametalli väärtus toob ainult 5% koguväärtusest. |

| c) valmistoodang | 3,00 000 dollarit | 90% | 2 70 000 dollarit | Valmistoodang peaks olema 100%, kuid arvestades kauba likvideerimise ajakava, võib ettevõte pakkuda allahindlust, mistõttu eeldatakse, et taaskasutamise suhe on 90%. |

| Saldod pangas | 70 000 dollarit | 100% | 70 000 dollarit | Panga jääk on samuti likviidne ja see saab kindlasti 100%. Vahel on konto sulgemisel siiski tasud |

| Sularaha käes | 5000 dollarit | 100% | 5000 dollarit | Sularaha on juba likviidne ja sellele pole mõtet taastumismäära rakendada. |

| Ettemakstud kindlustus | 10 000 dollarit | 0% | - | Ettevõte on oma aktsiate eest juba ettemakstud kindlustuse maksnud ja ettevõtte sulgemisel kindlustusfirma preemiat tagasi ei maksa. See on omamoodi kahjum, mida ettevõte peab kandma ja sellest tulenevalt on taastumissuhe 0% |

| Käibevara kokku | 9 80 000 dollarit | 7,29,250 dollarit | ||

Kuna likvideerimisväärtus ei arvesta immateriaalset vara; kõigi immateriaalsete varade turuväärtuseks märgitakse 0. (Sellisel juhul on tagasinõudmise suhe 0%)

Ülaltoodud näites pole immateriaalset vara nagu firmaväärtus. Kuid ettevõte oleks võtnud sissenõudmise määra 0%, nagu ka ettemakstud kindlustus.

3. samm - kohustuste likvideerimisväärtus

Nüüd peate kõigi varade likvideerimise koguväärtusest lahutama kõik kohustused. Kohustuste turuväärtust pole mõtet arvutada, sest erinevalt varadest ei ole eraldi raamatupidamislikku ja turuväärtust. Lõpuks peate maksma kogu bilansis kajastatud summa.

4. samm - arvutage likvideerimise netoväärtus

Sellest summast tuletatav netosumma on ettevõtte likvideerimisväärtus, mis on aktsionäridele kättesaadav. On võimalus (eriti pankrotistunud ettevõtete puhul), et likvideerimisväärtus võib olla negatiivne, mis tähendab, et ettevõttel pole piisavalt vara oma laenuandjate tagasimaksmiseks. Sellisel juhul makstakse laenuandjatele palka ettevõtte varadele esitatavate nõuete prioriteedi alusel.

Lähemalt uurime ülaltoodud ABC Limitedi näidet, et teha kindlaks, kuidas jõuda erinevate sidusrühmade lõpliku likvideerimisväärtuseni.

| Varade likvideerimisväärtus kokku | 92,86,750 dollarit | |

| Vähem: lühiajalised kohustused | 10,50 000 dollarit | |

| Võlakohustuste fondi investorite käsutuses olev summa | 82,36,750 dollarit | Sel juhul on ettevõtte võlafond vaid 4 50 000 dollarit, erinevalt likvideerimisväärtusena saadaval olevast kogusummast 82 366 750 dollarit. See on ettevõtte jaoks väga positiivne märk, sest enamikul juhtudel ei suuda ettevõte isegi oma praeguseid kohustusi täies mahus tasuda. |

| Vähem: võlgade arvelt tasumata summa | 4,50 000 dollarit | |

| Eelisaktsionäridele saadaolev summa | 77 866 750 dollarit | Jällegi on siin eelisaktsionäride käsutuses olev summa suurem kui eelisaktsiate väärtus, mis on vaid 15 000 000 dollarit. Nii et me maksame neile täielikult ja netosumma on aktsionäridele kättesaadav. |

| Vähem: Eelisaktsionäridele tasumata summa | 15,00 000 dollarit | |

| Aktsionäridele kättesaadav summa | 62,86,750 dollarit | Vastavalt bilansile peame lisama kogu emiteeritud aktsiaaktsiatele reservid ja ülejäägid, et välja selgitada, milline on tegelik summa, mille aktsionärid oleksid pidanud saama (50 855 000 dollarit). Sel juhul saavad aktsionärid kasumit, mis ületab ettevõtte reserve ja ülejääki. See on iga aktsionäri unistus |

FITBITi näide

Fitbiti aktsia on viimase paari kvartali jooksul peksnud (nagu näha allolevalt graafikult).

Selles näites saame teada, kas Fitbit kaupleb allpool likvideerimisväärtust.

allikas: ycharts

1. samm - laadige alla Fitbiti bilanss.

Siit saate alla laadida uusima Fitbiti finantsaruande.

2. samm - leidke Fitbiti varade likvideerimisväärtus

Fitbiti vara likvideerimisväärtuse leidmiseks määrame igale varaliigile taastumismäära. Taastumismäära põhjuseid arutati varasemas näites.

- Sularahale ja raha ekvivalentidele ning turukõlblikele väärtpaberitele määratakse 100% tagastamismäär.

- Nõuded ostjate vastu on tagastatud 75%

- Varudele on tagastatud 50%

- Ettemakstud kulud määratakse sissenõudmiseks 0%

- Materiaalse põhivara taastamise määr on 25%

- Muude varade tagastamise määr on 50%

- Firmaväärtusele, immateriaalsele varale ja edasilükkunud tulumaksuvarale on tagastamise määr 0%

Varade likvideerimise koguväärtus on 1 154 433 dollarit (000)

3. samm - leidke Fitbiti kohustuste likvideerimisväärtus

- Oleme eeldanud, et kõik kohustused tuleb täielikult välja maksta.

- Igale kohustuste liigile on seetõttu määratud 100%

Fitbiti kohustuste kogu likvideerimisväärtus on 573 122 dollarit ('000).

Pange tähele, et Fitbiti raamatus võlgu pole.

4. samm - arvutage Fitbiti likvideerimisväärtus

- Puhas likvideerimisväärtuse valem = Varade likvideerimisväärtus - kohustuste likvideerimisväärtus

- Fitbiti likvideerimisväärtus = 1 154 433 dollarit (000) - 573 122 dollarit (000) = 581 312 dollarit (000)

5. samm - leidke Fitbiti likvideerimisväärtus aktsia kohta

Ühe aktsia likvideerimisväärtuse leidmiseks vajame aktsiate koguarvu.

Märgime, et käibel olevate põhiaktsiate koguarv on 222 412 ('000)

allikas: Fitbit SEC Filings

Likvideerimisväärtus aktsia kohta = 581 312 dollarit (000) / 222 412 (000) = 2,61x

Fitbit kaupleb likvideerimisväärtusest 2,61x. See tähendab, et Fitbit kaupleb oma likvideerimisväärtusele väga lähedal. Kui see aktsia veelgi langeb, on see ost.

Materiaalse raamatuväärtuse kasutamine puhverserverina

Materiaalne bilansiline väärtus arvutatakse, lahutades ettevõtte bilansilisest väärtusest kõik immateriaalsed varad, nagu firmaväärtus, patendid, autoriõigused jne.

- Materiaalse bilansilise väärtuse valem = varade bilansiline väärtus - kohustuste bilansiline väärtus - immateriaalne vara

Võrdleme materiaalse bilansilise väärtuse valemit likvideerimisväärtuse valemiga.

- Likvideerimisväärtuse valem = Varade likvideerimisväärtus - kohustuste likvideerimisväärtus

Likvideerimise ajal on kohustuste likvideerimisväärtus = kohustuste bilansiline väärtus.

Nii et ülaltoodud valem muutub

- Likvideerimisväärtuse valem = Varade likvideerimisväärtus - kohustuste bilansiline väärtus

Nüüd jõuame varade likvideerimisväärtuse arvutamise juurde = SUM ( iga vara taastumismäär x vara bilansiline väärtus ).

Selles valemis eeldame, et immateriaalse vara taastumise määr on 0%. See eemaldab immateriaalse vara Varade likvideerimisväärtusest.

Muude varade puhul on tagastamise määr väiksem kui 100% ja seetõttu on varade likvideerimisväärtus väiksem kui (Varade bilansiline väärtus - immateriaalne vara).

Märgime, et kuigi likvideerimisväärtus on väiksem materiaalsest bilansilisest väärtusest, on see suurepärane vahend likvideerimisväärtuse lähedal (all) kauplevate aktsiate tuvastamiseks.

Kasutades Hind materiaalse bilansilise väärtuse suhe annab meile suhteline hindamise mitu tegemise selline võrdlus.

- Kui hind materiaalse bilansilise väärtuseni on väiksem kui 1, siis aktsia hind kaubeldakse alla materiaalse bilansilise väärtuse. See tähendab, et kui ettevõte täna likvideeritakse, saavad aktsionärid kasu suuremast materiaalsest bilansilisest väärtusest.

- Kui hind materiaalse bilansilise väärtuseni on suurem kui 1 , siis aktsia hind kaubeldakse üle materiaalse bilansilise väärtuse. See tähendab, et kui ettevõte täna likvideeritakse, on aktsionärid kahjumis.

Valime mõned praktilised näited, kus materiaalne bilansiline väärtus (~ likvideerimisväärtus) on suurem kui aktsia hind.

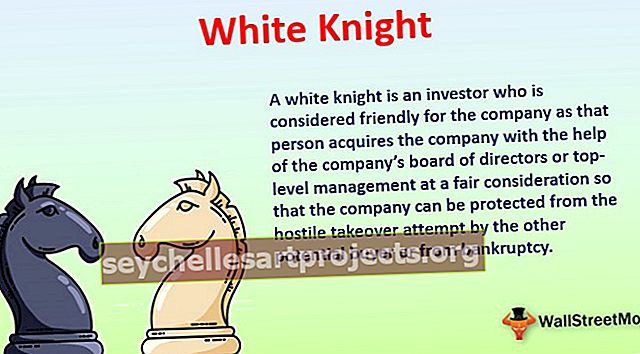

Noble Corp näide

Heitke pilk Noble Corpi hinnale materiaalse bilansilise väärtuseni. Noble Corp omab ja opereerib avamerepuurimistööstuses arenenud laevastikke.

allikas: ycharts

Noble Corpi käegakatsutav bilansiline väärtus oli aastatel 2012–2013 üle 1,0x. Toorainete (nafta) aeglustumise tõttu langesid Noble Corpi aktsiahinnad 2013. aasta juuli kõrgeimalt tasemelt 32,50 dollarilt praegu 6,87 dollarile. Selle tulemusel vähenes aktsia hinna ja materiaalse bilansilise väärtuse vahel ning kauplemine on hetkel 0,23x.

allikas: ycharts

Transocean näide

Samamoodi vaadake Transoceani hinda materiaalsele bilansiväärtusele. Transocean on avamere puurimistööde ettevõtja ja asub Šveitsis Vernieris.

allikas: ycharts

Märgime Transocean Price'i sarnast suundumust materiaalse bilansilise väärtusega. 2013. aastal kauples Transocean käegakatsutava bilansilise väärtuseni 1,62x; praegu on see aga järsult langenud 0,361x-ni. Transocean on veel üks näide, kus likvideerimisväärtus on suurem kui aktsia hind.

Valime nüüd mõned muud näited, kus likvideerimisväärtus on negatiivne.

Fiat Chrysleri näide

Negatiivse likviidsusväärtusega varud tähendavad, et kui need ettevõtted täna likvideeritakse, ei saa aktsionärid oma investeeringuid tagasi saada. Võtame näiteks Fiat Chrysleri näite.

Fiat Chrysleri hind bilansiliseks väärtuseks on 0,966x; selle bilansiline väärtus materiaalsele väärtusele on aga -2,08x. See tähendab, et kui Fiat Chrysler peaks täna likvideerima, ei saa aktsionärid oma raha tagasi (unustasid investeeringust kasumi).

allikas: ycharts

Muud hindamisartiklid, mis teile võivad meeldida

- PPE valem

- WDV meetod

- Amortisatsioonimäär

- Rendileping vs Freehold

- Rahavoogude hind

- PE suhe

- EV kuni EBITDA mitmekordne

- Hinna ja bilansi väärtuse suhe

- PEG suhe

- FCFF

- FCFE <