Intressikattemäär (tähendus, näide) | Kuidas tõlgendada?

Kui suur on intressi katvuse suhe?

Intressikattemäär on suhe, mida kasutatakse selleks, et määrata, mitu korda saab ettevõte maksta oma intressi jooksva kasumiga enne ettevõtte intresse ja makse ning on kasulik ettevõtte likviidsuspositsiooni määramisel, arvutades, kui hõlpsalt saab ettevõte intressi maksta. oma võlga.

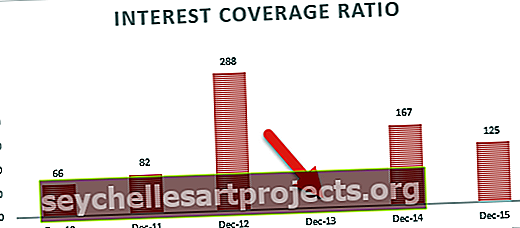

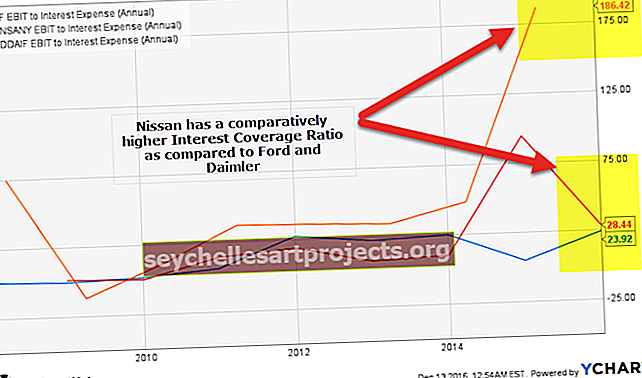

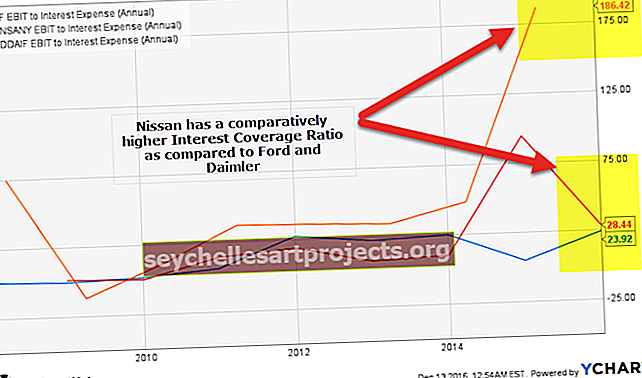

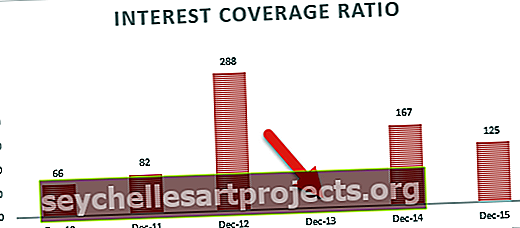

Enamikul ettevõtetel on nii pikaajalisi kui ka lühiajalisi laene ja nad peavad selle eest intressi maksma. Investorid peavad kontrollima, kas ettevõte suudab intressi õigeaegselt maksta. Nagu ülaltoodud diagrammilt näeme, on Nissanil oma kaaslaste - Fordi ja Daimleriga võrreldes - väga hea intressikatvuse suhe.

Intressikattemäär aitab kindlaks teha, kui hõlpsalt saab ettevõte maksta intressi oma võlgnevuse / laenude eest. See on liigitatud võlasuhteks - see annab üldise ülevaate ettevõtte finantsstruktuurist ja finantsriskist. Selle võib liigitada ka maksevõime suhtarvuks - see aitab mõista, kas organisatsioon on maksejõuline ja kas pankrotiga on seotud peaaegu mingeid ohte.

Hr Benjamin Graham (kuulsa raamatu nimega The Intelligent Investorc kaal, mida see suudab kanda, on deklareeritud näiteks 10 000 naelana, samas kui tegelik maksimaalne kaalupiirang, mille jaoks see on ehitatud, on 30 000 naela. See täiendav 20 000 naela tähistab ohutusvaru ootamatute olukordade lahendamiseks. Samamoodi tähistab ICR marginaali organisatsiooni intressimaksete turvalisus.

Teatud määral aitab see suhe mõõta ka ettevõtte finantsstabiilsust või raskusi, mis tal laenuvõtete tõttu võivad tekkida.

Omakapital ja võlg on iga ettevõtte jaoks kaks rahaallikat. Intress on organisatsiooni võlakulu. Väga oluline on analüüsida, kas ettevõte suudab selle kulu tasuda. Seetõttu on see ettevõtte aktsionäride ja laenuandjate jaoks väga kriitiline suhe.

Intressikatte määra valem

ICR arvutatakse järgmise lihtsa valemiga:

# 1 - EBIT kasutamine

Intressikattemäär = perioodi EBIT ÷ antud perioodil makstav intress kokku

Siin EBIT tähistab kasumit enne intresse ja makse

Mõistame seda valemit järgmise näite abil paremini.

| M / s kõrge sissetulekuga piiratud ettevõte | ||

| Kokkuvõte tuludeklaratsioonist ajavahemikul 1. jaanuar 2015 kuni 31. detsember 2015 koos Võrdlev tulude aruanne ajavahemikul 1. jaanuar 2014 kuni 31. detsember 2014 |

||

| Andmed | Aasta | |

| 2015 | 2014 | |

| Tulud: | ||

| Projekti nõustamistasud | 1 30 000 dollarit | 1 50 000 dollarit |

| Konsultatsioonitasud | 70 000 dollarit | 36 000 dollarit |

| Kogutulu (A) | 2 000 000 dollarit | 1 86 000 dollarit |

| Kulud: | ||

| Otsesed kulud | 1 000 000 dollarit | 95 000 dollarit |

| Reklaamikulud | 2000 dollarit | 1800 dollarit |

| Komisjon makstud | 1140 dollarit | 600 dollarit |

| Muud kulud | 360 dollarit | 300 dollarit |

| Amortisatsioon | 8300 dollarit | 8600 dollarit |

| Tegevuskulud kokku (B) | 1 11 800 dollarit | 1 063 300 dollarit |

| Tegevustulu (A miinus B) | 88 200 dollarit | 79 700 dollarit |

| Lisa: Muu sissetulek | 2000 dollarit | 2100 dollarit |

| Vähem: muud kulud (kui neid on) | 100 dollarit | 76 dollarit |

| Kasum enne intresse ja makse | 90 100 dollarit | 81 724 dollarit |

| Vähem: huvi | 9200 dollarit | 8000 dollarit |

| Kasum enne makse | 80 900 dollarit | 73 724 dollarit |

| Vähem: maksud (eeldatav @ 10%) | 8090 dollarit | 7 372 dollarit |

| Kasum pärast maksustamist | 72 810 dollarit | 66 352 dollarit |

2015. aasta ICR = 90 100 USD ÷ 9 200 USD = 9,99

ICR 2014. aastaks = 81 724 ÷ 8000 dollarit = 10,07

# 2 - EBITDA kasutamine

Veidi ülaltoodud valemi erinevust on kõigi mittesularahaliste kulude lisamine EBIT-le (EBITDA) ja ICR arvutamine.

Sama valem on järgmine:

Intressikattemäära valem = (perioodi EBIT + sularahata kulud) ÷ antud perioodil makstav intress kokku.

Mitterahalised kulud on enamiku ettevõtete kulum ja amortisatsioon.

Selle valemi mõistmiseks mõistkem kõigepealt, mida me mõtleme sularahata kulude all. Nagu nimigi ise ütleb, on need kulud, mis on tehtud raamatupidamisraamatutes, kuid nende kulude arvelt tegelikult raha välja ei kulgeta. Selle väga hea näide on amortisatsioon. Amortisatsioon mõõdab põhivara kulumist igal aastal, kuid ei too kaasa raha väljavoolu.

Nende sularahata kulude lisamise loogika on jõuda arvuni, mis on saadaval intresside maksmiseks tegelikus tähenduses ja mitte ainult raamatupidamise kasumi kohta. Kui need kulud liita, suureneb intressikattemäär kindlasti.

Võttes ülaltoodud näite,

2015. aasta ICR = (90 100 dollarit + 8 300 dollarit) ÷ 9 200 dollarit = 10,58

ICR 2014. aastaks = (81 724 dollarit + 8600 dollarit) ÷ 8 000 dollarit = 12,04

Finantsanalüütikud kasutavad kas esimest või teist valemit, sõltuvalt sellest, mida nad peavad sobivamaks.

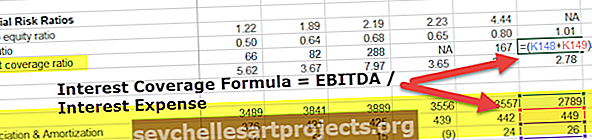

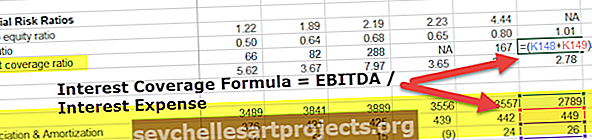

Colgate'i intresside hõlmatuse suhe (kasutades EBITDA meetodit)

Arvutagem nüüd Colgate'i intressikatvuse suhe. Selles näites kasutame EBITDA valemit = EBITDA / intressikulu (kasutades 2. valemit)

- Colgate'i ICR = EBITDA / intressikulu

- Colgate'is ei kajastatud kasumiaruandes kulusid ja kulusid. Need leiate hõlpsalt jaotisest Rahakäive toimingutest.

- Pange tähele, et intressikulu on kasumiaruandes netosumma (intressikulu - intressitulu)

- Nagu võime märkida, on Colgate'i intressikatvus väga hea. Umbes viimase kahe aasta jooksul on intressikatvus olnud üle 100 korra suurem.

- Samuti oli 2013. aastal puhas intressikulu negatiivne (intressikulu - intressitulu). Seega suhet ei arvutatud.

Intressikattemäära tõlgendamine

Intressikatvuse määr on organisatsiooni maksevõime kontroll. Lihtsamalt öeldes mõõdab suhe seda, mitu korda saab intressi maksta ettevõtte antud kasumiga. Seega, mida suurem on suhe, seda parem on. Suurem suhe tähendab, et organisatsioonil on piisav puhver ka pärast intressi maksmist. Ülaltoodud näites on M / s High Earners Limitedi intressimäär 2014. aastaks ligikaudu 10. See tähendab, et tal oli piisavalt puhvrit, et maksta intressi 9 korda rohkem kui tegelik makstav intress.

Teisisõnu öeldes võib öelda, et mida väiksem on suhtarv, seda suurem koorem on organisatsioonil võlakulude kandmisel. Kui suhe langeb alla 1,5, tähendab see ettevõtte jaoks punast hoiatust. See näitab, et ta suudab vaevu oma intressikulusid katta. Kõik, mis on alla 1,5, tähendab, et organisatsioon ei pruugi olla võimeline oma laenult intressi maksma. Sellisel juhul on maksejõuetuse tõenäosus suur. See võib avaldada ka ettevõtte negatiivsele tahtele väga negatiivset mõju, kuna kõik laenuandjad suhtuvad oma investeeritud kapitali väga ettevaatlikult ning kõik potentsiaalsed laenuandjad hoiduvad võimalusest kõrvale.

Samuti võib ettevõte lõpuks laenu võtta juhul, kui ettevõte ei suuda intresse maksta. See halvendab olukorda üldiselt ja viib silmuseni, kus ettevõte jätkab intressikulude katmiseks rohkem laenu võtmist.

Mis juhtub siis, kui intressikatvuse suhe langeb tegelikult alla 1? Sel juhul tähendab see, et ettevõte ei tooda piisavalt tulusid, mistõttu on makstav intress kokku suurem kui enne intressi ja maksu teenitud tulu . See on vaikimisi tugev näitaja. See viib sageli pankrotti sattumise riskini.

Heitke pilk allpool olevale graafikule. Kanada looduslik ICR on nüüd -0,91x (vähem kui 0). Selline positsioon ei ole ettevõttele hea, kuna neil pole piisavalt tulu intressikulu tasumiseks.

allikas: ycharts

Enamasti peaks minimaalne intressikatvuse suhe olema umbes 2,5 kuni 3. See on piisav punase lipu käivitamiseks. Siiski võib olla palju juhtumeid, kus ettevõttel tuleb säilitada suurem suhtarv, näiteks:

- Tugev sisepoliitika, kus juhtkond on volitanud hoidma kõrgemat suhet;

- Kõrgema suhtarvu säilitamiseks võib olla ka ettevõtte erinevate laenuvõtjate lepinguline nõue.

Samuti võib erinevates tööstusharudes ICR-i aktsepteerimise tase olla erinev. Üldiselt saavad tööstused, kus müük on stabiilne, näiteks põhilised kommunaalteenused, madalama intressikattega. Seda seetõttu, et nende EBIT on suhteliselt püsiv ja nende huvi saab hõlpsasti katta ka raskete aegade korral.

Tööstusharudel, mille müük on tavaliselt kõikuv, nagu näiteks tehnoloogia, peaks olema suhteliselt suurem suhe. Siin kõigub EBIT vastavalt müügile ja parim viis rahavoogude juhtimiseks on puhverraha hoidmine, säilitades suurema suhtarvu.

Teine huvitav märkus selle suhte kohta on see, et suurem EBIT ei ole tõend kõrgema ICR-i kohta. Eespool toodud M / s High Earners Limited kaheaastase tulu võrdleva analüüsi põhjal võime järeldada sama. 2014. aasta kasum on madalam, kuid sellegipoolest on see intressikulude tasumiseks veidi paremas olukorras kui 2015. aastal. Ehkki 2014. aastal oli kasum väiksem, on intressid ka aastal madalamad ja seega kõrgem intressikattemäär.

Kasulikkus

- Selle suhe trendianalüüs annab selge pildi organisatsiooni stabiilsusest seoses intressimaksete ja võimalike viivitustega. Näiteks on ettevõte, millel on püsiv intressiintressi määr viie aasta jooksul, suhteliselt lihtne võrreldes ettevõttega, mille intressikattemäär on aasta lõikes kõikuv

| Ettevõte A | 2015 | 2014 | 2013 | 2012 | 2011 |

| Kasum enne intresse ja makse | 12 000 dollarit | 10 000 dollarit | 8000 dollarit | 6000 dollarit | 4000 dollarit |

| Huvi | 1150 dollarit | 950 dollarit | 800 dollarit | 660 dollarit | 450 dollarit |

| Intresside katvuse suhe | 10.43 | 10.53 | 10.00 | 9.09 | 8.89 |

| Ettevõte B | 2015 | 2014 | 2013 | 2012 | 2011 |

| Kasum enne intresse ja makse | 12 000 dollarit | 10 000 dollarit | 8000 dollarit | 6000 dollarit | 4000 dollarit |

| Huvi | 8000 dollarit | 5500 dollarit | 4000 dollarit | 4100 dollarit | 3500 dollarit |

| Intresside katvuse suhe | 1.50 | 1.82 | 2.00 | 1.46 | 1.14 |

Ülaltoodud ICR-i põhjal näeme, et ettevõte A on oma intressikatvuse määra pidevalt suurendanud ning näib olevat maksevõime ja kasvu osas stabiilne. Samal ajal on ettevõtte B suhe väga madal ning samuti on suhe tõusud ja mõõnad. See näitab, et ettevõte B ei ole stabiilne ja võib lähitulevikus silmitsi seista likviidsusprobleemidega.

- Enne raha laenamist lühiajaliste / pikaajaliste instrumentide kaudu saavad laenuandjad eelarvega seotud andmetel hinnata intresside katvuse suhet ja hinnata ettevõtte krediidivõimet. Suurem suhe on see, mida laenuandjad vaatavad.

- ICR on hea näitaja ka teistele sidusrühmadele, nagu investorid, võlausaldajad, töötajad jne, õigeaegsete otsuste tegemiseks.

Võttes arvesse ülaltoodud näiteid ettevõttest A ja ettevõttest B, soovib töötaja oma töökindluse tagamiseks kindlasti töötada pigem ettevõttes A kui ettevõttes B. Samamoodi võib juhtuda, et kui investor on investeerinud ettevõttesse B raha, võib ta soovida ülaltoodud trendianalüüsile viidates oma investeeringud tagasi võtta.

Piirangud

Nagu igal teisel finantssuhtel, on ka sellel suhtarvul oma piirangud. Mõned piirangud on järgmised:

- Konkreetse perioodi suhtarvu vaatamine ei pruugi anda ettevõtte olukorrast õiget pilti, kuna võib olla hooajalisi tegureid, mis võivad suhet varjata / moonutada.

Näiteks on ettevõttel antud ajavahemikul eranditulu uue toote turule toomise tõttu, mille valitsus on juba edasi keelanud. Ainult sel perioodil intressikatvuse suhet vaadates võib jääda mulje, et ettevõttel läheb hästi. Kui aga suhtarvu võrreldakse järgmise perioodiga, võib see näidata hoopis teistsugust pilti.

- Suhte oluline puudus on see, et suhtarv ei võta arvesse maksukulude mõju organisatsioonile. Tulumaksukulu arvestatakse maha pärast teenimistulu enne intressi ja maksu. Maks mõjutab organisatsiooni rahavoogusid ja paremate tulemuste saavutamiseks võib selle suhtarvu loendurist maha arvata.

- Finantsaruannete koostamisel järgitav raamatupidamise järjepidevuse põhimõte võib olla kriitiline tegur ka varasemate suundumuste analüüsimisel ja tööstusharu eakaaslaste võrdlemisel ICR arvutamisel.

Parim viis selle suhte kasutamiseks

Parim viis finantssuhtarvude kasutamiseks on teatud ajahetkel kasutada suhtarvude katust. Finantsaruannete tõhusaks analüüsimiseks tuleks koos intresside hõlmatuse suhtarvuga kasutada paljusid muid finantssuhtarvusid, nagu sularaha suhe, kiirsuhe, praegune suhe, võla ja omakapitali suhe, hinna ja kasumi suhe jne. See aitab maksimeerida nende suhtarvude eeliseid ja samal ajal minimeerida nende piiranguid.

Tööstuse näide

Järgnevalt on väljavõte mõne silmapaistva Telecommi tööstuse mängija kasumiaruandest 2015. – 16. Majandusaastaks

| Andmed | Idea Cellular | Bharti Airtel | Tata Comm |

| (Kõik summad ruupia kroonides) | |||

| Sissetulek | |||

| Müügitulu | 35816.55 | 60300.2 | 4790,32 |

| Teine sissetulek | 183,44 | 805,7 | -89,6 |

| Kogutulu (A) | 35999.99 | 61105,9 | 4700,72 |

| Kulutused | |||

| Toored materjalid | 0 | 51.6 | 20.77 |

| Elektri- ja kütusekulu | 2460,36 | 4038,7 | 83,56 |

| Töötaja maksumus | 1464.44 | 1869.3 | 789,65 |

| Muud tootmiskulud | 18708.9 | 15074.7 | 1828.73 |

| Muud kulud | 1358,59 | 16929,7 | 896,76 |

| Kulud kokku (B) | 23992.29 | 37964 | 3619,47 |

| Kasum enne amortisatsiooni, intressi ja maksu (A - B) |

12007,7 | 23141.9 | 1081.25 |

| Vähem: amortisatsioon | 6199,5 | 9543,1 | 745,56 |

| Kasum enne intresse ja makse | 5808,2 | 13598,8 | 335,69 |

| Huvi | 1797,96 | 3559 | 20.45 |

| Intresside katvuse suhe | 3.23 | 3.82 | 16.42 |

Kui võrrelda ülaltoodud kolme ettevõtte suhet, siis näeme hõlpsalt, et Tata Communicationil on piisavalt puhvri raha, et tasuda kõik intressikohustused, kuid samal ajal on tal kasumit, mida on oluliselt vähem kui kahel teisel ettevõttel.

Teiselt poolt on Idea ja Bharti Airteli suhted madalamal küljel, kuid mitte nii madalad, et punane lipp heisata. Ettevaatlik investor, kes vaatab suuremat stabiilsust ja turvalisust, võib valida Tata Communications'i, samas kui investorid, kes on valmis võtma natuke suuremat riski, lähevad suurema kasumiga ettevõtete, kuid madalamate intressikattega, nagu Bharti Airtel.

Kasulik postitus

- Mis on finantsvõimendus?

- Kasutatava finantsvõimenduse näide

- Dividendide väljamakse määra analüüs

- Mis on kapitali ülekandearv? <