Bond Premiumi amortisatsioon Samm-sammuline arvutamine koos näidetega

Kui investorile emiteeritakse võlakirju kupongimääraga, mis ületab turul valitsevat intressimäära, võivad investorid hinda maksta rohkem kui võlakirja nimiväärtus, ettevõte amortiseerib saadud üleliigse preemia. võlakirja tähtaja jooksul ja seda mõistet nimetatakse võlakirjapreemia amortisatsiooniks.

Mis on võlakirjapreemia amortisatsioon?

Bond Premiumi amortisatsioon viitab võlakirja nimiväärtusest kõrgemale makstud ülekurssi amortisatsioonile. Võlakirja intressimäär on kindlaks määratud ja see maksab võlakirjainvestoritele intressi sellise kupongi intressimäära alusel. Seda hinnatakse intressimaksete nüüdisväärtuse ja turu intressimäära põhjal määratud nimiväärtuse järgi. Investorid maksavad võlakirjade nimiväärtusest rohkem, kui määratud intressimäär (nimetatakse ka kupongimääraks) ületab turu intressimäära.

- Kui võlakiri emiteeritakse selle nimiväärtusest kõrgema hinnaga, nimetatakse vahet Bond Premiumiks. Emitent peab amortiseerima võlakirja preemia kogu võlakirja kehtivusaja jooksul, mis omakorda vähendab intressikulu arvelt. Teisisõnu on amortisatsioon raamatupidamistehnika võlakirjade preemiate korrigeerimiseks võlakirja eluea jooksul.

- Üldiselt liiguvad võlakirjade turuväärtused pöördvõrdeliselt intressimäärade juurde. Kui intressimäärad tõusevad, langeb võlakirjade turuväärtus ja vastupidi. See toob kaasa turu preemiaid ja võlakirjade nimiväärtuse allahindlusi. Võlakirja preemia tuleb perioodiliselt amortiseerida, mis toob kaasa võlakirjade kulupõhise vähenemise.

Võlakirjade preemia arvutamise meetodid

Selle Premium Bond Amortization Exceli malli saate alla laadida siit - Premium Bond Amortization Exceli mallPremium võlakirjade amortisatsiooni saab arvutada kahe meetodi põhjal, nimelt

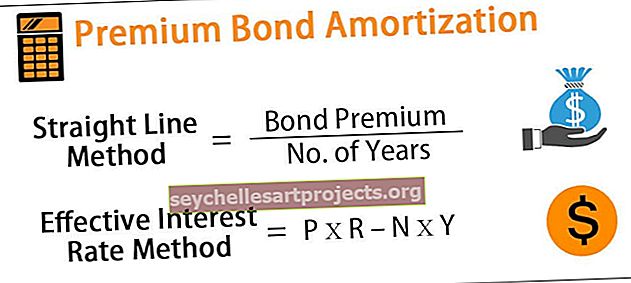

- Sirge meetod

- Efektiivse intressimäära meetod

# 1 - sirgjooneline meetod

Lineaarse meetodi kohaselt amortiseeritakse võlakirja preemia igal perioodil võrdselt. See vähendab preemiasummat võlakirja kehtivusaja jooksul võrdselt. Perioodilise amortisatsiooni lineaarse meetodi arvutamise valem on järgmine:

Amortiseeritud võlakirja lisatasu = võlakirja preemia / aastate arvLisatasu võlakirjade amortisatsiooni näide

Mõelgem, kas emiteeritakse 1000 võlakirja hinnaga 22 916 dollarit, nimiväärtusega 20 000 dollarit.

Bond Premium saab olema

Bond Premium = 2916000 dollarit

Võlakirja Premium Amortiseeritud arvutamise saab teha ülaltoodud valemi abil,

= (22 916 - 20 000 dollarit) X 1000

Amortiseeritud võlakiri on -

Amortiseeritud võlakirja lisatasu = 291 600 dollarit

Seetõttu on amortiseeritud Bond Premiumi väärtus 2 916 000 USD / 10 = 291 600 USD

# 2 - efektiivse intressimäära meetod

Efektiivse intressimäära meetodi kohaselt amortiseeritakse, vähendades võlakirjade preemia jääki kahe tähtaja või perioodi vahe võrra. Selle meetodi kohaselt arvutatakse perioodiliselt amortiseeritav võlakirja preemia järgmise valemi abil:

Amortiseeritud võlakirja lisatasu = P x R - N x YKus

- P = võlakirjaemissioonihind,

- R = turu intressimäär,

- N = nimiväärtus või nimiväärtus ja

- Y = intressi intressimäär / tootlus

Lisatasu võlakirjade amortisatsiooni näide

Vaatleme investorit, kes ostis võlakirja hinnaga 20 500 dollarit. Võlakirja tähtaeg on 10 aastat ja nimiväärtus on 20 000 dollarit. Kupongi intressimäär on 10% ja turu intressimäär on 8%.

Arvutame esimese, teise ja kolmanda perioodi amortisatsiooni ülaltoodud arvude põhjal:

Ülejäänud 7 perioodi jooksul võime kasutada amortiseeruva võlakirja preemia arvutamiseks sama struktuuri, mis on esitatud eespool. Eeltoodud näitest on selgelt näha, et ülekursiga ostetud võlakirjale on negatiivne juurdekasv ehk teisisõnu võlakirja amortiseerumise alus.

Amortiseeritud intresside ja võlakirja ülekursside arvestusmeetodid jäävad samaks, olenemata amortisatsiooni meetodist.

Intressimaksete ja võlakirja preemia amortiseerimise päevikukiri on järgmine:

Eelised ja piirangud

Preemiumvõlakirjade amortisatsiooni peamine eelis on see, et see on jooksval maksuaastal maksuvähendus. Kui võlakirja eest makstav intress on maksustatav, võib võlakirja eest makstud preemiat amortiseerida ehk teisisõnu saab osa preemiast kasutada maksustatava tulu summa vähendamiseks. Samuti viib see igal perioodil amortiseeritud preemia maksustatava võlakirja maksumuse aluse vähenemiseni.

Maksuvabade võlakirjade puhul ei saa amortiseeritud preemiat aga maksustatava tulu määramisel maha arvata. Kuid võlakirja preemia tuleb igaks perioodiks amortiseerida, igal aastal on vaja võlakirja kulupõhist vähendamist.

Järeldus

Võlakirjainvestori jaoks moodustab võlakirja eest makstud preemia maksustamise mõttes osa võlakirja maksumusest. Igal aastal amortiseeritud preemiat saab kasutada selliste võlakirjade intressitulust tekkinud maksukohustuse korrigeerimiseks või vähendamiseks.

Amortiseeritud võlakirja lisatasu saab arvutada mis tahes kahel ülalnimetatud meetodil, sõltuvalt võlakirjade tüübist. Mõlemad võlakirjade amortisatsioonimeetodid annavad samad lõpptulemused. Erinevus tekib aga intressikulude tempos. Lineaarne amortisatsioonimeetod annab igal perioodil samad intressikulud.

Efektiivne intressimäärade amortisatsioonimeetod annab seevastu premium-võlakirjade suhtes aja jooksul vähenevad intressikulud. Lihtsamalt öeldes vähenevad kulud efektiivse intressimäära meetodil bilansilise väärtuse vähenemisega. See loogika tundub väga praktiline, kuid sirgjoonelist meetodit on lihtsam arvutada. Kui esmane kaalutlus on praeguse tulu edasilükkamine, tuleks võlakirjade preemia amortiseerimiseks valida efektiivse intressimäära meetod. Otsene meetod on eelistatav, kui lisatasu summa on väga väike või ebaoluline.