EV müügiks | Ettevõtte väärtuse tulude arvutamiseks samm-sammult

Mis on EV ja müügi suhe?

EV ja müügi suhe on hindamismõõdik, mida kasutatakse ettevõtte koguväärtuse mõistmiseks võrreldes selle müügiga ja mis arvutatakse ettevõtte väärtuse (praegune turuväärtus + võlg + vähemusintress + eelisaktsiad - raha) jagamisel ettevõtte aastakäibega.

Vaadake ülaltoodud prognoosidega Box IPO Financial mudelit. Me märkime, et BOX teenib kahjumit mitte ainult tegevus-, vaid ka puhaskasumi tasemel. Kuidas hindate selliseid ettevõtteid, mis kasvavad kiiresti, kuid on vaba rahavoo negatiivsed?

Sellistel juhtudel ei saa me rakendada hindamiskordseid nagu PE suhe (negatiivse tulu tõttu), EV EBITDA-le (kui EBITDA on negatiivne) või DCF-i lähenemist (kui FCFF on negatiivne). Hindamisvahend, mis meile appi tuleb, on müük EV-le.

Selles artiklis süveneme sügavamalt -

Mida me mõtleme ettevõtte väärtuse ja tulu suhte all?

EV / müük on huvitav suhe. See võtab arvesse ettevõtte väärtust ja siis võrreldakse ettevõtte väärtust ettevõtte müügiga. Miks peaksime nüüd selle suhte arvutama? Selle suhtarvu abil saame aimu, kui palju see investoritele maksab võrreldes ühiku müügiga.

Investori vaatepunktist on kõige olulisemad kaks tõlgendust -

- Kui see suhe on suurem, leitakse, et ettevõte on kulukam ja investoritele pole hea panus investeerida, sest nad ei saa sellest investeeringust otsest kasu.

- Kui see suhe on madalam, peetakse seda investorite jaoks suurepäraseks investeerimisvõimaluseks; sest kui EV / müük on madalam, siis tajutakse seda alahinnatud ja kui investorid investeeriksid, saaksid nad sellest head kasu.

Nii et kui olete investor ja mõtlete ettevõttesse investeerida, kuid ei tea, kas see on hea panus või mitte, arvutage ettevõtte väärtuse ja müügi suhe ning te teaksite! Kui see on kõrgem, hoiduge investeeringutest; ja kui see on madalam, siis jätkake ja investeerige ettevõttesse (arvestades muid suhtarvusid, sest investorina ei peaks te otsust tegema ainult ühe suhtarvu alusel).

Ettevõtte väärtus müügivormelile

Alustame ettevõtte väärtusest (EV). Ettevõtte väärtuse väljaselgitamiseks peame teadma kolme konkreetset asja - turukapitalisatsiooni, veel tasumata võlga ning sularaha ja panga saldot.

Siin on ettevõtte väärtuse (EV) valem -

EV = turukapitalisatsioon + tasumata võlg - sularaha ja panga saldod

Nüüd peame välja selgitama, kuidas neid kõiki tuleks arvestada.

Turukapitalisatsioon on väärtus, mille saame, kui korrutame ettevõtte käibel olevad aktsiad iga aktsia turuhinnaga. Kuidas peaksime seda arvutama? Siin on, kuidas -

Oletame, et ettevõttel A on aktsiaid 10 000 ja iga aktsia turuhind on praegu 10 USA dollarit aktsia kohta. Seega oleks turukapitalisatsioon = (ettevõtte aktsiate A * käibel olevad aktsiad * iga aktsia turuhind sel hetkel) = (10 000 * 10 USA dollarit) = 100 000 USA dollarit.

Tasumata võlg on pikaajalised kohustused, mida ettevõte peab pikas perspektiivis tagasi maksma.

Ja sularaha ja panga saldod on ettevõtte likviidsed varad, mis tuleb maha arvata turukapitalisatsiooni ja võlgnevuste kogusummast. (Vaadake ka üksikasjalikku artiklit sularaha ja raha ekvivalentide kohta)

Oleme aru saanud kõigist ettevõtte väärtuse (EV) komponentidest, mida nüüd saame arvutada. Räägime nüüd müügist.

Mida peaksime selles suhtes müükiks?

Kui me võtaksime müügi, on see müügitulu, mitte brutomüük. Brutomüük on arv, mis sisaldab müügisoodustust ja / või müügitulu. Me võtaksime müügitulu ja see tähendab, et õige näitaja saamiseks peame kogumüügist välja jätma müügisoodustused ja müügitulud (kui neid on).

EV tulude näidete jaoks

Vaatame mõningaid näiteid, et mõista, kuidas ettevõtte müügiväärtust arvutada. Kõigepealt vaatame lihtsat näidet ja seejärel illustreerime suhet kahe keeruka näitega.

Näide 1

Meil on järgmine teave -

| Üksikasjad | USA dollarites |

| Aktsia turuhind | 15 / aktsia |

| Tasumata aktsiad | 100 000 aktsiat |

| Pikaajalised kohustused | 2000 000 |

| Sularaha ja panga saldod | 40 000 |

| Müük | 1 000 000 |

Arvutage ettevõtte väärtus ja EV / müügi suhe.

See on lihtne näide ja me lihtsalt järgime seda, nagu oleme varem selgitanud.

Esiteks arvutame turukapitalisatsiooni, korrutades käibel olevad aktsiad aktsia turuhinnaga.

| Üksikasjad | USA dollarites |

| Aktsia turuhind (A) | 15 / aktsia |

| Tasumata aktsiad (B) | 100 000 aktsiat |

| Turukapitalisatsioon (A * B) | 1 500 000 |

Nüüd, kui meil on turukapitalisatsioon, saame arvutada ettevõtte väärtuse (EV).

| Üksikasjad | USA dollarites |

| Turukapitalisatsioon | 1 500 000 |

| (+) Pikaajalised kohustused | 2 000 000 |

| (-) sularaha ja panga saldod | (40 000) |

| Ettevõtte väärtus (EV) | 3 460 000 |

Me teame, et ettevõtte väärtus ja müük on juba mainitud. Nii et nüüd saame kindlaks teha mitu

| Üksikasjad | USA dollarites |

| Ettevõtte väärtus (EV) | 3 460 000 |

| Müük | 1 000 000 |

| EV / müük | 3.46 |

Sõltuvalt valdkonnast peavad investorid mõistma, kas 3,46 on suurem või madalam suhtarv, ja seejärel saab investor otsustada, kas investeerida ettevõttesse või mitte.

Näide 2

Vaatame järgmist teavet -

| Üksikasjad | USA dollarites |

| Aktsia turuhind | 12 / aktsia |

| Aktsia bilansiline väärtus | 10 / aktsia |

| Aktsiate bilansiline väärtus | 2 500 000 |

| Pikaajaline võlg | 3 000 000 |

| Sularaha ja panga saldod | 500 000 |

| Brutomüük | 1 500 000 |

| Müügitulu | 400 000 |

Arvutage ettevõtte väärtus (EV) ja suhe EV / müük.

Selles näites on arvutus natuke keeruline, kuna kõigepealt peame välja selgitama aktsiate arvu ja seejärel saame arvutada turukapitalisatsiooni.

Niisiis, uurime kõigepealt käibel olevad aktsiad.

| Üksikasjad | USA dollarites |

| Aktsiate bilansiline väärtus (A) | 2 500 000 |

| Aktsia bilansiline väärtus (B) | 10 / aktsia |

| Tasumata aktsiad (A / B) | 250 000 aktsiat |

Me teame aktsia turuhinda ja nüüd on meil ka täpne arv käibel olevaid aktsiaid. Siis saame kohe arvutada turukapitalisatsiooni -

| Üksikasjad | USA dollarites |

| Tasumata aktsiad (C) | 250 000 aktsiat |

| Aktsia turuhind (D) | 12 / aktsia |

| Turukapitalisatsioon (C * D) | 3 000 000 |

Nüüd on meil turukapitalisatsioon. Seega oleks ettevõtte väärtust lihtsam arvutada. Arvutame nüüd ettevõtte väärtuse -

| Üksikasjad | USA dollarites |

| Turukapitalisatsioon | 3 000 000 |

| (+) Pikaajalised kohustused | 3 000 000 |

| (-) sularaha ja panga saldod | (500 000) |

| Ettevõtte väärtus (EV) | 5 500 000 |

Nüüd arvutame müügitulu. Kuna me ei saa arvestada brutomüüki suhtarvu, peame brutomüügist maha arvestama müügitulu ja kõigepealt välja selgitama müügitulu.

| Üksikasjad | USA dollarites |

| Brutomüük | 1 500 000 |

| (-) müügitulu | (400 000) |

| Müügitulu | 1 100 000 |

Nüüd on meil ka ettevõtte väärtus ja müügitulu. Nii saame selle suhte välja selgitada.

| Üksikasjad | USA dollarites |

| Ettevõtte väärtus (EV) | 5 500 000 |

| Müük | 1 100 000 |

| EV / müük | 5,00x |

Ettevõtte väärtus müügile on 5x, mis on suurem või väiksem sõltuvalt tööstusharust, kus ettevõte tegutseb. Nii et kui valdkonna EV / müük on tavaliselt suurem, saavad investorid ettevõttesse investeerida. Ja kui see pole nii, peavad investorid enne ettevõttesse investeerimist kaks korda mõtlema. Kuid investorina on esmatähtis, et konkreetse järelduse saamiseks kontrolliksite kõiki teisi suhtarvusid.

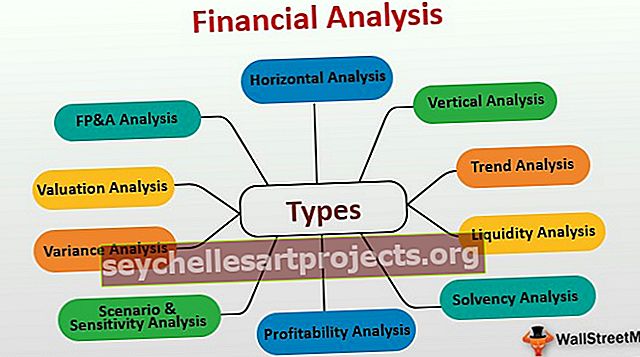

Millal kasutada EV / müüki?

- EV-d tuludele on raamatupidamise seisukohast väga raske mängida. Ehkki see on toores meede, annab see meile suurepärase ülevaate selle kohta, kui palju me ettevõtte ühiku müügi eest maksame.

- Sellest võib olla palju abi, kui ettevõtete arvestuspõhimõtetes on olulisi erinevusi . PE-suhe võib seevastu raamatupidamispõhimõtete muutumisega dramaatiliselt varieeruda.

- Seda saab kasutada negatiivsete vabade rahavoogudega ettevõtete või kahjumlike ettevõtete jaoks. Enamikku Interneti-e-kaubanduse idufirmadest (töötab kahjumlikult), nagu Flipkart, Uber, Godaddy jne, saab EV / müügi abil hinnata.

- EV / müük võib olla kasulik restruktureerimispotentsiaali tuvastamiseks. Andrew Griffin märkis restruktureerimise arutelus, et Alcatel-Lucent teatas iga aastaga kahjumist ja selle väärtuseks määrati 0,1x Ev / Sales. Tema sõnul oli rusikareegel, et küps ettevõte peaks kauplema EV / marginaali järgi oma EBIT marginaali protsendiga, jagatuna 10-ga. Nii et kui EBIT-marginaali eeldati olevat 10%, peaks ta kauplema 1x-ga ; kui eeldati, et see on 5%, siis 0,5xEV / müük. Andrew eeldas, et ettevõte saavutab vähemalt 3% kasumimarginaali ja seetõttu näis see olevat alahinnatud.

Kumb on parem - EV müügiks vs hind müügiks?

Esiteks on hinna ja müügi suhe tehniliselt vale. Aktsia hind on hind, mille eest saab aktsia osta, st see kuulub aktsionärile või aktsionärile. Kui aga arvestada nimetajat - Müük, on see võlgade-eelne kirje. See tähendab, et me pole intresse ära maksnud ja seega kuulub see nii võlaomanikule kui ka omakapitalile. See tähendab, et lugeja kuulub aktsiakapitali omanikule ja nimetaja kuulub nii võla kui ka omakapitali omanikele. See muudab õunte ja apelsinide võrdluse ning on seetõttu vale.

Kuid leiate siiski palju analüütikuid, kes seda suhet kasutavad. Hinna ja müügi suhtarvus võib analüütik kasutada turukapitalisatsiooni, et mõista, kui palju ettevõtte ostmine maksab. P / S-s võlga siiski ei arvestata. Kui ettevõtte kapitalistruktuuris on tohutul hulgal võlgu, on hinna ja müügi suhtest tehtud järeldused valed. Sellepärast on EV / müük parem suhe kui P / S suhe.

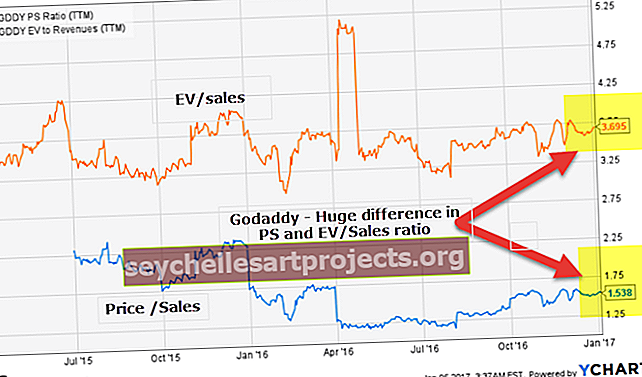

Võtame näite Godaddyst.

Kui jälgite Godaddy EV müügi ja hinna müügi suundumust, märkite, et mõlemas suhtes on märkimisväärne erinevus. Miks?

allikas: ycharts

Sellele küsimusele vastamiseks peame mõistma järgmist mõistet.

Ettevõtte väärtus = turukapital + võlg - sularaha.

Mis sa arvad, kas ettevõtte väärtus erineb turukapitalisatsioonist väga palju? See võib juhtuda, kui (Võlg - Sularaha) on märkimisväärne arv.

allikas: Godaddy SEC Filings

Godaddy bilanss näitab suurte võlgade olemasolu (1 039,8 miljonit dollarit). Selle võla ja omakapitali suhe on suurem kui 2,0x. Godaddy sularaha ja sularaha ekvivalent on aga 352 miljonit dollarit. (Võlg - Sularaha) panus on Godaddy puhul üsna märkimisväärne ja seetõttu on mõlemad suhtarvud erinevad.

Olgem nüüd selle vastandina Amazonile. Amazoni hinna ja müügi suhe ning EV ja müügi suhe peaaegu jäljendavad üksteist.

allikas: ycharts

Amazoni võla ja omakapitali suhe on madal (vähem kui 0,75x) ja neil on tohutult sularaha. Seetõttu ei aita (Võlg - Sularaha) Amazoni ettevõtte väärtust sisuliselt kaasa. Seetõttu märgime, et Amazoni hind müügile ja EV müük on sarnased.

allikas: Amazon SEC Filings

EV müügi kasutamine kasti IPO hindamiseks

# 1 - võrreldav võrdlusmeetod EV / müügi abil

Pange tähele, et tegin seda kasti IPO hindamist pikka aega tagasi ja ma pole pärast seda numbreid värskendanud. EV / müügi seisukohast lähtudes on see näide siiski kehtiv.

Kiire võrreldava kompaktse analüüsi tegemiseks SaaS-i ettevõtete jaoks võtsin SaaS-i ettevõtete andmed BVP Cloud Indexist.

Märgime, et Box ei ole kasumlik ja negatiivne ka EBITDA tasemel. Ainus võimalus sellist ettevõtet negatiivsete vabade rahavoogudega väärtustada on EV / müügi kasutamine.

Teeme ülaltoodud tabelist järgmised tähelepanekud.

- Pilveettevõtted kauplevad keskmiselt 9,5x EV / Sales Multiple.

- Märgime, et sellised ettevõtted nagu Xero on väljamüük, mis kaupleb 44x EV / Sales multiple-ga (2014. aasta eeldatav kasvumäär on 94%).

- Pilvettevõtted kauplevad 32x kordse EV / EBITDA väärtusega.

Kasti hindamine

- Box Inci hindamise vahemik on 11,02 dollarit (pessimistlik juhtum) kuni 24,74 dollarit (optimistlik juhtum)

- Box Inc kõige eeldatavam hindamine suhtelise hindamise abil on 16,77 dollarit (eeldatav)

# 2 - võrreldav omandamise analüüs, kasutades EV / müüki

Siin kasutame Box IPO väärtuse leidmiseks võrreldavat omandamismeetodit. selleks paneme kirja kõik sarnase domeeniga tehtud tehingud ja nende ettevõtte väärtuse ja müügi suhe.

Allpool on toodud mõned lähimineviku suured ühinemis- ja omandamistehingud.

Tuginedes ülaltoodud võrreldavale omandamisanalüüsile, võime kasti hindamise kohta teha järgmised järeldused -

- Keskmine mitmekordne väärtus 7,4x tähendab hinnangut lähemale 1,8 miljardile dollarile (see tähendab aktsia hinda 18,4 dollarit aktsia kohta)

- Suurim 9,7x kordne tähendab hinnangut 2,4 miljardit dollarit (see tähendab, et aktsia hind on 24,7 dollarit aktsia kohta)

- Madalaim kordne 4,1x tähendab 1,1 miljardi dollari väärtust (see tähendab aktsia hinda 9,3 dollarit aktsia kohta)

ülalnimetatuna on Boxi jaoks kasutatud müügiprognoos 248,38 miljonit dollarit.

Ettevõtte väärtuse piirangud müügile

EV / müük on hea mõõdik, et teada saada, kas investeerida ettevõttesse või mitte. See põhineb aga paljudel muutujatel, mis võivad muutuda mõne päevaga. Ja pole soovitatav, et investorid sõltuksid investeeringu valimisel ühest suhtarvust. Investorid peaksid enne oma raha investeerimist uurima konkreetse teabe saamiseks erinevaid suhtarvusid.

Lõppkokkuvõttes

Kui teate, kuidas EV-d arvutada, ei tohiks te kunagi panustada ainult turukapitalisatsiooni, kuna võrrandis tuleks arvesse võtta ka võlga.

Ettevõtte väärtuse ja müügi suhe

Kasulikud postitused

- EBIT marginaal

- Suhte analüüs

- P / CF

- PEG mitu <