Sildfinantseerimine (tähendus, näited) Kuidas see töötab?

Mis on silla finantseerimine?

Sildfinantseerimine on määratletud kui rahastamismeetod, mis aitab lühiajaliste laenude hankimisel täita otseseid ärivajadusi kuni pikaajalise rahastamise tagamiseni. Sildlaenud või finantseerimine hangitakse ettevõtte käibekapitalivajaduste rahuldamiseks või lühiajaliste ärinõuete kindlustamiseks. Neil on suured finantskulud või intressimäärad.

Need rahastamismeetodid ületavad ajavahemikku, kui ettevõte seisab silmitsi sularahakriisiga ja ettevõte saab pikaajalise rahastamise võimalustest kapitali.

Sildade finantseerimise / laenu tüübid

# 1 - võlgade finantseerimise sild

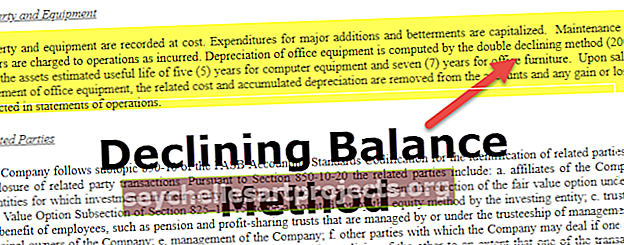

Sildfinantseerimist saab korraldada kõrge intressiga võlgade kujul. Need võlad on põhimõtteliselt lühiajalised. Sellised laenud suurendavad finantskriisi ja ettevõtte hädasid.

# 2 - IPOde sildfinantseerimine

Sildfinantseerimist saab kasutada enne esmase avaliku pakkumise algatamist. Selliseid laene võib kasutada esialgse avaliku pakkumise algatamisest tulenevate ujuvkulude katmiseks. Ujumiskulud on ettevõtja kulud, mis tulenevad IPOde algatamise tagamise teenuse osutamisest.

# 3 - suletud silla finantseerimine

Selline sildfinantseerimise korraldus tagab, et laenu teenindamise tähtaeg on laenuandja ja laenusaaja vahel fikseeritud. Seda tüüpi lepingud tagavad laenude õigeaegse teenindamise. Seda tüüpi kokkulepped on seotud seadusliku lepinguga.

# 4 - avatud silla rahastamine

Selles sildfinantseerimise variandis ei ole laenude teenindamise ajavahemik kindlaks määratud. See kokkulepe ei taga laenude õigeaegset teenindamist.

# 5 - esimese ja teise tasu sildade rahastamine

Seda tüüpi laenukokkulepete puhul nõuab laenuandja esimest või teist tasu, mis vastab tagatisele, mille alusel ettevõte sildlaene hangib. Kui laenuandja nõuab esimest tasu, on kliendi maksejõuetuse korral laenuandjal esimene õigus tagatise poole. Kui laenuandja nõuab teist tasu, siis on laenuandjal teine õigus tagatise poole ettevõtte maksejõuetuse korral.

Näited sildfinantseerimise kohta

- Äri on praegu tõsises sularahakriisis, kuid on pakkunud uut ärivõimalust. Neil on 600 000 dollari suurune puudujääk, mis on vajalik uue äriprojekti algatamiseks. Sildfinantseerimise eesmärgil pöördusid nad lähima riskikapitalisti poole.

- Ärivõimalusi ja sellest tulenevat kasumlikkust hindav riskikapital kiidab heaks rahastamise ühendamise. Ta nõustub finantseerima, kuid kulude intressimäär on 15%, kui laenu makstakse alates ühest laenu väljamaksmise aastast.

- Oletame, et ettevõte kavatseb esmase avaliku pakkumise osaleda. Esmase avaliku pakkumise algatamiseks on siiski aega umbes kolm kuud. Ettevõtte tegevuse jätkamiseks on vaja lisaks 1 000 000 dollarit sularaha.

- Seetõttu on ettevõte pöördunud kindlustusandja poole, kes töötab praegu ettevõtte esmase avaliku pakkumise kallal. Allakirjutaja nõustub silla finantseerimisega tingimusel, et ettevõte annab oma aktsiad kindlustusandjatele emissioonihinnast madalama hinnaga, kuid võrdne antud silla summaga.

Sildfinantseerimise arvnäide

Oletame, et isikul on vana elamukinnisvara, millest ta soovib vara võõrandada, hüpoteegi alla ja sulgemiskulud ulatuvad umbes 20 000 dollarini. Vana vara väärtus on 1 200 000 dollarit ja selle ootel olev saldo on 300 000 dollarit.

Üksikisik plaanib osta uue elamukinnisvara summas 2 200 000 dollarit, kust saab finantseerida kuni 1 000 000 dollarit. Inimesel on veel vara puudujääke kinnisvara ostmiseks, mida saab finantseerida sildfinantseerimise kokkuleppe kaudu.

Järgmine oleks kuvatud puudujäägi summa: -

Seetõttu nõuab ettevõte uue kinnisvara soetamiseks viivitamatult 320 000 dollari suurust sildlaenu .

Eelised

- Neid laene töödeldakse väga kiiresti ja koheselt.

- Need võivad aidata halva krediidiprofiiliga inimeste krediidiprofiili parandamisel, kui (majandus) üksus jõuab kogu laenuperioodi jooksul õigeaegsete laenumakseteni.

- See aitab kiiret finantseerimist oksjonite ja otseste ärivajaduste rahuldamiseks.

- Sildlaenudega seotud tingimused sõltuvad laenuandjate paindlikkusest.

- See aitab laenuvõtjal oma maksetsükleid hallata.

Puudused

- Ülemlaenude intressimäär on kõrge ja seetõttu peetakse neid väga kalliks.

- Kuna laenud on väga kallid, kujutavad need laenuvõtjate lõpust alates suurt makseriski.

- Laenuandjad võtavad hilinenud maksete eest kõrgeid tasusid.

- Iga maksmata laenu korral liitub jääk finantseerimise määraga.

- Laenusaaja ei pruugi sellistest laenudest loobuda, kuna tal võib ebaõnnestuda traditsiooniliste laenuandjate laenu saamine.

Piirangud

- Halva krediidiprofiiliga laenuvõtja ei pruugi saada juurdepääsu sillalaenudele.

- Laenuandja võib enne üleminekulaenude andmist küsida tagatisi, et kindlustada oma laenud halva krediidiprofiiliga laenuvõtjatelt.

- Laenuandja võib lisaks nõuda kõrgeid tasusid väljamaksete ja sulgemiste eest.

Olulised punktid

- Need on lühiajalised laenud, mille tähtaeg on 3 nädalat kuni 12 kuud.

- Laenud makstakse tagasi pärast seda, kui rahastamine on korraldatud olemasoleva korra alusel.

- Kuna laenude maksumus on selliste laenude jaoks kõrge, refinantseeritakse neid laene tavapärasest laenuandjast.

- Neid laene ei reguleeri ükski peamine reguleeriv asutus.

- Sellised laenud on oma olemuselt mittestandardsed, st laenuandja ja laenuvõtja vahel ei ole konkreetset lepingut.

Järeldus

Sildfinantseerimine on meetod finantseerimise korraldamiseks lühiajaliste ärinõuete ületamiseks. Neid kasutatakse tavaliselt ettevõtte käibekapitalivajaduste rahastamiseks või materiaalse vara soetamiseks. Sildfinantseerimist kasutatakse ka IPOde ja heade tehingute rahastamiseks. See tagab, et laenuvõtja ei jäta kasutamata häid, tulusaid ja terviklikke äritehinguid.