Sisemise väärtuse valem (näide) | Kuidas arvutada sisemine väärtus?

Mis on sisemise väärtuse valem?

Sisemise väärtuse valem esindab põhimõtteliselt ettevõtte kogu tulevase vaba omakapitali (FCFE) nüüdisväärtust kogu ettevõtte olemasolu vältel. See peegeldab aktsia aluseks oleva ettevõtte tegelikku väärtust, st rahasummat, mida on võimalik saada, kui kogu ettevõte ja kogu selle vara täna maha müüakse.

Sisemine väärtus Valem

Ettevõtte ja aktsiate sisemise väärtuse valem on esitatud järgmiselt:

# 1 - ettevõtte sisemine väärtusvalem

Matemaatiliselt võib ettevõtte sisemise väärtuse valemit esitada järgmiselt:

- kus FCFE i = vaba rahavoog omakapitali üheksandal aastal

- FCFE i = puhaskasum i + amortisatsioon ja amortisatsioon i - käibekapitali kasv i - kapitalikulude kasv i - võlgade tagasimaksmise olemasoleva võla i + Fresh Võlg tõstatatud i

- r = Diskontomäär

- n = viimane prognoositud aasta

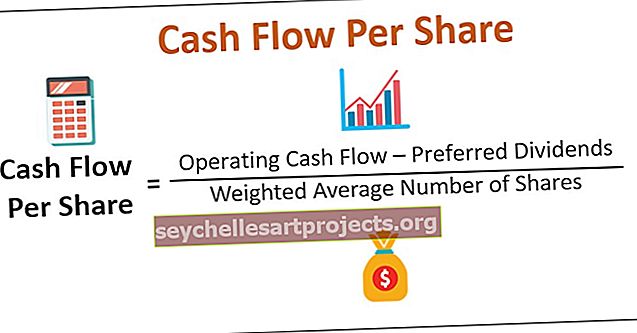

# 2 - aktsia sisemise väärtuse valem

Aktsia sisemise väärtuse valemi arvutamiseks jagatakse ettevõtte väärtus ettevõtte turul olevate aktsiate arvuga. Sel viisil tuletatud aktsia väärtust võrreldakse seejärel aktsia turuhinnaga, et kontrollida, kas aktsia kaupleb sisemise väärtuse kohal / parempoolsel / madalamal.

Sisemise väärtuse valemi aktsia = sisemise väärtuse äri / käibel olevate aktsiate arv

Sisemise väärtuse valemi selgitus

Aktsia sisemise väärtuse valemi arvutamiseks võite kasutada järgmisi samme:

1. samm: esiteks määrake olemasoleva finantsplaani põhjal tulevane FCFE kõigile kavandatud aastatele. Prognoositud FCFE-sid saab arvutada, võttes uusima FCFE ja korrutades selle eeldatava kasvumääraga.

2. samm: nüüd määratakse diskontomäär kindlaks sarnase riskiprofiiliga investeeringu praeguse turutasuvuse põhjal. Diskontomäära tähistatakse r-ga.

3. samm: arvutage nüüd kogu FCF-i PV, diskonteerides need diskontomäära abil.

4. samm: lisage nüüd kogu 3. etapis arvutatud FCF PV.

5. samm: Järgmisena arvutatakse lõppväärtus, korrutades viimase prognoositud aasta FCFE teguriga vahemikus 10 kuni 20 (nõutav tootlus). Lõppväärtus tähistab ettevõtte väärtust pärast kavandatud perioodi kuni ettevõtte sulgemiseni.

Lõppväärtus = FCFE n * tegur

6. samm: kogu ettevõtte väärtuse saamiseks lisage 4. etapi väärtus ja 5. etapi diskonteeritud väärtus koos kõigi raha ja raha ekvivalentidega (kui need on saadaval).

7. samm: Lõpuks saab sisemise väärtuse aktsia kohta tuletada, jagades 6. etapi väärtuse ettevõtte käibel olevate aktsiate arvuga.

Sisemise väärtuse valemi näide (koos Exceli malliga)

Selle sisemise väärtuse valemi Exceli malli saate alla laadida siit - sisemise väärtuse valemi Exceli mall

Võtame näite ettevõttest XYZ Limited, mis kaupleb praegu aktsiaturul hinnaga 40 dollarit aktsia kohta ja 60 miljoni aktsiaga. Analüütik kavatseb olemasoleva turuinfo põhjal ennustada aktsia sisemise väärtuse. Investorite poolt turul eeldatav valitsev nõutav tootlus on 5%. Teisalt peaks ettevõtte vaba rahavoog kasvama 8%.

19. CY kohta on saadaval järgmised prognoosid, mille põhjal prognoosid tuleb koostada:

Niisiis arvutame ülaltoodud andmete põhjal kõigepealt CY19 FCFE.

FCFE CY19 (miljonites) = Puhaskasum + kulum ja amortisatsioon - Käibekapitali suurenemine - Kapitalikulude suurenemine - Olemasoleva võla tagasimaksmine + Uus kogunenud võlg

- FCFE CY19 (miljonites) = 200,00 USD + 15,00 USD - 20,00 USD - 150,00 USD - 50,00 USD + 100,00 USD

- = 95,00 dollarit

Nüüd arvutades selle CY19 FCFE ja FCFE kasvukiiruse, arvutame prognoositud FCFE CY20 kuni CY23 jaoks.

Prognoositav CY20 FCFE

- Prognoositav FCFE CY20 = $ 95,00 Mn * (1 + 8%) = $ 102,60 Mn

Prognoositav CY21 FCFE

- Prognoositav FCFE CY21 = $ 95,00 Mn * (1 + 8%) 2 = $ 110,81 Mn

Prognoositav CY22 FCFE

- Prognoositav FCFE CY22 = $ 95,00 Mn * (1 + 8%) 3 = $ 119,67 Mn

Prognoositav CY23 FCFE

- Prognoositav FCFE CY23 = $ 95,00 Mn * (1 + 8%) 4 = $ 129,25 Mn

Nüüd arvutame lõppväärtuse.

- Lõppväärtus = FCFE CY23 * (1 / nõutav tootlus)

- = 129,25 miljonit dollarit * (1/5%)

- = 2 584,93 miljonit dollarit

Seetõttu arvutatakse ettevõtte sisemine väärtus järgmiselt -

Ettevõtte tegeliku väärtuse arvutamine

- Ettevõtte väärtus = 2504,34 miljonit dollarit

Pärast seda arvutame aktsia sisemise väärtuse, mis on järgmine -

Aktsia sisemise väärtuse arvutamine

- Sisemise väärtuse valem = Ettevõtte väärtus / käibel olevate aktsiate arv

- = 2504,34 miljonit dollarit / 60 miljonit eurot

- = 41,74 dollarit

Seetõttu kaubeldakse aktsiaga alla selle õiglase väärtuse ja sellisena on soovitatav aktsia osta praegu, kuna õiglase väärtuse saavutamiseks see tõenäoliselt tulevikus suureneb.

Sisemise väärtuse valemi asjakohasus ja kasutamine

Väärtusinvestorid loovad jõukust, ostes põhimõtteliselt tugevaid aktsiaid nende õiglasest väärtusest madalama hinnaga. Sisemise väärtuse valemi idee seisneb selles, et lühikese aja jooksul pakub turg tavaliselt irratsionaalseid hindu, kuid pikemas perspektiivis toimub turukorrektsioon nii, et aktsia hind keskmiselt naaseb õiglasse väärtusesse.