Saagikõvera kalle, teooria, graafikud, analüüs (täielik juhend) | WSM

Saagikõver

Kõnealused kõverad on mitmesuguste tegurite mõjul majandusele avaldatava mõju kõige olulisemad mõõdikud ja ühtlasi majanduse oluline ajend. Võib-olla sellepärast, et isiklikult olen natuke võlakirjadesse sattunud, poleks paljud siiski teise osaga nõus. Kuid pole kahtlust, et tulukõverad näitavad majanduse ja mõnikord ka maailmamajanduse olukorda mitmel viisil.

- Intressimäärade tähtajaline struktuur

Võlakirjade tootluse ja intressimäära riskid

Enne sellesse sukeldumist eeldan, et peate teadma, mis on side. Kui te seda ei tee, on võlakiri paber / dokument, mis tähistab võlakirja emitendi võetud laenu. Kuna laen on võetud, maksab emitent võlakirja põhiosa intressimäära, mida nimetatakse kupongimääraks ja tootlust, mille võlakirjaomanik (laenuandja) võlakirja kehtivusaja jooksul teeniks, nimetatakse lõpptähtajani (YTM) või võlakirja tootlus. Võite googeldada lisateavet selliste võlakirjade põhitõdede kohta nagu par-võlakirjad, allahindlusvõlakirjad jms ja naasta selle artikli juurde.

Teine tähelepanuväärne punkt on see, et võlakirjade hinnad ja nende tootlused liiguvad enamasti vastupidises suunas. See on aluspõhimõte, mis reguleerib võlakirjaturge, eeldades, et kõik muud asjad on võrdsed. Kujutage ette, et teil on võlakiri, mis maksab teile 10% -se kupongi ja annab või tagastab 10% üle tähtaja (nominaal võlakiri). Kui turu intressimäärad tõusevad, tõuseb ka võlakirjade tootlus, kuna osalejad nõuaksid suuremat tootlust. Sarnaste emitentide emiteeritud võlakirjad hakkaksid tootma 12%. Seega tagastab teie käes olev võlakiri vähem kui samaväärsed uued emissioonid, mis vähendavad nõudlust teie käes olevate võlakirjade järele, saades 10% ja mõned võivad isegi need võlakirjad maha müüa ja panna raha 12% tootlusega võlakirjadesse. See vähendab teie võlakirja hinda, mis tekkis tootluste kasvu tõttu. See hinnalangus viib teie võlakirja tootluse 12% -ni, viies selle turuga kooskõlla.Kasutades sarnast loogikat, proovige mõista, miks võlakirja hind tõuseb, kui tootlus langeb. Seda hinnalangust ja intressimäärade muutustest tingitud hinnatõusu (sõltuvalt esialgsest positsioonist, olenemata sellest, kas olete võlakirja lühikese ajaga ostnud või müünud) nimetatakse hinnariskiks või intressimäärariskiks.

Saagikõver

Tulukõver on konkreetse emitendi võlakirjade tootluse graafik vertikaalteljel (Y-telg) horisontaalteljel (X-telg) erinevate tenorite / tähtaegade suhtes. Kuid üldiselt, kui kuulete turu ekspertide hinnangut tulukõverale, viidatakse valitsuse võlakirjade tootluskõverale. Ettevõtte võlakirjade tulukõverate võtmist mainitakse eraldi. Valitsus emiteerib võlakirju peamiselt eelarvepuudujäägi rahastamiseks. Allpool on toodud graafik Itaalia ja Hispaania valitsuse võlakirjade tootluskõverast ehk riigi tulukõverast mainitud kuupäeval. Internetis pole tootluskõverate otsimine ka nii keeruline.

Allikas: Bloomberg.com

Valitsus emiteerib erinevate tenorite võlakirju. Mõni võib olla tõesti lühiajaline ja mõni tõesti pikaajaline. Lühima tähtajaga võlakirju nimetatakse tavaliselt võlakirjadeks (kus T tähistab riigikassa), mille tähtaeg on alla aasta. T-võlakirjad on tavaliselt need, mille tähtaeg on 1 aasta kuni 10 aastat (2 aastat, 5 aastat, 10 aastat on mõned levinumad T-veksli väljalasked). T-võlakirjad on tavaliselt kõige pikema tähtajaga võlakirjad, kuid sõltuvad sellest, kuidas neid üldiselt rahvusesse liigitatakse. Üldiselt loetakse T-võlakirjadeks võlakirju, mille lõpptähtaeg on üle 10 aasta (15 aastat, 20 aastat, 30 aastat, 50 aastat on tavalised võlakirjaemissioonid). Mõnikord peetakse 10-aastast võlakirja ka T-võlakirjaks.

Mis on järeldus? Neid termineid kasutatakse turul üsna lõdvalt ja neile ei viidata eriti palju. See on subjektiivne ja ei oma tegelikult suurt tähtsust, kui me selle täiesti ära keerame - isegi eksikombel ei saa helistada T-arvele, et see on T-võlakiri. See oleks omamoodi katastroof! Kuid inimesed võivad öelda, et viie aasta või kumb aasta võlakiri annab x%.

Konkreetsuse õigeks saamiseks öeldakse tavaliselt, et „10-aastased USA tehingud (USA riigikassa) / 10-aastased võrdlusalused annavad 1,50% või 10-aastased BTP-d (Itaalia võlakirjad) 1,14% või 5-aastased UK Gilts on näiteks 0,20% ”.

allikas: raha.net

Arvestades seda põhiteadmist, mis on tulukõver, võime ka tulukõverat teisiti nimetada - tootluse erinevus kõrgeima ja madalaima tenoriga võlakirja vahel. Eks? Siin on selle subjektiivne osa - kõrgeima tenoriga võlakiri sõltub likviidsusest, turuosaliste ühtsusest, arvestatavast tenorist ja muudest teguritest. Näiteks

varem võiks USA tulukõverat nimetada 30- ja 2-aastase tootluse erinevuseks. Nüüd nimetatakse ühte 10-aastase ja 2-aastase tootluse erinevuseks. Nii on see arenenud. Ilmselt näeks graafik sellisel juhul teistsugune välja, kuna see on vahe näiteks 2-aastase ja 10-aastase tootluse vahel.

Saagikõvera kalle

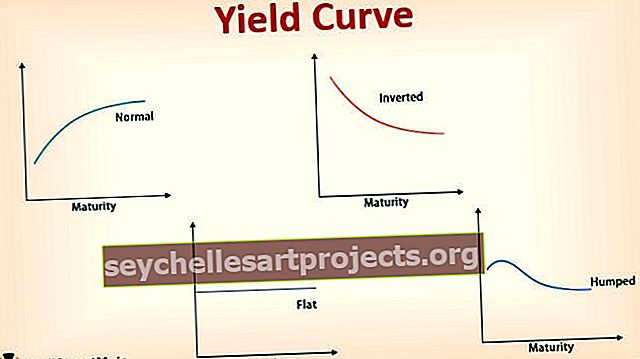

Varasem graafik ja peaaegu kõik muud tulukõvera graafikud näevad välja 'ülespoole kaldu'.

Ülemise nõlva tootlikkuse kõver

Põhjus on lihtne - pikem tenor, seda riskantsem see on. Kui võtate 2-aastase pangalaenu, peaksite maksma madalamat intressi kui viieaastane, mis oleks väiksem kui 10-aastane laen. Sama kehtib võlakirjade kohta, kuna need on peamiselt laenu tähtajaline preemia. See on ka majanduse usaldusväärsuse näitaja. Tõusukõver ülespoole näitab, et majandus võib toimida normaalselt. Mida järsem on kõver, jääb mulje, et majandus on normaalne ja mitte niipea kui majanduslanguses nagu stsenaarium. Miks näitab kõver majanduse positsiooni? Valitsus juhib riiki ja majandust koos vastava keskpangaga, mis on samuti valitsuse osa.

allikas: riigikassa.gov

Intressimäärad, millega nad laenavad, on üldiselt riskideta ja teistelt majanduses osalejatelt, nagu institutsioonid ja üksikisikud, võetakse intressimäärad üle intressimäärade, mis tulenevad laenuvõtjale omasest riskist tagasi maksmata jätta jne, st valitsuse laenuvõtte hajutatud osa hinnad on lisatud.

Tasane / ümberpööratud saagikõver

Kui kõver on lame või tagurpidi, võib see viidata sellele, et majandus võib olla suletud või on majanduslanguses. Kujutage ette, kui pikad ja lühikesed intressimäärad on peaaegu samad või et pikad intressimäärad on madalamad kui lühikesed intressimäärad. Eelistaks ilmselgelt pikaajalist laenu, kuna need lukustuvad madalama intressimääraga kauemaks, mis näitab, et üldine riski võrrand pikkade ja lühikeste intressimäärade vahel on ülimalt karm. Mida kauem on investorid valmis pikaajalist laenu võtma, seda väiksem on tõenäosus, et need intressimäärad tõusevad, ja vähendab nõudlust lühiajaliselt kõrgema intressimääraga laenude järele. Madalamate intressimäärade langetamine on tõenäoline, et majandus liigub pikka aega aeglaselt ja võib vajalike meetmete võtmata langeda majanduslangusesse. Nende sügavust käsitletakse intressimäärade termistruktuuri teoorias.

allikas: riigikassa.gov

Saagikõvera intressimäärade tähtajaline struktuur

Intressimäärade terministruktuur räägib tootluse kõvera struktuuri selgitamiseks ootuste hüpoteesist, likviidsuseelistuste teooriast ja turu segmenteerimise teooriast üldiselt.

Ootuste teooria

- Seda nimetatakse ka puhaste ootuste teooriaks. See teooria ütleb, et pikad intressimäärad on vahend tulevaste lühikeste intressimäärade prognoosimisel.

- Kui 1-aastane intressimäär on täna 1% ja 2-aastane määr on 2%, siis on ühe aasta intress ühe aasta pärast (1-aastane 1-aastane forward-intressimäär) umbes 3% [1,02 ^ 2 / 1,01 ^ 1 Lihtne keskmine läheks hästi ligikaudseks => (1% + x%) / 2 = 2% ja lahendaks x korral.

- Niisiis, kui investeeriksite kaheaastasesse võlakirja, saaksite sama tootluse kui kahes üheaastases võlakirjas (üheaastane võlakiri täna ja ühe aasta pärast ühe aasta võlakirjaga).

Selle teooria piirang on see, et tulevased lühikesed intressimäärad võivad erineda arvutatust ja muud tegurid, näiteks oodatav inflatsioon, mõjutavad ka pikki intresse. Üldiselt mõjutavad lühiajalisi intressimäärasid kõige enam keskpanga poliitika intressimäärade muutused ja pikaajalisi intressimäärasid kõige enam oodatav inflatsioon. Teiseks eeldatakse, et investorid on ükskõiksed erineva tähtajaga võlakirjadesse investeerimise suhtes, kuna tundub, et risk on sama. Tõusu tõusukõver tähendab, et lühiajalised intressimäärad jätkavad tõusu, lame kõver tähendab, et intressimäärad võivad kas püsida tasased või tõusta ja allapoole suunatud kallakukõver tähendab, et intressimäärad jätkavad langemist.

Likviidsuseelistamise teooria

- See teooria ütleb sisuliselt, et investorid on kaldunud investeerima lühiajalistesse võlakirjadesse. Miks? Nagu varem mainitud, on pikaajalised võlakirjad riskantsemad kui lühiajalised võlakirjade sidumise aja tõttu.

- Kuna võlakirjade hinnad ja intressimäärad liiguvad pöördvõrdeliselt, siis pikaajalise võlakirja suurema riski tõttu on intressimäärade muutustest tingitud hinnamuutus raskem kui lühiajalise võlakirja hinnamuutus.

- Seega ootaks investor pikaajalise võlakirja ostmiseks lühiajalisest võlakirjast palju kõrgemat hüvitist, välja arvatud emitendi krediidirisk.

- Investor ei pruugi võlakirja omada enne tähtaega ja tal on hinnarisk, kui tootlus tõuseb sinna, kus ta peaks võlakirja enne tähtaega odavamalt müüma. Järgmine võlakirja pikaajaline hoidmine ei pruugi olla teostatav, kuna võlakiri ei pruugi olla likviidne - võlakirja müümine ei pruugi olla lihtne, kui tootlus langeb võlakirjaomaniku kasuks!

- Seega on selle teooriaga seotud hinnariski kompenseerimine, mis ilmneb ka likviidsusriski tõttu. Seega nõuab investor lühiajaliste võlakirjade suhtes tootluspreemiat, et ta mainiks riski, et teda tuleks stimuleerida pikaajaliste võlakirjade hoidmiseks.

Tõusu tõusukõver tähendab, et lühiajalised intressimäärad võivad kas tõusta, jääda tasaseks või langeda. Miks? See sõltub likviidsusest. Kui likviidsus on kitsas, tõuseksid intressimäärad ja kui need on lõdvad, langeksid intressimäärad või püsiksid tasased. Kuid tootluse preemia, mida pikaajalised võlakirjad käskivad, peaks kõvera varsti tõusuks tõusma. Lame kõver ja ümberpööratud kõver tähendaksid lühikeste intressimäärade langemist.

Turu segmenteerimise teooria

- See teooria põhineb võlakirjade erinevate lõpptähtaja segmentide nõudluse ja pakkumise dünaamikal - lühiajalises, keskmise tähtajaga ja pikas perspektiivis.

- Konkreetsete tähtajaga segmentide võlakirjade pakkumine ja nõudlus on nende tootlus.

- Suurem pakkumine / madalam nõudlus tähendab suuremat tootlust ja madalam pakkumine / suurem nõudlus tähendab madalamat tootlust.

- Samuti on oluline märkida, et võlakirjade nõudlus ja pakkumine põhinevad ka tootlusel, st erinevad tootlused võivad tähendada võlakirjade nõudluse ja pakkumise muutmist.

Eelistatud elupaikade teooria

- See on turusegmenteerimise teooria osa, mis ütleb, et investorid võivad oma eelistatud spetsiifilised lõpptähtaegade segmendid välja viia, kui riski-tulu võrrand sobib nende eesmärgiga ja aitab vastutada nende kohustusi.

- Teisisõnu, kui võlakirjade tootluse erinevused väljaspool nende eelistatud / üldise lõpptähtajaga segmente tulevad neile kasuks, siis investorid paneksid oma raha nendesse võlakirjadesse.

- Turusegmenteerimise teoorias võib kõver olla mis tahes kujuga, kuna see sõltub lõpuks sellest, kuhu investorid soovivad oma raha tööle panna.

- Isegi kui paljud investorid tegelevad regulaarselt 10-aastaste võlakirjadega, kogunevad nad sellesse, kui nad leiavad, et 5-aastased võlakirjad on odavad.

Vahetused ja keerdumised

See on vaid lühike sissejuhatus tulukõvera liikumiste ja kujundite kohta. Kujud juba teate - ülespoole kaldus (järsk), allapoole kaldus (tagurpidi) ja tasane. Need on osa tulukõvera liikumistest. Nii et vaatame käike:

- Kui kõigi tenorite tootlused liiguvad sama summa võrra, nimetatakse kõvera nihet paralleelseks nihkeks. Nt. 1a, 2a, 5a, 10a, 15a, 20a ja 30a saagid liiguvad kõik ± 0,5%.

- Kui kõik tenorite tootlused ei liigu sama summa võrra, nimetatakse kõvera nihet 'mitteparalleelseks nihkeks'.

Mitteparalleelsed nihked

Keerutab

Järsk kõver (laialt levinud pikkade ja lühikeste intressimäärade vahel) või lame kõver (õhuke erinevus pikkade ja lühikeste intressimäärade vahel).

Liblikas

Kui keerdkäigud ja paralleelsed nihked räägivad üldiselt sirgetest käikudest, siis liblikas on kumerus. Liblikas on küürutatud kuju kõver. Lühikesed ja pikad intressimäärad on madalamad kui keskmised.

- Positiivne liblikas: kui liblikas vähendab oma kumerust ja muutub lamedamaks. Küür muutub vähem küüruliseks. Lühike, keskmine ja pikk määr kalduvad sama määra poole, kus lühike ja pikk määr tõusevad rohkem või langevad vähem ja / või keskmine määr langeb rohkem või tõuseb vähem, põhjustades positiivse liblika.

- Negatiivne liblikas: kui liblikas suurendab kumerust ja muutub veelgi küürulisemaks. Lühike ja pikk määr langevad rohkem või tõusevad vähem ja / või keskmine määr tõuseb rohkem või langeb vähem, põhjustades negatiivse liblika.

Järeldus

Ilmselgetel põhjustel ei ole ma pannud pilte erinevatest liblikavahetustest, järskudest kurvidest või lamedatest kurvidest jne, sest peaksite selle pildistama ja hakkama mõtlema, milliseid tõenäolisi tehinguid võiksite teha, kui eeldaksite, et neid kõiki tulevikus juhtub .

Varakult mainitud tulukõverad on üldiselt valitsuse võlakirjade tootluse kõverad. Kuid on ka ettevõtte emitendi tulukõverad, krediidireitingupõhised tulukõverad, LIBOR-kõverad, OIS-kõver, vahetustehingute kõverad (mis on teatud tüüpi tulukõverad) ja mitmed muud tüüpi kõverad, mida pole puudutatud. Teine tootluskõverate variant on punktikõverad, par-kõverad, ettepoole kõverad jne. Loodan, et saite tulukõvera põhitõdesid. Kui teil on, peaksite osaliselt saama aru, millest tootjate kõverate osas räägivad eksperdid.