Võlakirjade vajumise fond bilansis (määratlus, raamatupidamine, näide)

Mis on võlakirjade vajumise fond?

Võlakirjade uppumisfond on lihtsalt fond, mille ettevõte on eraldanud võlakirja või tulevase võlakohustuse tasumiseks ja mis asutati selleks, et võimaldada ettevõttel teha fondidesse sissemakse võlakirja lõpptähtajani jäänud aastate jooksul kuupäev.

Selgitus

Põhimõtteliselt on tegemist tingdeponeerimiskontoga, mida ettevõte peab ainuüksi enda emiteeritud võlakirja väljaandmiseks ja ettevõte paigutab sularaha kindlaksmääratud perioodidel samaks ning seda kontot haldab ja haldab sõltumatu usaldusisik.

Kuna nii paljud vähem kui soovitava krediidireitinguga ettevõtted koguvad raha võlakirjade emiteerimise kaudu, luues sellise võlakirjade vajumise fondi.

- See nõuab, et emitent (st raha koguv ettevõte) eraldaks perioodiliselt raha ainuüksi konkreetsete võlakirjade lunastamiseks või tagasiostmiseks, mille jaoks fond on loodud.

- Emitent on kohustatud tegema sissemakse / sissemakse võlakirjade vajumisfondi, mida haldab sõltumatu usaldusisik, kes vastutab fondi haldamise, eelnevalt kindlaksmääratud konkreetsete investeerimiskriteeriumitega fondide investeerimise eest ja vastutab ka selle eest, et see fond tagataks. kasutatakse ainult sellel eesmärgil, milleks see on moodustatud.

- See toimib tagatisena ja on mõttekas emitentide puhul, keda peetakse suhteliselt riskantsemateks ning sellisena vajavad investorid, kes soovivad märkida selliste emitentide võlakirjaemissiooni, makseviivituse riski vältimiseks täiendavat stiimulit ja ka turvapatja.

- Samuti toimib see investori jaoks tagatisena, et ebatõenäolisel juhul ei suuda emitent tagasimakset teha või tagasimaksmata jätmist, võib investor sinna saada osa oma vahenditest (kui mitte kõiki) võlakirjade vajumise fondist, mida haldab näide

Näide

Mõistame sama näite abil:

ABC ettevõte müüb võlakirjaemissiooni 100 dollari nimiväärtusega ja viie aasta lõpuni. Võlakiri kannab 5-protsendilist kupongi ja selle saab tähtaja jooksul tagasi osta viie aasta lõpus nominaalväärtuses. Sellest tulenevalt maksab ABC Company kupongimakse 5 dollarit aastas ja peab tähtaja saabumisel tagasi maksma kogu 100 dollarit.

Vältimaks rahavoogude probleeme, mis võivad tekkida kogu põhisumma tagasimaksmise tõttu viie aasta möödumisel võlakirjast, nõutakse lepingus, et ABC Company looks võlakirja uppumisfondi ja pandiks fondile konkreetsed varad ainult võlakirjade kogu aeg tasumiseks. Lisaks peab ABC ettevõte igal aastal maksma Võlakirjade vajumisfondi kindla summa, nii et ettevõttel peaks olema väiksem lõplik sularaha väljavoolu nõue viie aasta lõpus, kui võlakirjad tuleb lunastada tähtaja tõttu.

Miks võlakirjade vajumise fond?

Võlakirju emiteeritakse tavaliselt pikemaks ajaperioodiks ja need kujutavad endast suuremat intressiriski ning riski, mis tuleneb põhisumma tagasimaksmise tähtaegselt tasumata jätmisest ettevõtte finantsseisundi pinge tõttu. See toimib nii emitendi kui padjana, kuna selle tulemuseks on oluliselt madalam summa, mis on vajalik põhiosa tagasimakse tähtajaliseks täitmiseks, ja investor, kes tegutseb turvapadjana.

Siiski on asjakohane märkida, et mitte kõik võlakirjaemissiooni kaudu rahalisi vahendeid koguvad ettevõtted ei pea võlakirjade vajumise fondi looma; Investorite kogukond peab aga vajuvate fondidega võlakirju suhteliselt vähem riskantseks.

Seda vajuvat fondi juhivad võlakirja tingimused ja see aitab emitendil võlakirjade tagasiostmisel erineval viisil, näiteks:

- Võlakirjade perioodiline tagasiost avatud turult

- Perioodiline võlakirjade tagasiostmine konkreetse ostuhinna või turuhinnast madalama hinnaga

- Võlakirjade tagasiost tähtajal

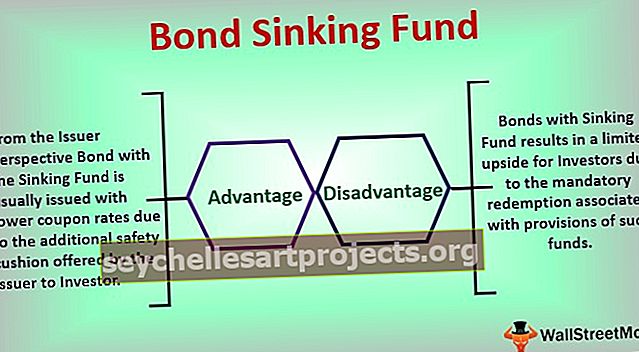

Eelised

- See vähendab investori kohustuste täitmatajätmise riski, kuna jätab emiteerimisettevõtte jaoks vähem põhisummat maksetähtajal, vähendades seeläbi investori makseviivituse võimalust.

- Emitendi vaatenurgast emiteeritakse Sinking Fundiga võlakirju madalama kupongimääraga, mis on tingitud emitendi poolt Investorile pakutavast täiendavast turvapadjast.

- Emitendi vaatenurgast võib see põhjustada kapitalikasumi broneerimise, kui võlakirju ostetakse turutingimuste tõttu vabalt turult alla raamatu väärtuse.

Puudused

- Uppuva fondiga võlakirjad toovad investoritele kaasa piiratud tõusu tänu selliste fondide eraldistega seotud kohustuslikule lunastamisele.

- Emitendi vaatenurgast toovad võlakirjade vajumise fondi nõude alternatiivkulud ettevõtte võimetuse koguda pikaajaliste kasumlike pikaajaliste rasedusprojektide jaoks vajalikku pikaajalist võlga.

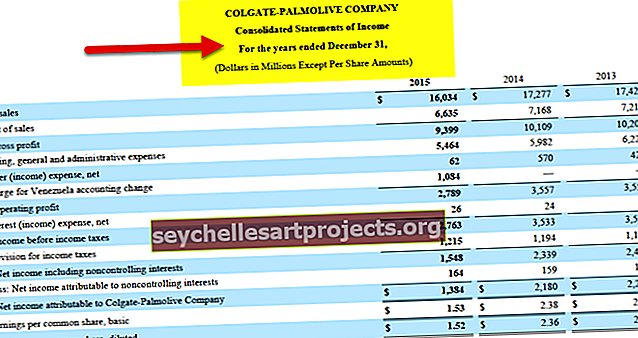

Võlakirjade vajumise fondi raamatupidamine

See on pikaajaline vara, mis luuakse üksnes võlakirjade tagasivõtmise eesmärgil. See on kajastatud bilansi varade jaotises investeeringute klassifikatsiooni pikaajalise varade jaotise all. Seda ei klassifitseerita käibevara alla, kuna see toob kaasa investorite eksiarvamuse võlakirja vajuva fondi kasutamise osas ning viis parema käibevara ja sellest tuleneva jooksva suhtarvuna, mis ei pruugi nii olla.

Järeldus

Võlakirjade vajumise fondi eraldisi reguleerivad võlakirja tingimused ja need on sellise võlakirjaemissiooni investorite turvalisuse allikaks. Selle tulemuseks on ka emitendi pakutava ohutuse tõttu madalam intressimäärade pakkumine. Lisaks nõuab see vajuv fond fondi varade eelnevat pantimist või ühtseid aastaseid makseid või sissemakseid fondi, mida haldab sõltumatu usaldusisik. Seega on see investori seisukohalt kompromiss turvalisuse ja kasumlikkuse vahel ning atraktiivsem riskikartlikele investoritele. Vastupidi, emitendi poolt võlakirjade vajumisfondis eraldatud raha ei ole saadaval ettevõtte kasvuks ega dividendide maksmiseks, mis mõjutab otseselt emitendi aktsiaomanikke ebasoodsalt.