Vaenulik ülevõtmine (tähendus, näited) Kuidas see strateegia töötab?

Mis on vaenulik ülevõtmine?

Vaenulik ülevõtmine on sihtettevõtte omalaadne omandamine teise ettevõtte poolt, mida nimetatakse omandavaks ettevõtteks, kusjuures isegi kui sihtettevõtte juhtkond ei poolda omandamist, kuid pakkuja kasutab ettevõtte omandamiseks muid kanaleid nagu ettevõtte omandamine pakkumispakkumise kaudu, tehes otse üldsusele pakkumise osta sihtettevõtte aktsiad eelnevalt kindlaksmääratud hinnaga, mis on suurem kui valitsevad turuhinnad.

Ülaltoodult märgime, et Prantsuse pesupesemisettevõte Elis tegi vaenuliku ülevõtmispakkumise, mille kohaselt oli ettevõtte väärtus üle 2 miljardi euro.

Näited kõigi aegade parimast vaenulikust ülevõtmisest

| AOL ja Time Warner | 2000 | 164 miljardit dollarit | Kui AOL teatas, et võtab üle palju suurema ja edukama Time Warneri, mainiti seda perioodi ühe suurima tehinguna. |

| Sanofi-Aventis ja Genzyme Corp | 2010 | 24,5 miljardit dollarit | Sanofi pidas 2010. aastal karmi lahingu biotehnoloogiaettevõtte Genzyme omandamiseks. See pidi pakkuma oluliselt suuremat lisatasu, kui nad algselt soovisid, ja võttis üle kontrolli umbes 90% oma sihtettevõtte üle. |

| Nasdaq OMX / IntercontinentalExchange ja NYSE Euronext | 2011 | umbes 13,4 miljardit dollarit | 2011. aastal soovisid NASDAQ ja Intercontinental Exchange soovimatu ja pakkumisega omandada NYSE. Kuid Nasdaq pidi lõpuks USA justiitsministeeriumi monopolidevastase osakonna käskkirja tõttu pakkumise tagasi võtma |

| Icahni ettevõtted ja Clorox | 2011 | Umbes 12,6 miljardit dollarit | Aastaid tagasi esitas Carl Icahn vaenuliku ülevõtmispakkumise Cloroxi vastu. Ta pakkus üle võtta hinnaga 7,65 dollarit aktsia kohta, mis oli umbes 12% preemia. Clorox lükkas pakkumise tagasi ja kasutas mürgitablettide strateegiat, et tulevikus end erinevate selliste pakkumiste eest kaitsta. |

Vaenuliku ülevõtmise strateegiad

Vaenulikule ülevõtmisele suunatud ettevõte saab sellele läheneda kahel peamisel viisil: pakkumispakkumine ja volikirjavõitlus .

# 1 - pakkumispakkumine

Pakkumispakkumine, kui ettevõte või investorite grupp pakub osta sihtettevõtte enamusaktsiaid turuhinna kõrgema hinnaga ja see pakkumine tehakse direktorite nõukogule, kes võib selle tagasi lükata. Sellistel asjaoludel saab pakkuja pakkumise esitada otse aktsionäridele. Aktsionärid võivad omakorda otsustada pakkumise vastu võtta, kui nad leiavad selles väärtust. Alles siis, kui aktsionäride enamus otsustab pakkumise vastu võtta, toimub aktsiate müük.

# 2 - Puhverserveri lahing

Proxy Battle on seevastu organisatsiooni üle üsna ebasõbralik kontrollivõitlus.

Ülaltoodud otsustuspuu diagramm näitab kogu protsessi, mis toimub vaenuliku ülevõtmispakkumise taga. Sihtpakkumist nimetatakse vaenulikuks, kui pakkuja valib tahtlikult soovitud pakkumisest sihtettevõtet mitte teavitada. Loomulikult peab sellise stsenaariumi korral praegune juhtkond ka volikonkurssi märkamatuks. Isegi 5% -list sihtettevõtte aktsiate ostmist või seda, mida nimetatakse “Toehold positioniks”, võib olukorrast sõltuvalt pidada kas vaenulikuks või sõbralikuks. Tegelikult määrab vaenuliku ülevõtmise suhtumise just Toeholdi ostu eesmärk. Seda võiks ikkagi nimetada sõbralikuks, kui ostu taga on tehingukulude vähendamine või enampakkumisel strateegilise positsiooni saavutamine. Kuid,kui varjatud käepide, mis on ostetud kavatsusega saada juhtkonna üle autoriteet, loetakse kindlasti vaenulikuks. Vaenuliku ülevõtmise tee näib olevat täis keerdkäike. Pakkumine, mis algas sõbralikuna, võib algul muutuda ka vaenulikuks.

Vaenulikud ülevõtmiskaitsestrateegiad

Kuna see vaenulik ülevõtmispakkumine on ebasoovitav, rakendab sihtettevõte mitmesuguseid vaenulikke ülevõtmiskaitse strateegiaid (nii reaktiivseid kui ka ennetavaid tegureid), näiteks

# 1 - makaronikaitse

Päris huulte pilgutav nimi pole ju. Tehnilisemal küljel tähendab makaronikaitse suurt hulka võlakirju emiteerivat ettevõtet olukorraga, et ettevõtte ülevõtmise korral tuleb need kõrge hinnaga lunastada. Kui ettevõtte võlakirjad lunastatakse liiga kõrge hinnaga, tundub tehing majanduslikult ebameeldiv. See kaitsestrateegia töötab kahesuunaliselt. Pärast tehingu ebameeldivaks muutmist piirab see ka potentsiaalse ostja volitusi. Keedetud makaronide laienemist on kasutatud allegooriana, et kujutada, et võlakirjade tagasivõtmine kõrgema hinnaga suurendab vaenuliku ülevõtmise kulusid. See on potentsiaalse ostja jaoks tegelikult kõva pähkel, kui võlakirjade lunastushind tõuseb.

Oletame, et ettevõte A üritab sunniviisiliselt omandada ettevõtet B. Sihtettevõtte juhtkond ei soovi tehinguga edasi minna, sest see ei pruugi neile kuigi ahvatlev tunduda või nad ei ole piisavalt kindlad, et A suudab ettevõtte edukaks juhtimiseks. Suur hirm ettevõtete ümberkorralduste ja koondamiste ees on samuti suur. Sellisel juhul võib ettevõte B otsustada makaronistrateegia kasuks. Nad võivad emiteerida 100 miljoni dollari suuruseid võlakirju, mis on lunastatavad 200% nimiväärtusest. Seega tuleb igale inimesele, kes on investeerinud 2000 dollarit, maksta 4000 dollarit, mis suurendab soetamise üldmaksumust ja hoiab ostja lõpuks pakkumist jätkamast.

# 2 - mürgitablett

Mürgitablett on „sihtettevõtte“ jaoks populaarne kaitsemehhanism, kus see kasutab aktsionäri õiguste emissiooni taktikaks, et muuta vaenulik omandusleping reiderite jaoks kalliks või vähem atraktiivseks. See strateegia toimib ka vahendina võimalike vaenulike katsete kiiruse vähendamiseks tulevikus. Mürgitablette võtab direktorite nõukogu vastu aktsionäride nõusolekuta. Selle juurde kuulub ka säte, et juhatus saab vajadusel muuta või lunastada kaasnevaid õigusi. See sunnib kaudselt otseseid läbirääkimisi omandaja ja juhatuse vahel, et luua alus paremaks läbirääkimisjõuks.

Institutsionaalne investor Carl Icahn tabas Netflixi 2012. aastal, kui omandas ettevõttes 10% osaluse. Viimane vastas, andes aktsionäride õige plaani välja kui „Mürgitablett“, mis ärritas Carl Icahni lõpmata. Aasta hiljem vähendas ta oma osalust 4,5% -ni ja Netflix lõpetas oma õiguse emissiooniplaani 2013. aasta detsembris

allikas: money.cnn.com

# 3 - kõrbenud Maa poliitika

Kõrbenud maakera poliitika on sõjaväe kõnepruugist laenatud termin. Enamasti käivad sõjaväes kindralid sõduritel käsutuses hävitada kõik ja kõik, mis võib vastase armeele potentsiaalselt kasulik olla. Selle kaitsetaktika kohaselt müüvad ettevõtted oma kõige olulisema vara maha või panevad ühendavad ettevõtted pikaajalisi lepingulisi kohustusi võtma.

# 4 - kuldne langevari

Tehniliselt on Golden Parachute määratletud kui leping ettevõtte ja selle juhtkonna vahel, mis tähendab, et juhtidele pakutakse märkimisväärseid eeliseid juhul, kui viimane lõpetatakse ümberkorraldustegevuse tõttu. Need hüvitised hõlmavad tavaliselt rahalisi boonuseid, aktsiaoptsioone, pensionipaketti, meditsiinilisi hüvitisi ja muidugi ilusat lahkumishüvitist. Seda kasutatakse ka ülevõtmisvastase mehhanismi või mürgitableti vahendina võimaliku ühinemise heidutamiseks. Ettevõtte crème-de-la-crème'ile lubatud hüvitiste või hüvitiste kogus võib viia paljud omandajad muutma oma vaenulikku ülevõtmisotsust.

Sellest ajast peale, kui Verizon nõustus Yahoo ostma, on tööstus olnud ülisuures kuldses langevarjus, et Marissa Mayer (tegevjuht Yahoo) lendaks juhul, kui viimane otsustab tema lõpetada.

allikas: Yahoo ajakava 14A

# 5 - kroonijuveel

See on üsna sarnane strateegia põletatud Maa poliitikaga. Sel juhul on sihtettevõtte vara müük vaenuliku pakkumise ajal suunatud peamiselt selle kõige väärtuslikumale (Crown Jewel). Seda tehakse eeldusel, et selliste varade müümine muudab ettevõtte potentsiaalsete omandajate jaoks vähem atraktiivseks. See võib lõpuks sundida ostuettevõtet pakkumine tagasi võtma.

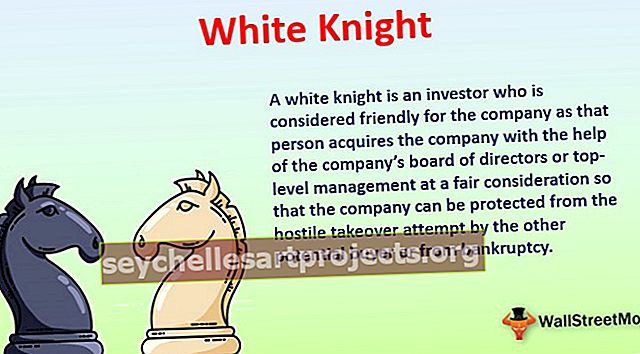

Kuid seda strateegiat saab rakendada ka teisel viisil. Sihtettevõte otsustab müüa oma kõige hinnatumad varad sõbralikule ettevõttele, tuntud ka kui Valge Rüütel, ja hiljem, kui ühendav ettevõte loobub vaenuliku ülevõtmise otsusest, ostab sihtettevõte Valge Rüütlilt oma vara eelnevalt kindlaksmääratud viisil tagasi. hind.

# 6 - homaari lõks

Teine populaarne kaitsemehhanism on homaarilõks. Selles annab sihtettevõte mandaadi, kus üksikisikutel, kellel on rohkem kui 10% konverteeritavaid väärtpabereid (sealhulgas vahetusvõlakirju, konverteeritavaid eelisaktsiaid ja garantiid), ei lubata neid väärtpabereid üle kanda hääleõiguslikele aktsiatele. Siin on isikud, kellel on üle 10% osalus, sümboolselt suured kalad või homaarid.

Vaenuliku ülevõtmise mõju aktsionäridele

Tavaliselt on nähtud sihtfirma aktsiate tõusu. Kui investorite rühm või ühendavad ettevõtted arvavad, et juhtkond ei maksimeeri aktsionäride väärtust, pöörduvad nad otse aktsionäride poole, et nad ostaksid oma aktsiaid turuväärtusega kõrgema hinnaga. Samal ajal võtavad nad ette teatud taktikad, et juhtkond kukutada ja luua avalikkuse, meedia ja aktsionäride seas arusaam, et uus juhtimine on tunni vajadus.

Nagu näeme, hüppas Berendseni aktsia 2 miljardi euro suuruse vaenuliku ülevõtmispakkumise järel Elise poolt.

allikas: Yahoo Finance

Selle tulemusena on turul täiendav nõudlus aktsiate järele. Järgneb kibe võitlus ettevõtte kontrolli pärast. Vaenulikud ülevõtmised pole muud kui lahing olemasoleva juhtkonna vastu. Mingit väärtust saab realiseerida ainult siis, kui aktsionäridel on otsustusvõime juhtkonna nägemuse hindamiseks vaenuliku ülevõtmise pakutava peibutuskasumi kõrvutamisel.

Aktsiate hinnatõus kulgeb aktsiate tagasiostmise protsessis üsna keeruliselt. Isegi kui lõpuks tehakse vaenulikke ülevõtmisi, hõlmab see juhtkonda teatud aktsionäridele sõbralike pakkumiste tegemiseks. Tavaliselt tehakse need pakkumised nii, et aktsionärid lükkavad vaenuliku ülevõtmispakkumise tagasi.

Enamasti sisaldavad need pakkumised eridividende, aktsiate tagasiostmist ja spin-offi. Kõik need meetmed tõstavad aktsia hinda lähi- ja pikemas perspektiivis. Proovime neist pakkumistest üksikasjalikult aru saada. Eridividendid on ühekordsed väljamaksed aktsionäridele. Need suurendavad aktsionäride meelsust ja muudavad aktsia atraktiivsemaks peamiselt stsenaariumides, kus intressimäärad on madalad. Aktsiate tagasiostmine suurendab nõudlust aktsiate järele ja vähendab nende pakkumist. Spinoffid on strateegilised otsused mitte-põhitegevusüksuste loovutamiseks, et näidata kõrgemat hindamist ning pakkuda aktsionäridele sihipärasemat visiooni ja äritegevust.

Järeldus

Kuigi enamik ettevõtteid võitleb vaenulike ülevõtmiste vastu karmilt, pole päris selge, miks nad seda teevad. Paljud eksperdid ja analüütikud on arvamusel, et kuna omandajad maksavad aktsionäridele aktsia hinnast kõrgemat preemiat, on see sihtettevõttele alati kasulik. Loo teine külg on see, et pakkujad võtavad vahendite korraldamiseks tohutuid võlgu, et maksta preemia summa sihtettevõtte aktsionäridele. See langeb omakorda ühendava ettevõtte aktsia väärtuse.

Mõned analüütikud arvavad siiski, et vaenulikel ülevõtmistel on negatiivne mõju kogu majandusele. Kui üks ettevõte võtab teise sunniviisiliselt üle, võib juhtkond olla piiratud või üldse mitte aru saanud sihtettevõtte ärimudelist, nende töökultuurist või tehnoloogiast. Põhimõtteliselt on see omandamine ilma sünergiateta ja selline ühinemis- ja omandamistegevus ei saa kunagi pikas perspektiivis edukaks osutuda.

Vaenuliku ülevõtmise korral on nii sihtettevõttel kui ka ühendaval ettevõttel kõikidel tasanditel suured kulud. Sihtettevõte elab pidevas vaenuliku ülevõtmise hirmus, mis tekitab nende seas ebakindlust ja takistab selle järkjärgulist toimimist. Selle tulemusel on sihtettevõtetel kaitsestrateegiate elluviimisel palju kulusid.

Kuid vaenulike ülevõtmiste tulemusi, nagu iga teist ühinemist ja omandamist, ei saa üldistada ja seetõttu on raske teha järeldust, kas need on edukad või mitte. Tasuvusanalüüs tuleb teha iga juhtumi puhul eraldi. Mõned vaenulikud ülevõtmised on hukule määratud, teised on aga kaasa toonud tööstuse konsolideerimise ja üsna tugevad ettevõtted.