Kestus - määratlus, 3 parimat tüüpi (Macaulay, muudetud, kehtiv kestus)

Mis on kestus?

Kestus on riskimõõt, mida turuosalised kasutavad võlainstrumendi, nt võlakirja intressitundlikkuse mõõtmiseks. See ütleb, kui tundlik on võlakiri intressimäärade muutuse suhtes. Seda mõõdet saab kasutada erineva tähtajaga võlakirjade tundlikkuse võrdlemiseks. Kestusmõõtude saabumiseks on kolm erinevat viisi, st. Macaulay kestus, muudetud kestus ja tegelik kestus.

3 parimat viisi kestuse arvutamiseks

Kestusmõõdikute arvutamiseks on kolm erinevat tüüpi,

# 1 - Macaulay kestus

Matemaatiline määratlus: „Kupongikandva võlakirja Macaulay kestus on kaalutud keskmine ajaperiood, mille jooksul võlakirjaga seotud rahavood laekuvad.” Lihtsamalt öeldes ütleb see, kui kaua võtab aega võlakirja ostmiseks kulutatud raha realiseerimine perioodiliste kupongimaksete ja põhiosa tagasimakse näol.

kus:

- Ct: rahavoog ajal t

- r: intressimäärad / tootlus lõpptähtajani

- N: Jääkomand aastatel

- t: aeg / periood aastates

- D: Macaulay kestus

# 2 - muudetud kestus

Matemaatiline määratlus: „Muudetud kestus on võlakirja hinna muutus protsentides tootluse muutuse korral.” See mõõdab võlakirja hinnatundlikkust muutuvate intressimäärade suhtes. Intressimäärad valitakse turu tulukõveralt, kohandatuna võlakirja riskantsuse ja sobiva ametiajaga.

Kus:

- YTM: tootlus küpsuseni

- f: Kupongi sagedus

# 3 - tegelik kestus

Kui võlakiri on seotud mõne optsiooniga, st võlakiri on enne lunastamistähtaega tagasiostetav või tagasiostetav. Efektiivne kestus võtab arvesse asjaolu, et intressimäära muutudes võib võlakirja emitent või investor kasutada varjatud optsioone, muutes seeläbi rahavoogusid ja seega ka kestust.

Kus:

- P up : võlakirja hind koos tootlusega Δi võrra

- P alla : võlakirja hind koos tootlusega alla Δi

- P: Võlakirja hind praeguse tootluse juures

- Δi: saagikuse muutus (tavaliselt 100 bps)

Kestuse näide

Mõelgem võlakirjale nimiväärtusega 100, makstes poolaastase kupongi 7% PA, millele lisandub igal aastal emiteeritud 1. jaanuar 19 ja mille ametiaeg on 5 aastat ning kaubeldakse nominaalväärtusega, st hind on 100 ja tootlus 7%.

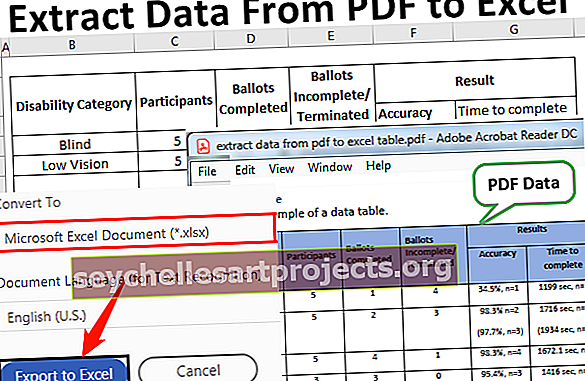

Selle Duration Exceli malli saate alla laadida siit - Duration Exceli mallKolme tüüpi kestuse arvutamine on järgmine -

Täpsema arvutamise jaoks laadige alla ülaltoodud Exceli mall.

Olulised punktid

- Kuna võlakirja hind on pöördvõrdeline tootlusega, on see väga tundlik tootluse muutuste suhtes. Eespool määratletud kestusmõõdikud määravad selle tundlikkuse mõju võlakirja hinnale.

- Pikema tähtajaga võlakirja kestus on seega pikem, see on tundlikum intressimäärade muutuste suhtes

- Väiksema kupongimääraga võlakiri on tundlikum kui suurema kupongiga võlakiri. Ehkki väikese kupongivõlakirja korral on reinvesteerimisrisk suurem.

- Efektiivne kestus on ligikaudne kestuse mõõt ja optsioonivaba võlakirja puhul on modifitseeritud ja efektiivne kestus peaaegu sama.

- Muudetud kestus määrab tundlikkuse, täpsustades võlakirja hinna muutuse protsendi iga 100 baaspunkti intressimäära muutuse korral.

Piirangud

Ehkki fikseeritud tulumääraga väärtpaberite puhul on see väga kasutatav ja üks silmapaistvamaid riskimeetmeid, on intressimäärade liikumise aluseks olevate eelduste tõttu kestus laiemaks kasutamiseks piiratud. See eeldab:

- Turu tootlus on kogu võlakirja kehtivusaja jooksul sama

- Paralleelselt toimub turutootluse muutus, st intressimäärad muutuvad kõigi tähtaegade jaoks sama summa võrra.

Mõlemat piirangut käsitletakse režiimivahetusmudelite abil, mis näevad ette asjaolu, et erineval perioodil võivad olla erinevad tootlused ja volatiilsused, välistades seeläbi esimese eelduse. Jaotades võlakirjade kehtivuse teatud võtmeperioodideks, võetakse aluseks määrade kättesaadavus või enamus teatud perioodide ümber paiknevaid rahavoogusid. See aitab kohandada mitteparalleelseid saagikuse muutusi, hoolitsedes seega teise eelduse eest.

Kestusmõõdikute eelised

Nagu varem arutletud, on pikema tähtajaga võlakiri tundlikum intressimäärade muutuste suhtes. Võlakirjainvestor saab seda arusaama kasutada, et otsustada, kas ta jääb osaluse investeerimiseks või osaluse müümiseks. nt kui intressimäärad peaksid langema eeldatavasti, peaks investor kavandama pikaajaliste võlakirjade pikaajalist püsimist. Ja kui eeldatakse, et intressimäärad tõusevad kõrgemale, tuleks eelistada lühiajalisi võlakirju.

Need otsused muutuvad Macaulay kestuse kasutamisel lihtsamaks, kuna see aitab võrrelda erineva tähtajaga ja kupongimääraga võlakirjade tundlikkust. Muudetud kestus annab konkreetse võlakirja ühe taseme sügavama analüüsi, andes täpse protsendi, mille võrra hinnad võivad muutuda ühiku tootluse muutuse korral.

See mõõdik on koos DV01 PV01-ga üks peamisi riskimeetmeid, seeläbi muutub portfelli kestuse jälgimine veelgi olulisemaks, otsustades, milline portfell sobib paremini iga finantsasutuse investeerimisvajadustega.

Kestusmõõdude puudused

Nagu piirangute all arutleti, võib ühe teguri riskimõõdiku kestus minna ebakindlalt väga volatiilsetel turgudel ja probleemsetes riikides. See eeldab ka lineaarset suhet võlakirja hinna ja intressimäärade vahel. Hinna ja intressimäära suhe on siiski kumer. Seega ei ole tundlikkuse hindamiseks üksi sellest meetmest piisav.

Isegi pärast teatud aluseks olevaid eeldusi saab normaalsetes turutingimustes sobiva riskimõõduna kasutada kestust. Selle täpsemaks muutmiseks võib lisada ka kumeruse näitajaid ja tundlikkuse mõõtmiseks kasutada hinnatundlikkuse valemi täiustatud versiooni.

Kus

- ΔB: võlakirja hinna muutus

- B: võlakirja hind

- D: Võlakirja kestus

- C: sideme kumerus

- Δy: saagikuse muutus (tavaliselt 100 bps)

Ülaltoodud valemi kumerust saab arvutada järgmise valemi abil:

Kus

- C E : sideme kumerus

- P_: võlakirja hind, mille tootlus on langenud Δy võrra

- P + : võlakirja hind, mille tootlus on tõusnud Δy võrra

- P o : võlakirja algne hind

- Δy: saagikuse muutus (tavaliselt 100 bps)