Ettevõtte võlakirjad (määratlus, tüübid, loetelu) Hinna ja tootluse suhte näide

Mis on ettevõtete võlakirjad?

Ettevõtte võlakirjad on fikseeritud tulumääraga väärtpaberid, mille emiteerivad ettevõtted perioodiliselt lubatud fikseeritud maksetega. Need fikseeritud maksed jagunevad jällegi kaheks komponendiks, nimelt kupongiks ja nimiväärtuseks. Kui organisatsioon emiteerib ettevõtte võlakirja, aktsepteerib organisatsioon investoritelt fikseeritud summat emissioonihinnaga, mis võib sõltuvalt turutingimustest olla nominaalsest suurem või väiksem. Kui emissioonihinnaga määratud emissioonisumma on suurem kui siseriiklik, siis väidetavalt kauplevad võlakirjad ülekursiga ja vastupidi nähakse diskontovõlakirju. Ettevõtete võlakirjad on liigitatud erinevatesse liikidesse, võttes aluseks võlakirja riskantsuse ja tingimused.

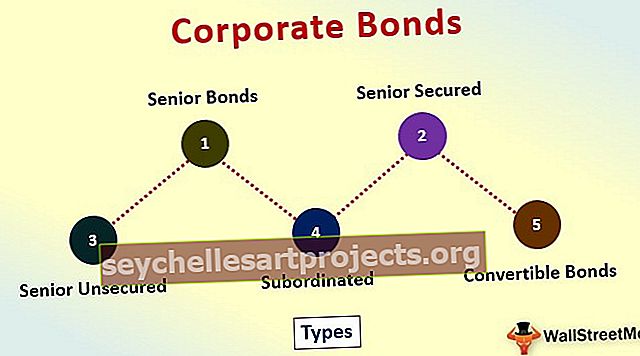

Ettevõtte võlakirjade viie kõige parema liigi loetelu

Allpool on loetelu kõige tavalisematest ettevõtte võlakirjadest

# 1 - seeniorvõlakirjad

Need võlakirjad tagavad investoritele esialgse nõude ettevõtte varade kohta, kui ettevõte peaks tegevuse lõpetama. Teisisõnu saavad kõrgemate võlakirjade omanikud makseid juba enne aktsionäridele maksmist.

# 2 - vanem turvatud

Need tagatud võlakirjad on tagatud emiteeriva organisatsiooni vara või varadega ning investoritel on nõue nimetatud varade või kinnisvara vastu. Seega on nad tagasimaksmisjärjekorras teistest laenuandjatest ees.

# 3 - seenior tagamata

Seda tüüpi ettevõtete võlakirjad ei ole tagatud ühegi garantiiga ja seega riskantsemad kui kõrgema tagatisega võlakirjad, kuid need on vähem riskantsed kui muud tagatiseta võlakirjad, mida investorid hoiavad tagasimaksmisjärjekorras. Nad seisavad tagasimaksmisjärjekorras ees kui tagatiseta võlakirjaomanikud.

# 4 - allutatud

Seda tüüpi allutatud võlakirjaomanikud saavad oma maksed ettevõttelt pärast seda, kui kolmele ülaltoodud võlakirjaomanikule on makstud. Kuid nad saavad endiselt oma maksed enne teisi võlausaldajaid ja aktsionäre.

# 5 - vahetusvõlakirjad

Neid konverteeritavaid võlakirju saab konverteerida kindla arvu ettevõtte aktsiateks kindla hinnaga, nagu on märgitud võlakirjade tähtajalehel. Nendel võlakirjadel on mõneks ajaks fikseeritud maksete ja aktsiateks ümberarvestatud kapitali kallinemise kaks omadust.

Ettevõtte võlakirja hind ja tootlus (YTM)

Võlakirja hinna ja sellele vastava tootluse määravad järgmised tegurid.

- Nõudlus võlakirja järele turul: see on avatud huvi, mis on väljendatud pakkumise vormis ja küsib turul noteeritud hindu.

- Reitingud, mille on võlakirjale määranud reitinguagentuurid, nagu Moodys, Fitch ja S&P.

- Võlakirja vanus: see tähistab tähtajani jäänud aastate arvu. Üldine hinnatendents on see, et selle tähtaeg hakkab lähenema nimiväärtusele (nimiväärtusele).

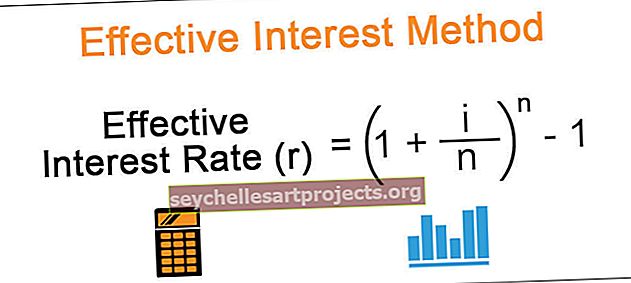

Börsihinnale vastav võlakirja tootlus on määr, mida kasutatakse tulevaste rahavoogude diskonteerimiseks nii, et selle väärtus oleks võrdne võlakirja praeguse hinnaga. See arvutatakse järgmise valemi abil.

Võlakirja hind = kupong1 / (1 + YTM) 1 + kupong2 / (1 + YTM) 2 + …… kupong n / (1 + YTM) n + nominaalväärtus / (1 + YTM) nYTM-i lahendamine ülaltoodud võrrandis annab võlakirja lõpptähtajani. YTM eeldab kõigi rahavoogude diskonteerimiseks kasutatavat ühtset intressimäära, nii et kõigi YTM-is diskonteeritud rahavoogude nüüdisväärtus annab võlakirja jooksva turuhinna.

Näide

Arvutage 20-aastase võlakirja 1000 dollarit väärtuse YTM 6% kupongimääraga, mis kaupleb hinnaga 802,07 dollarit.

Lahendus:

Kupong C = 0,06 * 1000 = 60

802,07 = ∑ t = 1 20 60 / (1 + YTM) t + 1000 / (1 + YTM) 20

YTM-i arvutamine katse-eksituse meetodil või lahendi abil Excelis annab tulemuse

YTM = 8,019%

Ettevõtte võlakirjade hinna ja tootluse suhe

Hind ja tootlus jagavad omavahel pöördvõrdelist suhet nii, et hinna tõustes kipub tootlus langema ja vastupidi.

Ülaltoodud graafiku kalle näitab sideme tundlikkust. Seda kallet nimetatakse sideme efektiivseks kestuseks. Teisisõnu, efektiivne kestus mõõdab võlakirja hinna tundlikkust tootluse muutusele. See on määratletud kui võlakirja hinna keskmine muutus 1% tootluse muutuse korral.

Efektiivse kestuse valem on järgmine:

Tõhus kestus = (V - - V + ) / 2V 0 Δy- V - = võlakirja väärtus, kui tootlust vähendatakse

- V + = võlakirja väärtus koos tootluse suurenemisega.

- V 0 = võlakirja algväärtus

- Δy = saagikuse muutus.

Ettevõtte võlakirjade omadused

Järgnevad ettevõtte võlakirjade omadused.

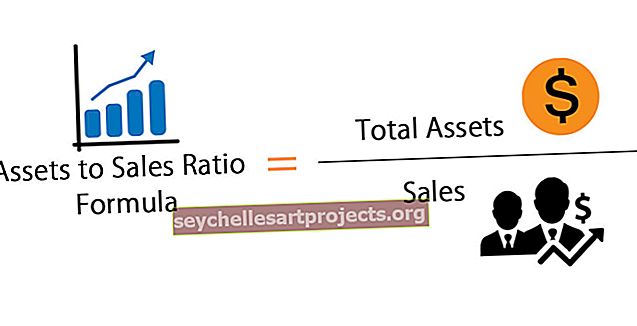

# 1 - ettevõtete võlakirjade levik

Ettevõtete võlakirjad on tavaliselt riskantsemad kui föderaalvalitsuste või kohalike asutuste, näiteks omavalitsuste jne emiteeritud valitsuse võlakirjad. Kuna see on riskantsem, on ratsionaalse investori oodatav tootlus rohkem võrreldav valitsuse võlakirjadega, mis kajastuvad nende kõrgetes YTM-des valitsuse võlakirjadega võlakirjad. Investori nõutavat täiendavat tootlust valitsuse võlakirjadega võrreldes nimetatakse spreadiks.

# 2 - ettevõtte võlakirja sisseehitatud valikud

Mõni ettevõtte võlakiri on varustatud sissenõutava ja paigutatud funktsiooniga, nagu ettevõtte võlakirja emitent on deklareerinud.

Nõutav võlakiri lunastatakse enne võlakirja tähtaega, kui võlakirja hind jõuab kõnehinnani. Ostuhind on kindlaksmääratud hind, mille eest emitent võib võlakirja tagasi kutsuda, makstes investorile tagasi enne tähtaega. Helistatava võlakirja hind on üldiselt madal võrreldava tagasikutsutamatu võlakirja tõttu, kuna investorile on oht, et tagasimaksmisele kuuluva võlakirja saab tagasi maksta enne tähtaega

Tagastatav võlakiri on võlakirja lepingusse lisatud variant, mis pakub investorile kaitset, kui võlakirja hind langeb alla emissioonihinna. Võlakirja ostja on intressimäärade tõustes kindlustatud võlakirja hinna languseni ja on seega võlakirjaomanikule kasulik. Seega on võlakirja hind tavalise sirgvõlakirjaga võrreldes kõrge. Seetõttu lunastatakse võlakiri võlakirja hinnaga, ehkki võlakirja hind langeb müügipäeval enne müügi lõpptähtaega müügihinnast madalamale.

Järeldus

Enamik organisatsioone eelistab raha hankimiseks pikaajalisi laene ettevõtte võlakirjadest, kuna need pakuvad kasulikke omadusi nii investoritele kui ka laenuvõtjatele, samal ajal kui nendega kaubeldakse aktiivselt ka järelturul. Seetõttu moodustavad need ettevõtte kapitali struktuuri tugeva komponendi.