Omakapital vs fikseeritud tulu 7 parimat erinevust (koos infograafikaga)

Omakapitali ja fikseeritud tulu erinevus

Omakapitali sissetulek viitab tulu teenimisele aktsiate ja väärtpaberitega kauplemise teel börsidel, mis toob endaga kaasa kõrge hinna tagasikandumisega seotud riski seoses kõikumisega hindades, samas kui fikseeritud tulu viitab väärtpaberitelt teenitud tulule, mis annab fikseeritud tulu nagu intressid, ning on ka vähem riskantsed.

Suurema osa finantsinvesteeringutest võib liigitada kahte peamisse varaklassi - omakapital ja fikseeritud tulu.

Mis on omakapital?

Aktsiainvesteeringud viitavad aktsiate ja aktsiatega seotud investeerimisfondide ostmisele. Kui investor investeerib aktsiatesse, kuulub neile osa ettevõtte varadest ja tuludest. Nad on veendunud ettevõtte kasvuloos ja usuvad, et nende investeeringud võivad ettevõtte kasvades kasvada. Kuid sellega kaasneb ka oht, et ettevõte võib minna lõunasse ja kõik nende investeeringud kaovad. Näiteks kui ettevõttel oli krediidisündmus ja ta pidi esitama pankrotiavalduse, kaotavad investorid kogu raha.

Aktsiaid saab veel liigitada kahte tüüpi - aktsiad ja eelisaktsiad. Tavakapitalid annavad investoritele õiguse lisaks kasumi nõudele hääletada aktsionäride koosolekutel. Eelisaktsiate omanikud saavad küll dividendinõude (tegelikult on nende nõue enam kui aktsiakapitalil), kuid neil pole hääleõigust.

Mis on fikseeritud tulu?

Fikseeritud tulu on seevastu väärtpaberid, mis annavad fikseeritud garanteeritud tulemuse ja sellest tulenevalt ka nimetuse “FIKSITULU”. Rahavood makstakse välja kindla summa eest regulaarsete ajavahemike järel ja põhiosa tähtajal. Tulud ei pruugi olla nii suured, kuid pakuvad tagatud. Fikseeritud tulu vormis võivad olla võlakirjad - nullkupong või kupong, ettevõtete hoiused ja neid võib emiteerida ettevõte või sõltumatu üksus - valitsus või omavalitsus.

Nende tähtaeg võib ulatuda 3 kuust mitme aastakümneni. Investeerimisjärgu võlakirju peetakse kõige ohutumaks ja see annab madalat tootlust, samas kui rämpsvõlakirjad annavad paremat tootlust, kuid neil on ka madal krediidireiting ja suurem maksejõuetuse võimalus.

Omakapitali vs fikseeritud tulumääraga infograafika

Peamised erinevused

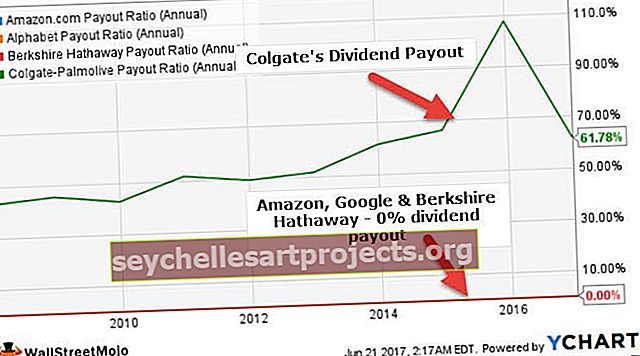

# 1 - omandiõigus

Aktsiaomanikke loetakse ettevõtte omanikeks. Neil on olulistes küsimustes hääleõigus ja neil on oma sõna ettevõtte toimimises. Neil on esimene õigus teenida kasumit ja neile makstakse dividende. Kuid kui juhtkond otsustab kasumi kasutada mõne muu tegevuse jaoks, näiteks ettevõttesse reinvesteerimiseks või ühinemiste või laienemiste jaoks, ei saa neid kahtluse alla seada. Seega saab dividende välja maksta, kuid juhtkonna äranägemisel. Seevastu võlakirjaomanikud ei saa hääleõiguslikke aktsiaid ega õigusi kasumisse. Nad on ettevõtte võlausaldajad ja neile on tagatud ainult fikseeritud tootlus ja põhisumma tähtajal.

# 2 - risk ja tootlus

Ajalooliselt on tõestatud, et omakapitali tootlus on ületanud fikseeritud tulu tootlust. Kuid selle tootluse saamiseks on investorite võetud riskid samuti tohutud. Kes suudaks unustada 2007–2008 toimunud suure majanduslanguse või 2000. aasta alguse dot-com-mulli? Need on olnud ajad, kui aktsiaturud on mõnel harvadel juhtudel kukkunud rohkem kui 25–30%, 40% ulatuses.

Samamoodi on olnud aegu, kus aktsiaturud oleksid ühe aastaga andnud enam kui 35% tootlust. Need kõikuvad tootlused muudavad aktsiatesse investeerimise väga riskantseks ja kõikuvaks. Siin on peamiselt kahte tüüpi riske - süstemaatilised ja mittesüstemaatilised riskid. Süstemaatilised riskid tekivad turu volatiilsuse tõttu erinevatel majandusperioodidel. Süstemaatilised riskid viitavad riskidele, mis on iseloomulikud üksikutele ettevõtetele ja mida saab hajutamise kaudu vältida.

Fikseeritud tulu annab seevastu teie investeeringutele kindluse. Kui olete võlakirja investeerinud, olete kindel tulususes ja põhiosas, mida saate. Majanduskasvu või majanduslanguse perioodidel võivad intressimäärad varieeruda, kuid garanteeritud kupongimakse, mis teil on õigus saada, ei muutu. Fikseeritud tulu stabiilne tootlus muudab need riskikartlike investorite jaoks väga atraktiivseks.

Need fikseeritud, kuid madalad tootlused võivad tähendada, et teie investeeringud ei pruugi inflatsiooniga sammu pidada, mis tähendab lihtsustatult, et te kaotate raha aasta-aastalt. Tüüpiline fikseeritud tulumääraga väärtpaberite risk on maksejõuetuse risk - risk, mille emitent võib rikkuda ja ei pruugi tähtajaliselt perioodilisi rahavooge ja põhiosa tagasi maksta. Kuid see risk on riigiväärtpaberite, näiteks valitsuse riigiväärtpaberite puhul väga madal.

# 3 - pankrot

Krediidisündmuse, näiteks pankroti korral, kui ettevõte või võlakirjade emitent maksejõuetuks jääb, kaotatakse investeeringud mõlemasse. Sellisel juhul likvideeritakse ettevõtte vara, et teenida veidi raha. Selliselt saadud summa nõuavad võlakirjaomanikud kõigepealt ja kui neile on hüvitist makstud, antakse ülejäänud summa aktsionäridele.

Omakapitali vs fikseeritud tulumääraga võrdlustabel

| Kriteeriumid | Omakapital | Fikseeritud tulu | ||

| Staatus | Aktsiakapitali omanikel on ettevõtte jagatud omanikud, mis võimaldab neil kasumit nõuda. | Võlakirja omanikud on võlausaldajad, kes saavad nõuda ainult laenatud summat ja selle pealt teenitud intresse. | ||

| Emitendid | Aktsiaid emiteerivad peamiselt ettevõtted. | Valitsusasutused, finantsasutused või ettevõtted emiteerivad võlakirju Ettevõtete hoiuseid emiteerivad ettevõtted. | ||

| Risk | Väga riskantne, kuna see sõltub ettevõtte tulemuslikkusest ja turutingimustest. | Madal risk, kuna neile lubatakse fikseeritud intressi sõltumata ettevõtte tulemustest | ||

| Nõue varale | Pankroti korral on neil vara nõue viimane. | Pankroti korral on võlaomanikud aktsionäride ees prioriteetsed. | ||

| Tagastab | Kõrge tootlus kõrgete riskide kompenseerimiseks kulude kallinemise näol. | Madal, kuid garanteeritud intressitootlus. | ||

| Dividendid | Dividendid on omakapitali rahavood, mida makstakse juhtkonna äranägemisel. | Dividende ei maksta. | ||

| Kaasamine | Kuna aktsiaomanikud on ettevõtte omanikud, on neil hääleõigus. | Võlakirjaomanikel pole ettevõtte küsimustes ja hääletamises sõnaõigust. |

Järeldus

Mõlemad on portfelli jaotamise seisukohalt olulised. Samuti pole omakapitali ja fikseeritud tulu tootlus investeeringukategooriad omavahel korrelatsioonis. Fikseeritud tulumääraga investeeringud lisavad teie portfelli prognoositavust, samas kui aktsiainvesteeringud aitavad inflatsiooni ületada ja suurendavad teie rahalist väärtust, kasutades ära suuremat tasuvust.

Mõistlik investor keskendub tasakaalustatud portfelli säilitamisele, investeerides omakapitali ja fikseeritud tulumääraga toodete kombinatsiooni, sõltuvalt tema riskitaluvuse tasemest.