NPV profiil (määratlus, komponendid) Kuidas koostada NPV profiil?

NPV profiili tähendus

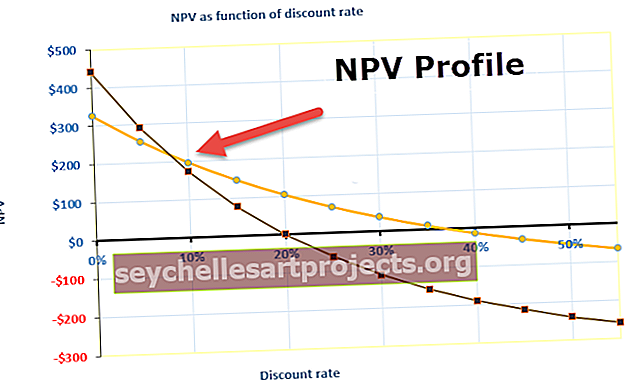

Ettevõtte nüüdisväärtuse (NPV) profiil viitab graafikule, mis näitab vaadeldava projekti praegust netoväärtust vastava allahindluse erineva erineva määra suhtes, kui projekti netoväärtus on joonistatud Y-teljele ja allahindluse määr on joonistatud graafiku X-teljele.

Diskontomäära ja NPV suhe on pöördvõrdeline. Kui diskontomäär on 0%, lõikab NPV profiil vertikaaltelge. NPV profiil on diskontomäärade suhtes tundlik. Kõrgemad diskontomäärad näitavad varem tekkivaid rahavooge, mis mõjutavad NPV-d. Esialgne investeering on väljavool, kuna see on investeering projekti.

Komponendid

Järgmised on NPV profiili komponendid

- Sisemine tootlus (IRR): tootlust, mis muudab projekti NPV nulliks, nimetatakse IRR-iks. Kasumliku projekti kaalumisel on see üks olulisi tegureid.

- Ülemineku määr: kui kahel projektil on sama NPV, st kui kahe projekti NPV ristuvad üksteisega, nimetatakse seda ülemineku määraks.

Kui kaks projekti välistavad teineteist, peetakse diskontomäära otsustavaks teguriks projektide eristamisel.

NPV profiili ettevalmistamise sammud

Mõelgem sellele, et on kaks projekti. NPV profiili koostamiseks tuleb arvestada nende sammudega

- 1. samm - leidke mõlema projekti puhasväärtus 0%.

- Leidke projekti A puhasväärtus

- Leidke projekti B puhasväärtus

- 2. samm - leidke mõlema projekti sisemine tasuvuse määr (IRR).

- Leidke projekti A IRR

- Leidke projekti B IRR

- 3. samm - leidke ristumispunkt

- Kui NPV on suurem kui null, aktsepteerige investeeringut

- Kui NPV on väiksem kui null, lükake investeering tagasi

- NPV on investeeringuga võrdne kui marginaalne

Neid reegleid kohaldatakse juhul, kui eeldatakse, et ettevõttel on piiramatu raha ja aeg kõigi nende teele sattunud projektide vastuvõtmiseks. Reaalses maailmas pole see aga tõsi. Ettevõtetel on tavaliselt piiratud ressursid ja nad peavad paljudest projektidest välja valima.

Näited

Mõistkem sellest paremini, vaadates ühte näidet.

Vaatleme projekti A, mis nõuab esialgset investeeringut 400 miljonit dollarit. Eeldatavasti toovad see projekt järgmise nelja aasta jooksul rahavood 160 miljonit dollarit.

Mõelgem veel ühele projektile B, mis nõuab esialgset investeeringut 400 miljonit dollarit, rahavooge järgmise kolme aasta jooksul ei tehta ja viimase aasta jooksul 800 miljonit dollarit

Mõistmaks, kui tundlikud need rahavood rahavoogude suhtes on, arvestage mitme diskontomääraga - 0%, 5%, 10%, 15%, 18,92% ja 20%

Nende rahavoogude nüüdisväärtuse saab määrata nende määrade abil. Seda näidatakse allpool tabelina

| Allahindlus | NPV projekti A jaoks | B projekti NPV | ||

| 0% | 240 dollarit | 400 dollarit | ||

| 5% | 167,35 dollarit | 258,16 dollarit | ||

| 10% | 107,17 dollarit | 146,41 dollarit | ||

| 15% | 56,79 dollarit | 57,40 dollarit | ||

| 18,92% | 22,80 dollarit | 0 | ||

| 20% | 14,19 dollarit | 14,19 dollarit |

Teine oluline punkt, mida tuleb arvestada, on see, et kui projekt Y võetakse kasutusele suuremas tempos kui projekt, on negatiivne NPV ja seetõttu kahjumlik

(Pange tähele, et NPV (Net Present Value) profiili arvutamiseks on mitmeid viise, näiteks valemimeetod, finantskalkulaator ja excel. Kõige populaarsem meetod on Exceli meetod.)

Selle NPV profiili graafikule joonistamine näitab meile nende projektide suhet. Nende punktide abil saame arvutada ka ristamiskiiruse ehk määra, millega mõlema projekti puhasväärtus on võrdne.

Järgmine graafik on projekti A ja projekti NPV profiil

Nagu eespool arutletud, on ülemineku määr kuskil 15%. Seda on kujutatud graafikul, kus projekti A ja B kaks joont kohtuvad.

Projekti B puhul on 18,92% määr, mis muudab projekti NPV nulli. Seda määra tuntakse sisemise tootluse määrana. Nagu graafikul, ületab joon siin X-telje

Erinevaid NPV (Net Present Value) profiili väärtusi vaadates selgub, et projekt A sooritab paremini 18,92% ja 20%. Teiselt poolt on Y-projekt parem nii 5%, 10% kui ka 15% juures. Kui diskontomäär suureneb, väheneb NPV. See kehtib ka reaalses maailmas, kui diskontomäär suureneb, kui ettevõte peab projekti panema rohkem raha, see suurendab projekti maksumust. Mida järsem on kõver, seda rohkem on projekt tundlik intressimäärade suhtes

Mõelgem stsenaariumile, kus on kaks üksteist välistavat projekti. Sel juhul saab diskontomäär otsustavaks teguriks. Meie ülaltoodud näites, kui intressimäärad on madalamad, töötab projekt B paremini. Madalamad määrad on ülemineku määrast vasakul.

Teisest küljest töötab projekt A paremini kõrgemate määradega. See on risti ületamise määra paremal küljel

Kus kasutatakse NPV profiile?

NPV (Net Present Value) profiile kasutavad ettevõtted kapitali eelarvestamisel. Kapitali eelarvestamine on protsess, mille abil ettevõte otsustab, millised investeeringud on kasumlikud. Nende ettevõtete motiiv on teenida kasumit oma investoritele, võlausaldajatele ja teistele. See on võimalik ainult siis, kui nende tehtud investeerimisotsused suurendavad omakapitali. Muud kasutatavad tööriistad on IRR, tasuvusindeks, tasuvusaeg, diskonteeritud tasuvusaeg ja arvestuslik tootlus.

Neto nüüdisväärtus mõõdab peamiselt ettevõtte omakapitali netokasvu projekti kallal töötades. Põhimõtteliselt on see erinevus rahavoogude nüüdisväärtuse ja diskontomääral põhineva alginvesteeringu vahel. Diskontomäär otsustatakse peamiselt võla ja omakapitali segu alusel, mida kasutatakse investeeringu finantseerimiseks ja võla tasumiseks. See sisaldab ka investeeringule omast riskitegurit. Positiivse NPV profiiliga projekte peetakse NPV maksimeerivateks ja need valitakse investeeringuteks.