Rahaline häda (tähendus, põhjused) Kuidas selle maksumust arvutada?

Mis on rahaline häda?

Finantshäda on olukord, kus organisatsioon või üksikisik ei ole ebapiisava tulu tõttu piisavalt võimeline oma rahalisi kohustusi täitma. Selle põhjuseks on tavaliselt kõrged püsikulud, aegunud tehnoloogia, suured võlad, vale planeerimine ja eelarvestamine, ebaõige haldamine ning see võib lõpuks viia maksejõuetuse või pankrotini.

Pärast seda etappi muutub ettevõte maksejõuetuks. Pärast selle etapi saavutamist on ettevõttel väga vähe võimalusi ellu jääda. Organisatsiooni likviidsus on väga madal, kuna see ei suuda oma töötajatele tagasi maksta laenu osamakseid, intresse, tarnijatele makseid ega isegi palka. Kui organisatsioon tahab ellu jääda, peab ta oma kulusid vähendama, kohustused ümber korraldama ja äristrateegiad üle vaatama.

Põhjused koos näidetega

See juhtub ettevõtte juhtimise ajal, mis selle olukorrani viis. Selle olukorra põhjused on järgmised:

# 1 - Tehnoloogilised muudatused

Kui mõni ettevõte ei suuda tehnoloogiliste muutustega kohaneda ega suuda ennast uuendada, visatakse see turult välja. Selle turuosa väheneb drastiliselt ja lõpuks väheneb tulu koos staatiliste püsikuludega. Järk-järgult toob see kaasa rahalisi probleeme.

Näiteks ei suutnud Nokia 2012. aastal uut tehnoloogiat kasutusele võtta ja pidi sellise hädaga silmitsi seisma.

# 2 - ebaõige haldamine

Ebaõige haldamine viib ebaefektiivse otsuste tegemiseni ja lõpuks vähendab tulusid.

Näiteks Lehman Brothers oli Ameerika suuruselt neljas investeerimispank, kuid 2008. aasta septembris esitas ettevõte pankrotiavalduse. 639 miljardi dollari suuruse varaga ja 619 miljardi suuruse võlaga oli pankrot ajaloo suurim. Finantsjuhi mõnede sobimatute otsuste tõttu pidi ettevõte esitama pankroti.

# 3 - pettused ettevõttes

Igasugune pettuse kavandamine võib viia organisatsiooni eesmärgi maksimeerida aktsionäri rikkus pettuse tegija kavatsusele. Kõiki võtmeressursse ei kasutata organisatsiooni kasuks ja see tõi kaasa rahalisi probleeme.

Näiteks pettus Satyam Computersis 2009. aastal. Väljamõeldud kulud broneeriti; kasumit võltsiti. See viis ettevõtte täieliku sulgemiseni.

# 4 - valed investeerimiskavad

On väga vaja säilitada asjakohane rahavoog ja investeeringutelt saadav fikseeritud tulu. Kui eelarvestamist ei tehta õigesti, kas siis on raha puudus või kasutud rahalised vahendid. Mõnikord jätab see ettevõtte võla võtmiseks nõutavast suuremaks ja põhjustab lõpuks stressi.

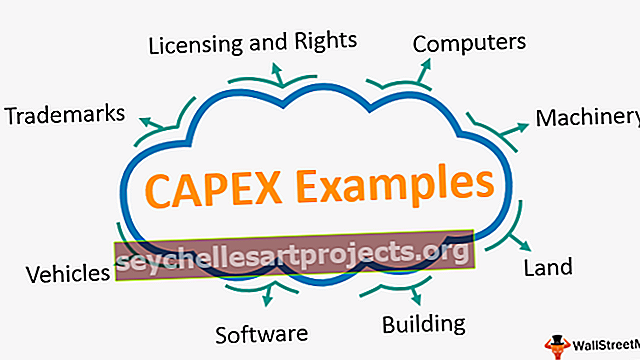

Kuidas arvutada rahalise häda hind?

Kui ettevõte on hädas, ei maksa selle varad pigem rohkem ja võlad kallinevad. Panga poolt ettevõttelt küsitav intressimäär on kõrgem kui teistelt sama valdkonna ettevõtetelt (AAA reitinguga ettevõtte võlakulu).

- Arvutage võla kaalutud keskmine maksumus. Näide 10,5%

- Võtke AAA-reitinguga ettevõtte võlakulu. Näide 7%

- Kui ettevõtte võlg on 100 miljonit

Finantshäda maksumus = määrade erinevus etapis 1 * Ettevõtte kogu võlg

= (10,5–7)% * 100 miljonit = 3,5 miljonit

Finantshäda periood

Tehniliselt on „ettevõtte periood, mille jooksul tema aktsia turuhind langeb või vara väärtus väheneb, tavaliselt sularahakriisi ja ebatäpsete prognooside põhjuseks.“ Selle näiteks on USA majanduslangus aastatel 2007–2008.

Sel perioodil seisab ettevõte silmitsi tõsiste rahavoogude probleemidega, mis mõjutavad ja halvendavad tema toodete ja teenuste kvaliteeti. See võimaldab olemasolevatel klientidel oma konkurentidelt osta. See vähendab tulusid ja olukord halveneb. Tarnijad lühendavad krediidiperioodi ja lepingutingimused muutuvad rangemaks. Lõppkokkuvõttes tekib probleem töötajatele palga maksmisel ja koondamised teeb ettevõte. Periood, mil kõik need olukorrad esinevad, on tuntud kui rahaliste raskuste periood.

Tegurid, mis vastutavad ettevõtte rahalise häda eest

Häda põhjustavad tegurid jagunevad kahte kategooriasse - sisemised ja välised.

Sisemised tegurid on

- Ebaõige ja ebaefektiivne nõudluse prognoos

- Kehv sularahahaldus

- Töötajate koondamise kõrge määr

- Sobimatu tootesegu

- Käibekapitalinõude ebatäpne hindamine

- Vara halb kasutamine

Välised tegurid on

- Nõrgad lepingud tarnijatega

- Tooraine sõltuvus ühest tarnijast

- Erandlikult tooraine hinna tõus

- Muutus valitsuse poliitikas seoses ülemäärase imporditollimaksu, rangete kaubandustavade jms osas

Lahendused

Kui ettevõte on sattunud ahastavasse olukorda, on seda väga raske taaselustada. Suur tõenäosus kipub pankrotiavaldusi esitama. Juhtkonna jaoks on väga oluline märke märgata ja vastavalt sellele ennetavaid meetmeid võtta. Siiski, kui ettevõttel on finantsraskuste perioodil mõni väljapääs, on allpool toodud lahendused

# 1 - mitterahaline ümberkorraldamine

Kui analüüsimisel leitakse, et ettevõte sattus ebasobivate äriplaanide halva juhtimise tõttu raskesse olukorda, siis hõlmab see ümberkorraldamisnõukogu ettevõtte peamisi töötajaid. Eksperdile antakse volitused ja kõik äriplaanid vaadatakse läbi. Lõpuks võib ettevõte olukorrast välja tulla püsiva seiskamiseta.

# 2 - rahaline ümberkorraldamine

Kui ettevõte on ebapiisava sularaha sissevoolu tõttu raskustes või ei suuda võla tagasi maksta, on nende lahendused järgmised:

# 1 - eratreening

Selles lahenduses otsustab ettevõte ettevõttesiseselt ja plaanib end ümber korraldada. Mõned lahendused on

- Pidage läbirääkimisi laenuvõtjatega intressimäärade vähendamiseks või tasudest loobumiseks.

- Kasutage kõrgemat krediidiperioodi

- Parandage äristrateegiaid

- Müügi suurendamiseks sobiv turundus- ja müügistrateegia

- Kulude kärpimise plaanid

# 2 - toimiku juriidiline pankrot

- Ümberkorraldamine ja tekkimine: kui ettevõte on algatanud pankroti, palub valitsus pärast asjakohast uurimist võlgnikel loobuda osaliselt makstavast summast. Palub ettevõttel järgida reorganiseerimiseks vajalikke samme. Kokkuvõttes jääb valitsusele võim ümberkorralduste tegemiseks.

- Ühinemine teise ettevõttega: mõnel juhul annab valitsus korralduse ühineda teise kasumit teeniva ettevõttega samas või teises valdkonnas, millel on piisavalt ressursse kahjumite katmiseks ja ettevõtte restruktureerimiseks.

- Likvideerimine: kui on võimalus ettevõtet taaselustada, siis kästakse see sama likvideerida.

Järeldus

See on olukord, kus ettevõte ei saa oma püsikulusid töötajatele palga, laenu osamakse, toorainena tasumise eest tasuda jne käibekapitali ebaõige planeerimise, vale juhtimise tipptasemel, pettuste, valitsuse poliitika muutmise tõttu. jne. Ettevõttel on oluline märke varakult ära tunda ja rakendada vajalikke ennetusmeetmeid, et mitte sattuda finantsraskuste perioodi. Muul juhul on samale lahenduste leidmine väga keeruline.