Avatud ja suletud lõppenud investeerimisfondid 14 parimat erinevust

Avatud ja suletud investeerimisfondide erinevused

Avatud investeerimisfondide annab ülima vabaduse ja paindlikkuse investoritele siseneda ja väljuda nagu ja siis, kui nad tunnevad, nagu ja selle muutumine sõltub täielikult investorite usku samas kinnise investeerimisfondide pakkumised fikseeritud ajakava investoritele osalemise ja fondist välja.

Investeerimisfond on professionaalselt juhitud investeerimisskeem, kus investoritel on juurdepääs mitmekesistele portfellidele, mis koosnevad aktsiatest, võlakirjadest ja muudest piiratud kapitali väärtpaberitest. Sellised fondid on jaeinvestoritele väga kasulikud ja neid vaadatakse ka teatud aja jooksul investeerimisvõimalusena. Kõik investeerimisfondid on registreeritud vastavate väärtpaberituru reguleerivate asutuste juures, näiteks SEBI Indias, mis pakub investoritele ja väljavaadetele mugavust. Nad peavad toimima investorite huvide kaitsmiseks loodud range regulatsiooni sätete kohaselt.

Nendesse fondidesse saab investeerida, ostes oma osakud / aktsiad fondi olemasoleva puhasväärtuse (NAV) järgi, mis on volatiilne sõltuvalt portfelli osa aktsiate tootlusest. Fonde haldavad professionaalsed rahahaldurid, kes vastutavad investorite kapitalisumma investeerimise eest, eesmärgiga toota investoritele kapitali kasvu ja tulu. Investeering tehakse kõigi investorite nimel ja seetõttu on vaja palju oskusi. Investeerimiseesmärgid ja selle struktuur on selgelt välja toodud prospektis, mis on juriidiline dokument ja mida tuleb järgida.

Investeerimisfonde on erinevat tüüpi, mida saab jaotada tähtaegade ja investeerimiseesmärkide alusel.

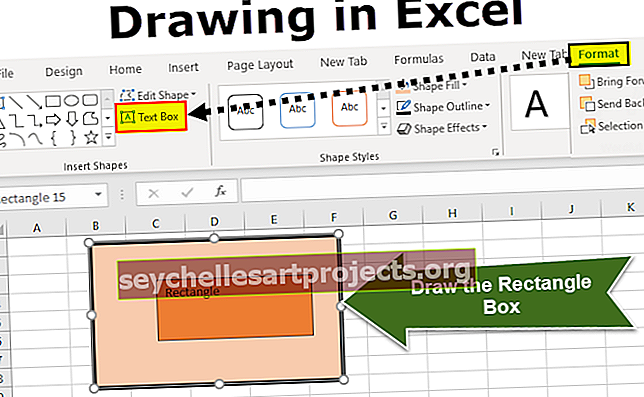

Alltoodud skeem võib anda selge ülevaate investeerimisfondidest.

Avatud ja suletud lõpuga investeerimisfondide infograafika

Vaatame peamisi erinevusi avatud ja suletud investeerimisfondide vahel.

Sarnasused

- Nendel fondidel on mõned põhimõttelised sarnasused, mis säilitavad baasi ja liigitavad need investeerimisfondide alla.

- Mõlemat fondi juhitakse professionaalselt eesmärgiga ületada investeeringute arvu, mille on teinud suur investorite kogum.

- Selle eesmärk on saavutada sama mitmekordse investeerimisvara, mitte ühe aktsia mitmekesistamise kaudu.

- Investeerimishaldurite vahendustasu või tasud võivad sõltuda tootlusest, mida nad suudavad turult teenida.

- Teine sarnasuse punkt viitab mastaabisäästule, mille kohaselt suure hulga fondide kogumine mitmetelt investoritelt võimaldab vähendada investeerimis- ja tegevuskulusid.

Peamised erinevused

- Avatud fondid on populaarsed tavaliste investorite seas, kuna see võimaldab neil igal ajal siseneda ja sealt välja tulla, pakkudes neile palju paindlikkust. Suletud fondidel on kindel arv aktsiaid, mis ostetakse teistelt investoritelt ja millel on kindel ajakava fondi sisenemiseks ja sellest väljumiseks. Uue fondi pakkumine võib jääda avatuks näiteks 30 päevaks pärast seda, kui osakuid ei vahetata.

- Avatud fondide tehingud viiakse läbi otse fondi kaudu, samas kui suletud tehingud käivitatakse esialgu IPO (Initial Public Offering) kaudu, misjärel nad on noteeritud börsil, börsivälisel turul või börsil kaubeldavate fondide kaudu.

- Avatud fondi korpus muutub pidevalt, kuna see hõlmab dünaamilist ostmist ja tagasivõtmist, samas kui korpus on seevastu fikseeritud, kuna uusi osakuid ei pakuta müügiks üle kindlaksmääratud piiri.

- Avatud fondide hinnad fikseeritakse üks kord päevas NAV-is (puhasväärtus), eelistatavalt päeva lõpus, ja need on hinnad, millega fondi aktsiaid saab selleks päevaks osta. Suletud fondid kauplevad kogu päeva jooksul nagu tavalised aktsiad ja kauplevad valitseva hinnaga igal ajal päeva jooksul, kuna see töötab reaalajas.

- Avatud fondide struktuur on selle loomisest alates ette nähtud ja see hõlmab suures osas investeeringuid aktsiatesse, võlakirjadesse ja kullatud servadega väärtpaberitesse, samas kui suletud fondid hõlmavad oma portfelli alternatiivseid investeeringuid nagu futuurid, tuletisinstrumendid ja FOREX.

- Avatud fondi müügihind hõlmab puhasväärtust ja kõiki prospektiga ettenähtud kande- / väljumiskoormusi. Need koormused on tasud, mida rakendatakse fondi sisenemisel või sellest lahkumisel või mõlemal peamiselt fondide haldamise eest. Suletud fondidega kaubeldakse NAV-i lisatasu või allahindlusega.

- Erinevate fondide NAV-id on noteeritud päevalehtedes või avatud fondide fondi veebisaidil. kinnised fondid saavad oma puhasväärtuse igal nädalal finantslehtedest või veebisaidi kaudu.

- Avatud fondide aktsiate ja võlakirjade aktsiate koguarv korrutatakse sulgemishinnaga ja liidetakse iga investeeringu tulem. Kõik fondiga seotud kohustused (näiteks viitlaekumised) on välja jäetud. Neto aktsia kohta saadakse puhasväärtuse jagamisel käibel olevate aktsiate arvuga. Kinniste fondide aktsiate hinnad määratakse vastavalt turul valitsevale nõudlusele ja pakkumisele ning hinnad määratakse vastavalt aktsiaturul.

- Avatud fondid võimaldavad süsteemset ostmist sõltumata turutingimustest ja võimaldavad ka väiksemaid investeeringuid, erinevalt kinnistest fondidest, mis võimaldavad ainult ühekordseid investeeringuid, mistõttu on investoritel riskantsem kaaluda eriti ebastabiilsete turgude tingimustes. Suundumused on samuti näidanud, et suletud fondid tekivad siis, kui turud toimivad potentsiaalsete investorite jaoks ülimalt ahvatlevalt.

- Varade jaotamine või tasakaalustamine on võimalik avatud fondide puhul, mis kaaluvad eesmärgipõhist planeerimist ja mõistavad seega varade jaotamise olulisust investeerimisportfellis. Fondide struktuuri saab kohandada turu üldises stsenaariumis toimuva pöörde korral. Kui aktsiaturg on tõusuteel ja küllastumise suunas, võib soovida osa sellest lunastada ja suunata sama laenufondide poole. Selline paindlikkus pole suletud struktuuris võimalik. Struktuurimuudatused pole lubatud ja investorid ei oleks pikaajalise investeeringu korral teadlikud sisemistest üksikasjadest ega ka võlakirjade tootlusest.

Avatud ja suletud lõpuga investeerimisfondide võrdlustabel

| Alusel fo r võrdlus |

Avatud investeerimisfondid | Suletud investeerimisfondid | ||

| Tähendus | Osakute pidev ostmine ja müümine | Kapital on fikseeritud, müües kindla arvu osakuid. | ||

| Sisenemine ja väljumine | Mugavus vastavalt investoritele | Osalemine ainult seni, kuni NFO (uus fondipakkumine) on sisse lülitatud | ||

| Saadavus | Fondidega avatud turul ei kaubelda ja neid hinnatakse ümber ostetud ja müüdud aktsiate hulga põhjal. Tehingud tehakse otse fondi kaudu. | Need käivitatakse IPO kaudu raha hankimiseks ja seejärel noteeritakse nagu aktsia või ETF. | ||

| Hinna määramine | Neto aktsia kohta saadakse puhasväärtuse jagamisel käibel olevate aktsiate arvuga. Kõik lisakulud tuleb vähendada kogu varadest. | Väärtus põhineb puhasväärtusel, kuid tegeliku hinna määravad nõudlus ja pakkumine, mis võimaldab kaubelda tema osaluste väärtusest kõrgemate või madalamate hindadega. | ||

| Juhtimisstiil | Olenevalt oludest võib see olla aktiivne, passiivne või kombinatsioon. | See järgib aktiivset juhtimisstiili. | ||

| Tähtaeg | Tähtaeg puudub | Fikseeritud tähtaeg võib tavaliselt ulatuda 2-5 aastani. | ||

| NAV kirjastamine | Avaldatakse iga päev | Avaldatakse nädala kaupa | ||

| Kasum | Kasum sõltub investoritest ja fondist lahkumisest. Kui nad on oma esialgse investeeringu ületanud, loetakse seda kasumiks. | Aktsionäride kasum võib olla tulude ja kapitali kasvu jaotamise vormis. See võib olla ka kapitali kasvutulu aktsiate müügist, mille aktsia väärtus on kasvanud, kuigi see on maksukohustusega kaetud. | ||

| Korpus | Varieerub sõltuvalt investorite usaldusest. | Korpus jääb fikseerituks, kuna uusi üksusi ei väljastata | ||

| Müügihind | NAV pluss sisse- või väljamineku koormus, nagu on määratletud prospektis | Kaupleb oma NAV-i preemiate või allahindlustega | ||

| Kauplemine | Ostetud otse fondi garanteerijalt | Ostetud ja müüdud maaklerite kaudu. Maaklerifirmad tagavad äsja emiteeritud aktsiad ja müüvad neid | ||

| Piirangud | Mõistlikud piirangud finantsvõimendusse ja likviidsusesse investeerimisele kõrge volatiilsuse ja sellega seotud riskide tõttu. | Võimenduse ja likviidsuse osas on vähem piiranguid, kuid kehtiksid ranged regulatiivsed piirangud. | ||

| Minimaalne investeering | Väiksem investeering, mis on jaeinvestorite jaoks atraktiivne piiratud kasutatava rahaga. | Ühekordsed investeeringud on lubatud. | ||

| Likviidsus | Investeeringud, mida saab hõlpsasti likvideerida | Investeeringud on suunatud mittelikviidsetele väärtpaberitele, mida ei saa 7 päeva jooksul NAV-is müüa. |

Järeldus

Vaatamata sellele, et igal kategoorial on oma plussid ja miinused, on investeeringu tegemise otsus investorite ja nende investeerimiseesmärkide käes. See sõltub ka investori riskiisu. Piiratud kapitalikogusega jaeinvestor eelistab avatud fondi, kuna see pakub palju paindlikkust suhteliselt stabiilse tootlusega.

Arvestades investeeringut suletud investeerimisfondidesse, võib see olla dilemma investoritele, kes on turul uued. Kuna selles struktuuris olevaid väärtpabereid müüakse puhasväärtusele preemia või allahindlusega, tuleb investeeringu tulemuslikkuse otsustamiseks vaja kindlaks määrata aluseks oleva väärtpaberi tegelik väärtus.