Bilansiväline rahastamine (mõiste) | OBS-i üksuste loend

Mis on bilansiväline rahastamine?

Bilansiväline finantseerimine on ettevõtte praktika jätta teatud kohustused ja mõnel juhul vara bilansis kajastamata, et hoida sellised suhtarvud nagu võla ja omakapitali suhtarv madalad, et hõlbustada finantseerimist madalama intressimääraga ja ka vältida lepingute rikkumist laenuandja ja laenuvõtja vahel.

See on kohustus, mida ettevõtte bilansis otseselt ei kajastata. Bilansivälised kirjed omavad piisavalt olulist tähtsust, sest isegi kui neid ei kajastata bilansirahas, on need siiski ettevõtte kohustused ja need tuleks kaasata ettevõtte finantsseisundi üldanalüüsi.

Kuidas see töötab?

Oletame, et ettevõttel ABC Manufacturers Ltd on käimas laienemisplaan ja ta soovib osta masinaid teise üksuse asutamiseks teises osariigis. Siiski ei ole tal finantseerimiskokkulepet samaks, kuna tema bilanss on juba tugevalt finantseeritud. Sellisel juhul on tal kaks võimalust. Uue üksuse asutamiseks ja uue üksuse nimel uue rahastamise saamiseks võib ta luua teiste investorite või ettevõtetega ühisettevõtte. Teisest küljest võib see ka seadmete tootjaga sõlmida pikaajalise rendilepingu masinate liisimiseks ja sel juhul ei pea muretsema uue rahastuse saamise pärast. Mõlemad ülaltoodud juhtumid on bilansivälise rahastamise näited.

Mis on bilansiväliste kirjete eesmärk?

- Et säilitada maksevõime suhe, nagu võla ja omakapitali suhe, alla teatud taseme ja saada rahastust, mida ettevõte poleks muidu saanud.

- Paremad maksevõime suhtarvud tagavad hea krediidireitingu säilitamise, mis võimaldab ettevõttel ligipääsu odavamale rahastamisele.

- See muudab bilansi finantseerimise lahjemaks, mis esmapilgul võib investoreid meelitada.

Põhijooned

- Selle tulemusel väheneb bilansist olemasolev vara või jäetakse varad välja.

- Muutus on ettevõtte kapitali struktuuris.

- Varad ja kohustused on mõlemad alahinnatud ning see annab bilansi finantseerimisest väiksema mulje.

- See hõlmab loovate raamatupidamis- ja finantsinstrumentide kasutamist bilansivälise finantseerimise saavutamiseks.

Bilansiväliste finantseerimisartiklite loetelu

Järgnevalt on toodud mõned bilansiväliste kirjete levinumad instrumendid.

# 1 - Liising

See on vanim bilansivälise rahastamise vorm. Vara rentimine võimaldab ettevõttel vältida vara finantseerimist kohustustest ning rent või rent on kasumiaruandes otseselt kuluna näidatud.

- Rentniku jaoks on see finantseerimisallikas, kuna vara finantseerimist kannab rendileandja.

- Tavapärane meetod olulist kapitali kulutamist nõudvate varade omandamiseks;

- See hõlbustab muutuva ajaga tehnoloogia täiendamist.

- Bilansiväliseks finantseerimiseks kvalifitseeruvad ainult kasutusrendid ja kapitalirendid tuleb bilansis kapitaliseerida vastavalt uusimatele India raamatupidamisstandarditele.

# 2 - eriotstarbeline sõiduk (SPV)

Eriotstarbelised ettevõtted või tütarettevõtted on üks tavapäraseid viise bilansiväliste finantseerimispositsioonide loomiseks. Seda kasutas Enron, mis on tuntud bilansivälise finantseerimisega seotud ühe suurema vastuolu tõttu.

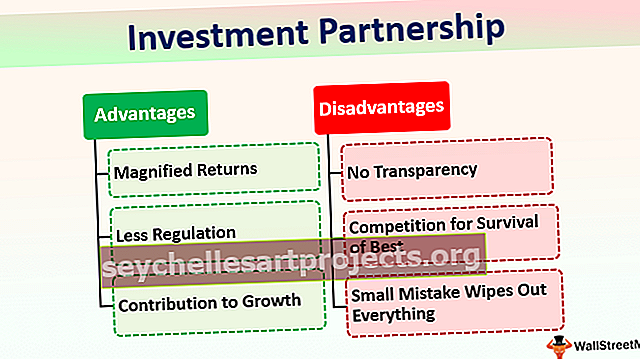

- Emaettevõte loob SPV uue tegevuse alustamiseks, kuid soovib isoleerida end uue tegevuse riskidest ja kohustustest.

- Emaettevõte ei pea oma bilansis kajastama SPV varasid ja kohustusi.

- SPV tegutseb iseseisva üksusena ja omandab uue krediidilimiidi.

- Kui emaettevõte omab täielikult SPV-d, siis enamiku riikide raamatupidamisstandardite kohaselt tuleb tal SPV bilanss konsolideerida enda omaks, mis rikub bilansivälise finantseerimise eesmärki. Seetõttu loovad ettevõtted SPV-d uue ühisettevõtte kaudu mõne muu üksusega.

# 3 - järelmaksulepingud

Kui ettevõte ei saa endale varade otsest ostmist ega selle jaoks rahaliste vahendite hankimist, võib ta sõlmida rahastajatega teatud perioodiks järelmaksulepingu. Finantseerija ostab vara ettevõtte jaoks, kes omakorda maksab igakuiselt fikseeritud summa, kuni kõik lepingus sätestatud tingimused on täidetud. Rendilepingu lõppedes on rentnikul vara omada.

- Tavalises raamatupidamises kajastub vara ostja bilansis ja rentnik ei pea seda järelmaksulepingu perioodil bilansis kajastama.

# 4 - faktooring

See on teatud tüüpi krediiditeenus, mida pakuvad pangad ja muud finantsasutused oma olemasolevatele klientidele. Faktooringu all saadakse finantseerimine nõuete müümisega pankadele. Pangad pakuvad ettevõttele viivitamatult sularaha pärast seda, kui nad on teenuse pakkumiseks kontonõuetest veidi kärpinud.

- Mõnikord nimetatakse seda ka rahavoogude kiirenemiseks.

- Faktooringu tõttu ettevõttel otsest vastutust ei ole, kuid müüakse osa selle varadest.

Tähtsus investorite jaoks

Peaaegu kõigi suuremate riikide raamatupidamisstandardite kohaselt on kohustus avalikustada täielikult ettevõtte kõik selle aasta bilansivälised finantseerimisartiklid. Investorid peaksid need avalikustamised teadmiseks võtma, et selliste tehingutega seotud riske täielikult mõista.