Tavaline annuiteetvalem | Samm-sammult arvutamine

Valem tavalise annuiteedi arvutamiseks

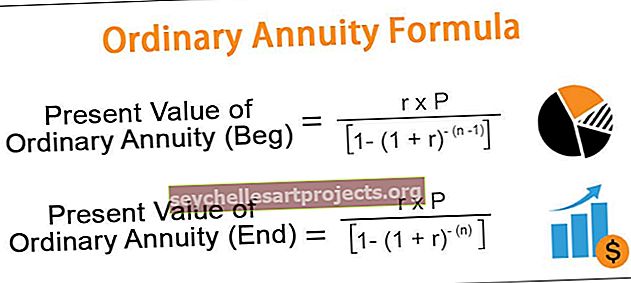

Tavaline annuiteetvalem viitab valemile, mida kasutatakse perioodi alguses või lõpus kindlaksmääratud ajavahemiku jooksul tehtud valemiga tavalise nüüdisväärtuse võrdse summa maksete seeria nüüdisväärtuse arvutamiseks. annuiteet arvutatakse perioodilise makse jagamisel 1 miinus 1 jagatuna 1 pluss intressimääraga (1 + r) tõstmine perioodi elektrisageduseni (perioodi lõpus tehtud maksete korral) või tõstmine perioodi elektrisageduseni miinus üks (perioodi alguses tehtud maksete korral) ja korrutades seejärel saadud intressimääraga.

Valem on toodud allpool

Tavalise annuiteedi praegune väärtus (algus) = r * P / {1 - (1 + r) - (n-1)}

Tavalise annuiteedi praegune väärtus (lõpp) = r * P / {1 - (1 + r) - (n)}

Kus

- P on perioodiline makse

- r on selle perioodi intressimäär

- n on selle perioodi sagedus

- Beg on annuiteet perioodi alguses

- Lõpp on annuiteet perioodi lõpus

Selgitus

Tavalise annuiteet nüüdisväärtus võtab selle valemis arvesse kolme põhikomponenti. PMT, mis pole midagi muud kui r * P, mis on sularahamakse, siis on meil r, mis pole midagi, kuid valitsev turuintressimäär P on esialgse rahavoo nüüdisväärtus ja lõpuks n on perioodide sagedus või koguarv. Siis on kahte tüüpi makse üks annuiteet, mis tuleb tasuda perioodi alguses, ja teine, mis tuleb tasuda perioodi lõpus.

Mõlemal valemil on väike erinevus, mis seisneb selles, et ühes liidame n-ga ja teises ühendame n-1-ga, sest sellepärast, et makse 1., mis tehakse, tehakse täna ja seega ei kohaldata alguse 1. makse suhtes allahindlust. annuiteet.

Näited

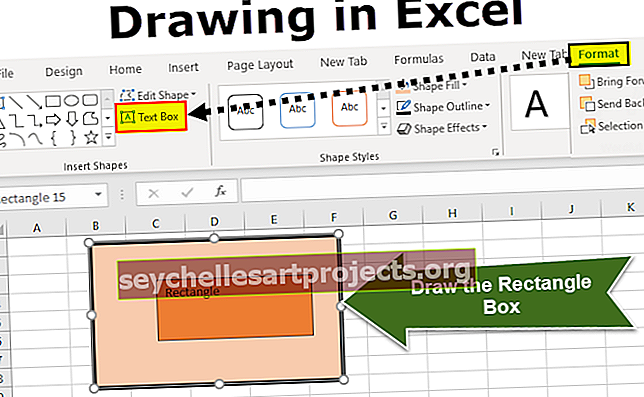

Selle tavalise annuiteetvalemi Exceli malli saate alla laadida siit - tavalise annuiteetvalemi Exceli mallNäide 1

Keshav on lepingu järgi pärinud 500 000 dollarit. Lepingus oli aga kirjas, et makse laekub järgmise 25 aasta jooksul annuiteedina võrdsetes osades. Peate arvutama summa, mille Keshav saab, eeldades, et turul valitsev intressimäär on 7%. Võite eeldada, et annuiteeti makstakse aasta lõpus.

Lahendus

Kasutage arvutamiseks järgmisi andmeid

Seetõttu on tavalise annuiteedi (lõpu) arvutamine järgmine

- = 500 000 * 7% / {1- (1 + 7%) - 25}

Tavaline annuiteedi väärtus (lõpp) on -

Näide 2

Hr Vikram Sharma on just oma elus sisse elanud. Ta abiellus soovitud tüdrukuga ja sai ka kaua otsitud töö. Ta on lõpetanud Londoni ja on pärinud ka oma isalt 400 000 dollarit, mis on tema praegused säästud.

Ta ja tema naine soovivad osta linnast maja, mille väärtus on 2 000 000 dollarit. Kuna neil ei ole nii palju rahalisi vahendeid, on nad otsustanud võtta pangalaenu, mille kohaselt peavad nad tasuma 20% oma taskust ja ülejäänud osa kannab laen.

Pank võtab intressimääraks 9% ja osamaksed tuleb tasuda igakuiselt. Nad otsustavad minna kümneks aastaks laenu ja on kindlad, et maksavad sama kiiresti tagasi kui hinnanguline 10 aastat.

Peate arvutama osamaksete nüüdisväärtuse, mida nad alates kuust igakuiselt maksavad.

Lahendus

Algusperioodil tasumisele kuuluva tavalise annuiteedi arvutamiseks kasutage järgmisi andmeid

- Siinkohal on hr Vikram Sharma ja pere võtnud eluasemelaenu, mis võrdub 2 000 000 dollariga * (1 - 20%) kuni 1 600 000 dollarini.

- Nüüd teame makstava kindlasummalise summa nüüdisväärtust ja nüüd peame arvutama igakuiste osamaksete nüüdisväärtuse, kasutades allpool perioodi valemi algust.

- Aasta intressimäär on 9%, seetõttu on igakuine intressimäär 9% / 12 on 0,75%.

Seetõttu on tavalise annuiteedi (Beg) arvutamine järgmine

- = 0,75% * 1 600 000 / {1- (1 + 0,75%) - 119}

Tavaline annuiteetväärtus (algaja) on -

Näide # 3

Motor XP tehti hiljuti turul kättesaadavaks ja nende sõiduki reklaamimiseks pakuti samale 5-protsendilisele määrale turule toomise kolme esimese kuu jooksul.

Praegu 60 aastat vananeval Johnil on õigus saada annuiteeti, mille ta ostis 20 aastat tagasi. Sealt ta tegi ühekordse summa 500 000 ja annuiteeti makstakse igal aastal kuni 80-aastaseks saamiseni ja praegune turu intressimäär on 8%.

Ta on huvitatud XP-mootori ostmisest ja tahab teada, kas sama oleks järgmise 10 aasta jooksul taskukohane, kui ta võtaks selle iga-aastaselt makstava EMI-le? Oletame, et ratta hind on sama, mis ta investeeris annuiteediplaani.

Te peate Johnile nõu andma, kus tema annuiteet katab ERI kulud?

Oletame, et mõlemad on tekkinud ainult aasta lõpus.

Lahendus

Sellisel juhul peame arvutama kaks annuiteeti, üks on tavaline ja teine laenu annuiteet.

Annuiteet

Seetõttu on tavalise annuiteedi (lõpu) arvutamine järgmine

- = 500 000 * 8% / {1- (1 + 8%) - 20}

Tavaline annuiteedi väärtus (lõpp) on -

Motor XP

Seetõttu on tavalise annuiteedi (lõpu) arvutamine järgmine

- = 5% * 500 000 / {1- (1 + 5%) - 10}

Tavaline annuiteedi väärtus (lõpp) on -

Annuiteetmakse ja laenumakse vahel on vahe 13 826,18 ja seega peaks Johnil olema võimalus taskust välja võtta või pikendada ERI-d 20 aastani, mis on sama mis annuiteet.

Asjakohasus ja kasutusalad

Tavalised annuiteetide tegelikud näited võiksid olla intressimaksed võlakirja emitentidelt ja neid makseid makstakse tavaliselt kuus, kvartalis või poolaastas ja täiendavaid dividende, mida kvartali maksab ettevõte, kes on aastaid püsinud väljamaksena. Tavalise annuiteedi PV sõltub peamiselt turu praegusest intressimäärast. TVM-i tõttu langeb intressimäärade tõusu korral nüüdisväärtus, samas kui intressimäärade languse stsenaariumi korral toob see kaasa annuiteetide nüüdisväärtuse kasvu.