Riskitaluvus (määratlus, tüübid) Viis peamist riskitaluvuse põhifaktorit

Riskitaluvuse määratlus

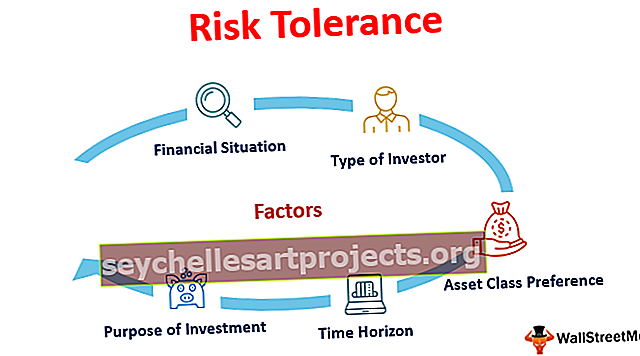

Riskitaluvust määratletakse kui riski summat, mida investor talub enne turult lahkumise otsustamist, ja see sõltub tavaliselt investori finantsolukorrast, tüübist, varaklassi eelistamisest, ajahorisondist ja investeeringute eesmärgist. Investoril peab olema arusaam riskitaluvusest, vastasel juhul võivad nad näha investeeringu väärtuses suurt liikumist ja paanikat, mis võib põhjustada müügi valel ajal.

Viis peamist riskitaluvust mõjutavat võtmetegurit

Arutleme 5 parimat võtmetegurit, mis mõjutavad riskitaluvust investeerimisel.

# 1 - finantsolukord

Investori finantsolukord on esimene ja peamine tegur, mis mõjutab investori riskitaluvust. Rahasummat, mida investoril on võimalik kaotada, mõjutab suuresti see, kui palju raha peab investoril pärast põhivajaduste eest hoolitsemist varuma. Jõukal investoril on kõrge riskitaluvus, sest investeeritud raha ei ole asi, millest ta sõltub igapäevastest vajadustest. Vähem kindlustatud investor saab riskida väiksema rahaga, sest see võib olla kogu sääst, mis neil on.

# 2 - Investori tüüp

Turul on mitut tüüpi investoreid, kellel on erinevad riskiprofiilid. Näiteks saab turu kogenud ja sage investor maandada suuremat riski, sest ta on turul palju volatiilsust näinud ja teab, kuidas turg töötab. Teisest küljest ei pruugi keegi uus hakkama portfelli suure hulga negatiivsete külgedega toime tulla, kuna neil pole palju kogemusi.

# 3 - varaklassi eelistus

On investoreid, kellel on kalduvus kindla varaklassi poole. Mõni võib olla tulihingeline aktsiainvestor, mõni eelistab võla, mõni võib olla mugavam f & o-ga. kindlat varaklassi eelistavad investorid võivad oma lemmikvaraklassist üle minnes olla nõus madalat riski taluma. See on suuresti näha, kui investor liigub suhteliselt ohutumast varaklassist suhteliselt riskantsemaks varaklassiks.

# 4 - ajahorisont

Ajahorisont on investori riskitaluvuse hindamisel väga oluline tegur. See punkt on seotud ka varaklassidega, kuna erinevate varaklasside investorid reageerivad pikema või lühema ajaperioodi puhul erinevalt. Näiteks on aktsiainvestorid, kellel on pikem tähtaeg, riskitaluvamad, kuna teadaolevalt annavad aktsiad pikema perioodi jooksul paremat tootlust. Kuid võlainvestor peab aja kasvades rohkem tegelema nii intressimäära kui ka uuesti investeerimise riskiga. Seetõttu võiksid nad eelistada lühemat ajahorisondi.

# 5 - Investeerimise eesmärk

Investori riskitaluvus sõltub ka eesmärgist, milleks ta seda investeeringut teeb. see on suures osas seotud investori meeleoluga. Investor, kes hoiab kokku selliste rahaliste eesmärkide saavutamiseks nagu laste haridus või abielu, võib olla valmis riske vähendama. Teisest küljest võib välispuhkusele või uuele autole investeeriv investor võtta suurema riski, kuna need eesmärgid on pigem materialistlikud kui hädavajalikud.

Riskitaluvuse tüübid

Riskitaluvuse võib jagada järgmisteks tüüpideks.

# 1 - agressiivne

Agressiivse riskiga investorid on need, kes on turuga hästi kursis. Nad on võimelised võtma suuri riske ja nägema oma portfellis suuri languse suundumusi. Nende omaduste hulka kuuluvad tavaliselt rikkad, pikad silmaringid ja turukogemused. Agressiivse riskitaluvusega investorid lähevad tavaliselt riskantsemate varaklasside, nagu aktsiad, alla ja saavad paremat tootlust, kui turg hästi töötab. nad on turukriisi ajal paanika müümise suhtes immuunsed.

# 2 - mõõdukas

Mõõduka riskiga investorid on suhteliselt vähem riskitaluvad. Nad suudavad võtta teatud riski ja neil on tavaliselt kindel protsent, mille ulatuses nad näevad oma portfelli kahjumis. Nad investeerivad osa oma rahast riskantsematesse varadesse nagu aktsiad ja ülejäänu turvalisematesse varadesse nagu võlg või kuld. Tavaliselt võtavad nad 50/50 varade jaotuse riskantsete ja ohutute varade vahel. Kui turg töötab hästi, viivad nad koju vähem tulu kui agressiivsed investorid, kuid turu languse ajal kannab nende portfell ka väiksemaid kahjusid.

# 3 - konservatiiv

Konservatiivsed investorid on madalaima riskiga investorid turul. Vaevalt on nad võimelised võtma mingit riski ja leidma endale ohutumaid varasid. Neid ei huvita asjaolu, et madal risk tähendaks madalamat tootlust. Nad tegelevad pigem kaotuste vältimisega kui paremate tulude saamisega. Sellised investorid otsivad tavaliselt selliseid varasid nagu pankade FD-d, PPF jms, kus nad arvavad, et nad suudavad tagada kapitalikaitse.

Dünaamiline riskitaluvus

Nagu me eespool lugesime, klassifitseeritakse investorid kolme laia kategooriasse vastavalt sellele, kui palju riski nad võivad võtta. See klassifikatsioon põhineb paljudel teguritel, millest mõned on loetletud eespool. Praktikas võib üks või mitu investorit puudutavat tegurit muutuda, mis võib põhjustada tema riskitaluvuse muutumise ühest kategooriast teise. Näiteks võib inimene asuda kõrgepalgalisele tööle, mis põhjustaks temal suurema riski võtmist. Või võib keegi, kes jätkab turul regulaarselt investeerimist, hakata mõistma turu toimimist ja muutuda suurema riski võtmiseks enesekindlamaks. Teisest küljest võivad suured ettenägematud ravikulud panna investori seda oma ülejäänud finantsvaraga ohutumalt mängima ja väiksema riskiga leppima.

Järeldus

Riskitaluvus on investeerimismaailmas väga oluline mõiste. investoritel peab olema selge arusaam sellest, kui suurt riski nad võivad võtta, et nad saaksid oma varaklassid sobivalt valida. Selle otsuse tegemisel peavad nad arvesse võtma kõiki kohaldatavaid tegureid.

Teiselt poolt peavad investeerimisjuhid mõistma ka investorite riskiprofiili, et nad saaksid investeerida oma raha varadesse, mis neile meeldiksid. Nad peavad veenduma, et nad järgivad investeerimisstrateegiat, millest nad varem investoritele teatasid.

Riskitaluvus võib aja jooksul muutuda, kuna seda mõjutavad tegurid on dünaamilised.