Akretsioon (tähendus, määratlus) Aktsia võlakirjaturul ja ühinemistel

Akretsioon Tähendus

Akretsioon tähendab peamiselt järkjärgulist või järkjärgulist kasvu. Finantseerimise osas on sellel aga järgmine tehniline tähendus

- Võlakirjaturud - aktsepteerimine viitab soodushinnaga ostetud võlakirja hinna muutusele võlakirja nominaalväärtusele või kapitalikasumile, mille võlakirjaomanik saab võlakirja ostu / müügi korral, kasumile / kahjumile. Teiste terminitega võib seda kirjeldada kui võlakirja amortisatsiooni. Amortisatsioon on mis tahes immateriaalse vara amortisatsioon. See tähendab võlakirja hinna tõusu või langust tehingu ajal, mida nimetatakse ka amortisatsiooniks.

- Ühinemised ja omandamised - ühinemiste ja ühinemiste kontekstis nimetatakse aktsiaarvestust kui ettevõtte kasumi suurenemist pärast tehingut. Näiteks kui ettevõtte EPS on 1 $ ja pärast EPSi omandamist tõusis see 1,30 $ -ni, siis viidatakse omandamisele nagu 30% aktsepteerivale. Raamatupidamise mõttes on laekumiskulud kulud, mis tekivad finantsinstrumentide nüüdisväärtuse (PV) ajakohastamisel. Ettevõtte rahanduse aktsepteerimine on konkreetse tehingu käigus loodud tegelik väärtus. Tehing on alati aktsepteeriv, kui omandaja PE suhtarv on suurem kui sihtmärgi PE suhe, sealhulgas omandamise preemia.

Aktsia võlakirjaturul

- Võlakirjaturgudel väheneb reaalsete võlakirjade väärtus intressimäära tõustes, kuna nad oleksid lubanud kehtivast madalamat intressimäära. See ammendab tema nõudlust ja väärtus väheneb. Kuna kõigi võlakirjade tähtaeg on ainult nimiväärtus, on võlakirja diskonteeritud ostust tulenev kasum.

- Liitkujundväärtus (CAV) tuleb pilti nullkupongiga võlakirjade käsitlemisel. Kuna nendel võlakirjadel ei ole kupongimakseid kui traditsioonilisi võlakirju. See CAV saadakse, kui liidetakse kogu antud ajani teenitud intress võlakirja algsele hinnale.

Aktsepteerimine võlakirjaturul

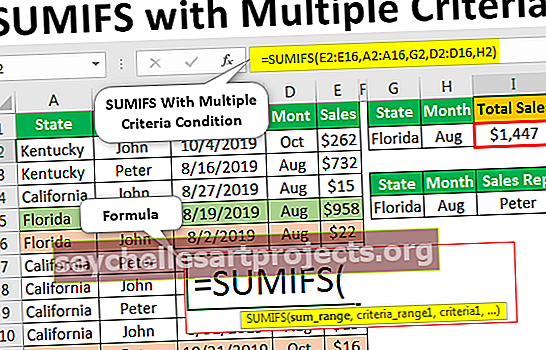

Võlakirjaturul arvutatakse see järgmise valemi abil -

Kogumissumma = ostu alus * (YTM / kogumisperiood aastas) - kupongi intressNegatiivne väärtus on lahjendus, positiivne aga määrab juurdekasvu.

Kui investor ostab võlakirja allahindlusega, tuleb sama allahindlus kasvada kogu võlakirja eluea jooksul kuni selle lõpptähtajani. See hõlmab võlakirja soetusmaksumuse (makstud hinna) korrigeerimist nominaalväärtuses iga võlakirja hoidmise aasta kohta. See omakorda suurendab nii võlakirja maksumust kui ka teatatud netotulu.

Vaatleme investorit, kes on ostnud võlakirja 80 dollariga, mille tähtaeg on 10 aastat ja nominaalväärtus 100 dollarit. Investori aktsepteerimine oleks sel juhul (20/10 = 2) 2 $. Tema teatatud puhaskasum oleks 5 $ (intress) + 2 $ (juurdekasv) = 7 $.

Aktsepteerimine ühinemiste ja omandamiste korral

Aktiivsed tehingud võivad toimuda juhul, kui vara omandatakse nende varasema turuväärtuse allahindlusega. Üldiselt viitavad aktsepteerivad investeeringud mis tahes väärtpaberile, mis ostetakse allahindlusega.

Aktsepteerimist ja lahjendamist kasutatakse selleks, et testida omandamise või ühinemise mõju omandaja ühingu aktsiakasumile (EPS). See aitab ostjaettevõttel uurida ühinemise mõju ettevõttele kasumlikkuse tagajärgede osas, mis hõlmab kõiki tegureid ja keerukusi. Sellise analüüsi tegemisel saab kujutada ühinemise sünergiat.

- Postilepingu EPS> Ostja EPS -> Acception

- Postilepingu EPS lahjendamine

- Postilepingu EPS = ostja EPS -> kasum

Consensus EPS on selline, mis saadakse pärast ühinemist ja seda kasutatakse aktsepteerimise või lahjendamise määramiseks. Sellest analüüsist on seega abi ühinemise tagajärgede mõistmisel. Tavaliselt eelneb ühinemisele sihtettevõtte põhjalik hoolsus. Mõnel juhul teostab sihtettevõte ostjaettevõttes ka nõuetekohast hoolsust. Samal perioodil enne ühinemise lõpuleviimist viiakse tagajärgede uurimiseks läbi akriteerimise lahjendusanalüüs.

Kui ühinemise tulemuseks on lahjendus, mõtleb ostjaettevõte kaks korda, kas jätkata ühinemist või kasutada muid vahendeid, et tulevikus kompenseerida üldise EPS vähenemist.

Üldiselt on see otsustav tegur, kui ostja kavandab ühinemist või arvestuslikult maksusummat arvestades. Samuti aitab see välja selgitada kahe ettevõtte ühendamise põhjused. Kui lahjendus on liiga kõrge, siis tõenäoliselt ei lähe omandaja tehinguga edasi või kui aktsia on liiga kõrge, võib ostja minna ühe sammu edasi või suurendada pakkumist tehingu sõlmimiseks ja ühinemise sünergiast kasu saamiseks.