Sisemine tootlus (IRR) - määratlus, valem, arvutused

Sisemise tootluse määr (IRR)

Sisemine tasuvusmäär (IRR) on diskontomäär, mis määrab kogu projekti tulevase rahavoo nüüdisväärtuse nulli. Seda kasutatakse tavaliselt parima projekti võrdlemiseks ja valimiseks, kusjuures valitud on IRR üle minimaalse vastuvõetava tasuvuse (tõkke kiiruse) ületav projekt.

IRR valem

Siin on valem

- IRR arvutamiseks seatakse NPV väärtus nulli ja seejärel selgitatakse välja diskontomäär.

- See diskontomäär on siis sisemise tasuvuse määra väärtus, mille meil oli vaja arvutada.

- Valemi iseloomu tõttu ei saa IRR-i aga analüütiliselt arvutada, vaid see tuleks arvutada kas katse-eksituse meetodil või IRR-i arvutamiseks programmeeritud tarkvara abil.

Vaadake ka erinevusi NPV ja IRR vahel

IRR näide

Oletame, et Nick investeerib projekti A 1000 dollarit ja saab 1 aasta jooksul 1400 dollarit. Arvutada projekti A sisemine tasuvus?

Allpool on esitatud projekti nüüdisväärtuse arvutamise tabel erinevate diskontomääradega (kapitalikulud).

Pange tähele, et kapitalikulu @ 10% puhul on NPV 298 dollarit.

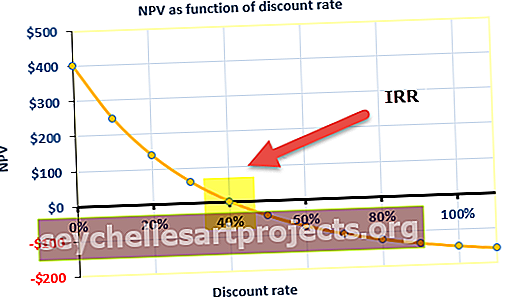

Ülaltoodud graafikult märgime, et praegune puhasväärtus on 40% diskontomäära juures null. See diskontomäär 40% on projekti sisemine intressimäär.

Sisemine tasuvuse määr Excelis

1. samm - sularaha sisse- ja väljavoolud standardses vormingus

Allpool on toodud projekti rahavoogude profiil. Rahavoogude profiil peaksite olema allpool toodud standardvormingus

2. samm - rakendage Excelis IRR-valemit

3. samm - võrrelge IRR-i diskontomääraga

- Ülaltoodud arvutuse põhjal näete, et jaama genereeritud NPV on positiivne ja IRR on 14%, mis on suurem kui nõutav tootlus

- See tähendab, et kui diskontomäär on 14%, saab NPV nulliks.

- Seega saab ettevõte XYZ sellesse tehasesse investeerida.

Mis on IRR-i tähendus?

Sisemine tootlus on palju kasulikum, kui seda kasutatakse võrdleva analüüsi läbiviimiseks, mitte aga ühe väärtusena eraldi. Mida kõrgem on projekti sisemine tasuvuse määr, seda soovitav on võtta see projekt parima võimaliku investeerimisvõimalusena. IRR on ühetaoline eri liiki investeeringute puhul ja seetõttu kasutatakse IRR-väärtusi sageli mitmete võimalike investeerimisvõimaluste järjestamiseks, mida ettevõte kaalub suhteliselt võrdsel alusel. Eeldades, et investeeringu suurus on erinevate võimalike investeerimisvõimaluste vahel võrdne, peetakse kõrgeima IRR-väärtusega projekti parimaks ja investor võtab selle teoreetiliselt (teoreetiliselt) esimesena.

Iga projekti IRR arvutatakse, pidades silmas järgmisi kolme eeldust:

- Tehtud investeeringuid hoitakse kuni nende lõpptähtajani.

- Vahepealsed rahavood reinvesteeritakse IRR-i endasse.

- Kõik rahavood on perioodilise iseloomuga või on ajavahed erinevate rahavoogude vahel võrdsed.

IRR-väärtus annab organisatsioonile kasvukiiruse, mille võib eeldatavasti saavutada vaadeldavasse projekti investeerides. Ehkki saadud tegelik sisemine tasuvuse määr võib erineda meie arvutatud teoreetilisest väärtusest, annab kõrgeim väärtus kindlasti parima kasvu. Sisemise tasuvuse määra kõige tavalisem kasutamine on näha siis, kui organisatsioon kasutab seda uude projekti investeerimise kaalumiseks või käimasoleva projekti investeeringute suurendamiseks. Näitena võime tuua energiaettevõtte, kes valib uue tehase rajamise või praeguse töötava tehase töö laiendamise. Sellisel juhul saab otsuse teha IRR-i arvutamise ja seeläbi välja selgitamise abil, milline variantidest annab suurema puhaskasumi.

Tõkke kiirus ja IRR

Tõkke- või nõutav tootlus on minimaalne tootlus, mida organisatsioon eeldab oma tehtud investeeringult. Enamik organisatsioone hoiab tõkke määra ja kõiki projekte, mille sisemine tasuvus ületab tõkke määra, peetakse kasumlikuks. Ehkki see ei ole ainus alus, miks investeerimisprojekti kaaluda, on takistusmäär tõhus vahend selliste projektide sõelumiseks, mis ei ole piisavalt kasumlikud ega tasuvad. Tavaliselt peetakse kõige paremaks projektiks projekti, mille takistusmäära ja IRR vahel on suurim erinevus.

- Sõltumatud projektid: IRR> Kapitalikulud (tõkkejõud), nõustuge projektiga

- Sõltumatud projektid: IRR <Kapitali hind (tõkkejõud), lükake projekt tagasi

IRR-i arvutuste tegemisel tuleb järgida vähe pöidla reegleid. Nemad on:

- Investeeritud summa võetakse alati negatiivse märgiga. Nii et kui investeerite 100 dollarit, võetakse seda kui - 100 dollarit.

- Teie teenitud raha võetakse alati positiivse väärtusena, nii et kui saate summa 60 dollarit, loetakse see 60 dollariks.

- Vaikimisi võetakse kõik maksed igal aastal kas aasta alguses või lõpus.

Seda saab võrrelda isegi väärtpaberiturul valitsevate tootlusega. Kui ettevõte ei saa märgata ühtegi investeerimisvõimalust, mille sisemine tasuvusmäär ületab rahaturgudel tekkivat tulu, võib ta lihtsalt investeerida jaotamata kasumi turule. Kuigi sisemist tasuvuse määra peetakse väga oluliseks eraldiseisvaks mõõdikuks, tuleks seda alati kasutada koos NPV-ga, et saada selgem pilt projekti potentsiaalist organisatsioonile parema kasumi teenimiseks.

Puudused

- Vajadust kasutada NPV-d koos peetakse IRR-i suureks puuduseks. Kuigi seda peetakse oluliseks mõõdikuks, ei saa see üksi kasutamisel kasulik olla. Probleem tekib olukordades, kus alginvesteering annab väikese IRR-väärtuse, kuid suurema NPV-väärtuse. See juhtub projektide puhul, mis annavad kasumit aeglasemas tempos, kuid nendele projektidele võib olla kasulik organisatsiooni üldise väärtuse suurendamine.

- Sarnane probleem on see, kui projekt annab kiirema tulemuse lühikese aja jooksul. Väike projekt võib tunduda lühikese ajaga suurt kasumit andev, andes suurema IRR-väärtuse, kuid madalama NPV-väärtuse. Projekti pikkusel on sel juhul suurem tähendus.

- Teine probleem sisemise tasuvuse määra osas, mis pole rangelt omane meetrikale endale, kuid on seotud IRR-i tüüpilise väärkasutamisega. Üksikisikud võivad eeldada, et kui kogu projekti vältel (mitte lõpus) tekib positiivseid rahavoogusid, investeeritakse raha uuesti projekti tulumäära järgi. See võib harva juhtuda. Pigem, kui positiivsed rahavood on reinvesteeritud, on see määr, mis tähistab kogu kasutatud kapitali väärtust. IRR-i sellisel viisil valesti lugemine ja väärkasutamine võib viia järelduseni, et projekt on palju kasumlikum kui tegelikult.

- Teine levinud puudus on mitmekordne IRR. Mitu IRR-puudust ilmneb juhtudel, kui rahavood projekti eluea jooksul on negatiivsed (st projekt töötab kahjumiga või organisatsioon peab lisakapitali panustama). Sellele viidatakse kui „ebatavalise rahavoo“ olukorrale ja sellised rahavood võivad anda mitmekordse sisemise tootluse.

Need mitmekordse sisemise tootluse määrade puudused ja suutmatus mitme kestusega projektidega hakkama saada on tekitanud vajaduse parema protseduuri järele, et leida parim projekt, kuhu investeerida. Ja nii on uus muudetud mõõdik, mida nimetatakse tagasi või lühidalt on kavandatud MIRR.