Nõutavad võlakirjad (määratlus, näide) Kuidas see töötab?

Mis on sissenõutav võlakiri?

Nõutav võlakiri on fikseeritud intressimääraga võlakiri, mille emiteerival ettevõttel on õigus enne võlakirja tähtaega tagasi maksta väärtpaberi nimiväärtus eelnevalt kokkulepitud väärtuses. Võlakirja emitendil ei ole kohustust väärtpaber tagasi osta, tal on ainult õige võimalus võlakiri tagasi emiteerida enne emiteerimist.

Ülaltoodud on näide 22. märtsil 2018 tähtajaga tagatud tagatud võlakirjadest, mis on välja antud ja registreeritud Verdipapirsentralenis (VPS),

Helistatav võlakiri = sirge / mittekutsutav võlakiri + võimalus

Pange tähele, et osa sissenõutavatest võlakirjadest ei saa teatud aja möödumisel pärast nende emiteerimist tagasi nõuda. Seda aega nimetatakse kaitseperioodiks

Funktsioonid

- Emitendiettevõttel on õigus, kuid mitte kohustus võlakiri enne tähtaega lunastada.

- Kõne hind on tavaliselt suurem kui emissioonihind (Par price).

- Alusväärtpaberil on muutuv eluiga

- Kõnevalikul võib olla mitu treeningmäära.

- Üldiselt on nende võlakirjade intressimäär (kupongimäär) kõrgem.

- Investori müüdud optsiooni preemia lisatakse võlakirja kõrgema intressimäära kaudu.

- Ostuvõimalusel on tavaliselt mitu treeningmäära.

Näide

Ettevõte “A” emiteeris 1. oktoobril 2016 tagasimaksmisele kuuluva võlakirja intressiga 10% aastas, lõpptähtajaga 30. september 2021. Emissiooni summa on 100 Crores. Võlakirja saab tagasi maksta 30-päevase etteteatamisega ja tagasimakse nõue on järgmine.

| Kõne kuupäev | Kõne hind |

| 1 aasta (30. september 2017) | 105% nominaalväärtusest |

| 2 aastat (30. september 2018) | 104% nominaalväärtusest |

| 3 aastat (30. september 2019) | 103% nominaalväärtusest |

| 4 aastat (30. september 2020) | 102% nimiväärtusest |

Ülaltoodud näites on ettevõttel võimalus helistada investoritele emiteeritud võlakirjad enne tähtaega 30. september 2021.

Kui näete, on esialgne kõne lisatasu kõrgem, 5% võlakirja nominaalväärtusest ja see väheneb aja suhtes järk-järgult 2% -ni.

Nõutava võlakirja emiteerimise eesmärk

Kui intressimäärad langevad, saab sissenõutavate võlakirjade emiteeriv ettevõte võlakirja tagasi nõuda ja võla tagasi maksta, kasutades ostuoptsiooni ning seejärel saab ta võla refinantseerida madalama intressimääraga. Sel juhul on ettevõttel võimalik intressikulusid kokku hoida.

Näiteks : 1. novembril 2016, kui ettevõte emiteerib 10% sissenõutava võlakirja tähtajaga 5 aastat. Kui ettevõte kasutab ostuoptsiooni enne tähtaega, peab ta maksma 106% nimiväärtusest.

Sel juhul, kui 31. novembri 2018. aasta seisuga langesid intressimäärad 8% -le, võib ettevõte võlakirjad tagasi kutsuda ja need tagasi maksta ning võtta võlga 8%, säästes seeläbi 2%.

Kas peaksime selliseid võlakirju ostma?

- Enne investeerimist tuleb tasuvus ja risk tasakaalus hoida. Ja sissenõutavad võlakirjad on nendega tegelemiseks liiga keerulised.

- Üldiselt tõusevad intressimäärade langedes normaalsed võlakirjade hinnad. Kuid sissenõutavate võlakirjade korral võivad võlakirjade hinnad langeda. Sellist nähtust nimetatakse “hinna kokkusurumiseks”

- Nendel võlakirjadel on üldjuhul kõrgemad intressimäärad, et kompenseerida langevate intressimäärade tõttu ennetähtaegse väljamakse riski

- Neid nõutakse tavaliselt lisatasuga (st nimiväärtusest kõrgema hinnaga). Selle põhjuseks on investori täiendav risk.

- Näiteks võivad võlakirjainvestorid võlakirja kasutamisel tagasi saada pigem Rs 107 kui Rs 100. See täiendav 7 Rs antakse riski tõttu, mille investor võtab juhul, kui ettevõte võtab võlakirja tagasi langevate intressimäärade stsenaariumi alguses

- Niisiis, tuleb tagada, et tagasimaksmisele kuuluv võlakiri pakub piisaval hulgal tasu (võib-olla turu kõrgema intressimäära või võib-olla suurema tagasimaksepreemia kujul), et katta võlakirja pakutavad lisariskid.

Kõnevalikute struktureerimine

Enne võlakirja emiteerimist on üks järgmistest kahest tegurist otsustamisel üks oluline ja keerukas tegur…

- Kõne aeg. St millal helistada

- Hüvitatava võlakirja hinna kindlaksmääramine. Kui palju võlakiri tasutakse, nõutakse enne tähtaega

Kõne aeg

Kuupäev, millal sissenõutavat võlakirja võidakse esmakordselt tagasi kutsuda, on „esimese kõne kuupäev”. Võlakirjad võivad olla kavandatud pidevalt kindlaksmääratud ajavahemiku jooksul tagasi maksma või neid võidakse nõuda verstapostiks. Edasilükatud makse on see, kus võlakirju ei saa emiteerida esimese paari aasta jooksul.

Ajastuse osas on erinevaid tüüpe

- Euroopa võimalus: ainult ühekordne kõne kuupäev enne võlakirja tähtaega

- Bermudani võimalus: enne võlakirja tähtaega on mitu kõne kuupäeva

- Ameerika variant: kõik tähtaegade eelsed kuupäevad on kõne kuupäevad.

Kõne hinnakujundus

Võlakirja hinnakujundus sõltub üldiselt võlakirja struktuuri sätetest. Järgnevalt on toodud erinevad hinnakujundused

- Parandatud olenemata kõne kuupäevast

- Hind on fikseeritud etteantud ajakava alusel

Lisateave optsioonide kohta - mis on finantside optsioonid ja optsioonidega kauplemise strateegia

Võlakirjade nimetamise otsus

Emitendi otsus helistada põhineb paljudel teguritel, näiteks

- Intressimäära tegurid. Langevate intressimäärade ajal võib ettevõte kasutada suhteliselt kõrge kupongimääraga võlakirjade lunastamise võimalust ja asendada need äsja emiteeritud võlakirjadega (seda nimetatakse vanilje mõistes tavaliselt refinantseerimiseks). Kasvava intressimäärade olukorra korral on emitentidel stiimul mitte kasutama varade sissenõudmise võlakirju. See võib viia võlakirjade tootluse vähenemiseni investeeringu jooksul.

- Finantstegurid: Kui ettevõttel on piisavalt vahendeid ja ta soovib võlga vähendada, võib ta võlakirjad tagasi kutsuda, isegi kui intressimäärad on stabiilsed või tõusevad.

- Juhul kui ettevõte kavatseb võla konverteerida omakapitaliks, võib ta emiteerida aktsia võlakirjade kasuks või võlakirju tagasi maksta ja minna FPO-le

- Muud tegurid: võib olla palju käivitajaid, kus ettevõte võib pidada võlakirja tagasimaksmist kasulikuks.

Võlakirjade väärtustamine

Üldiselt on tootlus võlakirja väärtuse arvutamise mõõde eeldatava või prognoositud tootluse alusel. Saagikuse arvutamisel on erinevad näitajad.

- Praegune tootlus

- Tootlus lõpptähtajani

- Saak helistada

- Saagikus halvimani

Tootlus lõpptähtajani:

YTM on võlakirja kogutootlus, kui seda hoitakse tähtajani. Seda väljendatakse alati aastamäärana.

YTM-i nimetatakse ka raamatutootluseks või lunastustootluseks.

Lihtne meetod YTM arvutamiseks on järgmine

YTM-i valem = [(kupong) + {(tähtaja väärtus - võlakirja eest makstud hind) / (aastate arv)}] / {(tähtaja väärtus + võlakirja eest makstud hind) / 2}

Võtame selle paremaks mõistmiseks näite

Võlakirja nimiväärtus / lõpptähtaeg on Rs 1000, lõpptähtaegade arv on 10 aastat, intressimäär on 10%. Võlakirja ostmiseks makstav hind on 920 Rs

Lugeja = 100+ (1000–920) / 10

Nimetaja = (1000 + 920) / 2 = 960

YTM = 108/960 = 11,25%

See YTM-meede sobib enam mittekutsutavate võlakirjade analüüsimiseks, kuna see ei sisalda kõnefunktsioonide mõju. Nii et kaks lisameedet, mis võivad võlakirjadest täpsema versiooni pakkuda, on halvim tootlus.

Saak helistada

Tagasimaksmisvõimalus on võlakirja tootlus, mille korral ostate sissenõutava võlakirja ja hoiate väärtpaberit kuni sissenõudmispäevani. Arvestuse aluseks on intressimäär, aeg kuni kõne kuupäev, võlakirja turuhind ja kõne hind. Tagasimakse intressimäär arvutatakse tavaliselt eeldusel, et võlakiri arvutatakse esimesel võimalikul kuupäeval.

Näiteks on hr A-l GOOGLE-i võlakiri nimiväärtusega Rs. 1000 5-protsendise nullkupongimääraga. Võlakiri lõpeb 3 aastaga. See võlakiri on sissenõutav kahe aasta pärast 105% -ga nominaalväärtusest.

Sellisel juhul peab Mr.A võlakirja tootluse arvutamiseks eeldama, et võlakiri lõpeb 3 aasta asemel 2 aastaga. Kõnehinda tuleks lugeda tähtajaks 1050 Rs (1000 Rs * 105%) põhisummaks.

Oletame, et järelturul võlakirja ostmise eest makstav hind on 980 Rs, siis on tootlus helistamiseks järgmine

{Kupong + (kõne väärtus - hind) / võlakirja aeg} / {(Nimiväärtus + hind) / 2}

Kupongimakse on Rs 50 (st Rs 1000 * 5%)

Kõne väärtus, kui Rs 1050

Võlakirja väärtuse omandamiseks makstav hind on 920 Rs

Võlakirja aeg on 2 aastat (eeldades, et kõne toimub 2 aasta pärast)

Turuhind on 980 Rs

YTC = [50+ (1050–920) / 2] (1000 + 920) / 2

= 50 + 65/960 = 12%

Saagikus halvimani

Halvim tootlus on madalaim tootlus, mida investor eeldab sissenõutavasse võlakirja investeerimise ajal. Üldiselt on sissenõutavad võlakirjad emitendile head ja võlakirjaomanikule halvad, sest intressimäärade langedes otsustab emitent võlakirjad tagasi kutsuda ja oma võla refinantseerida madalama intressimääraga, jättes investorile uue koha investeerimiseks.

Soo, antud juhul on tootlus halvimale väga oluline, kes soovib teada, mis on miinimum, mida nad võlakirjadelt saavad.

Pange tähele, et „tootlus halvimani” on alati madalam kui „lõpptähtajani”

Näiteks lõpeb võlakiri 10 aasta pärast ja tootlus lõpptähtajani (ytm) on 4%. Võlakirjal on sissenõudmistingimus, kus emitent saab võlakirju tagasi kutsuda viie aasta jooksul. Eeldades, et võlakiri on maksetähtpäeval (YTC), arvutatav tootlus on 3,2%. Sel juhul on saagis halvimani 3,2%

Vaadake ka võlakirjade hinnakujundust

Vaatame nüüd vastandlikku võlakirja - tagastatavat võlakirja

Võlakirjad

- See on võlakiri, kus on sisseehitatud müügioptsioon, kus võlakirjaomanikul on õigus, kuid mitte kohustus nõuda põhisummat varakult. Müügioptsiooni saab kasutada ühel või mitmel kuupäeval.

- Kasvava intressimäära stsenaariumi korral müüvad investorid võlakirja emitendile tagasi ja laenavad kusagil mujal kõrgema intressimääraga.

- See on sissenõutava võlakirjaga vastupidine.

- Tagastatava võlakirja hind on alati kõrgem kui sirgvõlakiri, kuna on olemas müügioptsioon, mis on investorile täiendav eelis.

- Kuid panditava võlakirja saagikus on väiksem kui sirge võlakirja tootlus.

Kasulikud postitused

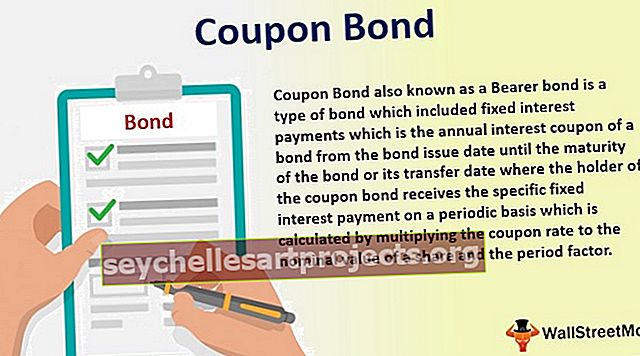

- Kupongivõlakiri

- Võlakirja kupongimäär

- Mis on võlakirjad?

- Näited tagatiseta laenudest <