Äripaberid (määratlus, tüübid) Ülevaade, näited, eelised

Äripaberi määratlus

Äripaber on määratletud kui rahaturuinstrument, mida kasutatakse lühiajalise rahastamise saamiseks ja mis on tavaliselt investeerimiskõlblike pankade ja ettevõtete välja antud veksli vormis. Enamik kommertspabereid on vanade emiteerimiste eest tasumisel uute emiteerimiste arvelt hõlpsasti kasutatav, seega saab sellest pidev rahastamisallikas.

- Sellistesse väärtpaberitesse investeerivad institutsionaalsed investorid ja suure netoväärtusega üksikisikud (HNI) otse ja teised investeerimisfondide või börsil kaubeldavate fondide (ETF) kaudu.

- See ei ole mõeldud üldsusele ja seega on väärtpaberite turustamise reklaam piiratud. Äripaberite jaoks on olemas ka järelturg, kuid turuosalised on enamasti finantsasutused.

- See emiteeritakse nimiväärtuse allahindlusega ja tähtaja saabumisel muutub nimiväärtus lunastusväärtuseks. Seda emiteeritakse suurtes nimiväärtustes, näiteks 100 000 dollari eest.

- Kommertspaberite tähtaeg on vahemikus 1 kuni 270 päeva (9 kuud), kuid tavaliselt antakse seda välja 30 päevaks või vähem. Mõnes riigis on maksimaalne kestus 364 päeva (1 aasta). Mida pikem on kestus, seda kõrgem on nende paberite tegelik intressimäär.

- Pabereid ei ole vaja registreerida Väärtpaberibörsi komisjonis (SEC) ja seega aitab see kokku hoida halduskulusid ja tulemuseks on väiksemad taotlused.

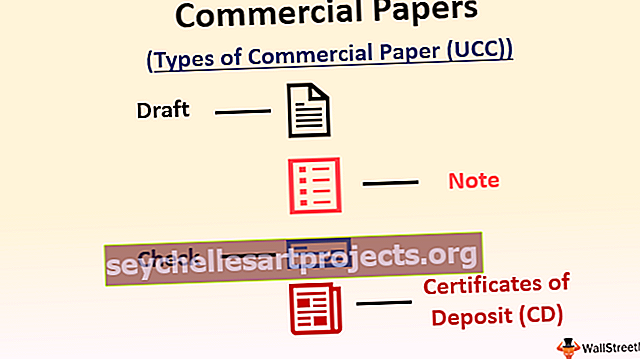

Äripaberite tüübid (ühtne äriseadustik - UCC)

Vastavalt ühtsele äriseadustikule (UCC) on kommertsdokumente nelja liiki:

- Mustand - mustand on isiku kirjalik käsk teisele maksta kindlaksmääratud summa kolmandale isikule. Eelnõus on 3 parteid. Isikut, kes annab juhised, nimetatakse “sahtliks”. Isikut, keda juhendatakse, nimetatakse “saajaks”. Isikut, kes peab makse saama, nimetatakse “saajaks”.

- Tšekk - see on mustandi erivorm, kus saaja on pank. Tšekil kehtivad teatavad erieeskirjad, mistõttu seda peetakse erinevaks instrumendiks.

- Märkus - selles instrumendis lubab üks inimene maksta teisele teatud rahasumma teisele. Noodis on 2 pidu. Isikut, kes annab lubaduse ja kirjutab instrumendi, nimetatakse “sahtliks” või “tegijaks”. Isikut, kellele lubadus antakse ja kellele tuleb tasuda, nimetatakse saajaks või saajaks. Seda tuntakse ka kui “vekslit”. Enamikul juhtudel on kommertspaber vormis võlakiri.

- Hoiustussertifikaadid (CD) - CD on instrument, mille puhul pank kinnitab hoiuse kättesaamist. Lisaks sisaldab see üksikasju lõpptähtaja väärtuse, intressimäära ja tähtpäeva kohta. Selle väljastab pank hoiustajale. See on veksli erivorm. CD-le kehtivad teatud erireeglid, mistõttu seda peetakse erinevaks instrumendiks.

Äripaberite tüübid (turvalisuse alusel)

Turvalisuse põhjal on kahte tüüpi kommertspabereid:

- Tagatiseta kommertsdokumendid - neid nimetatakse ka traditsioonilisteks kommertspaberiteks. Enamik neist paberitest väljastatakse ilma tagatiseta ja seega on need tagatiseta. Emissiooni reiting sõltub vara kvaliteedist ja kõigist muudest selle organisatsiooniga seotud aspektidest. Reiting toimub samamoodi nagu võlakirjade puhul. Need ei kuulu hoiuste kindlustuse alla, näiteks USA föderaalse hoiukindlustuse korporatsiooni (FDIC) kindlustus ja seega hangivad investorid tagatisena turult kindlustuse eraldi.

- Secured Commercial Papers - need on tuntud ka kui varaga tagatud kommertspaberid (ABCP). Need on tagatud muude finantsvaradega. Need emiteeritakse tavaliselt struktureeritud investeerimisvahendi loomisega, mille loob sponsororganisatsioon teatud finantsvarade ülekandmise teel. Need dokumendid on välja antud selleks, et hoida instrumendid sponsororganisatsiooni finantsaruandest eemal. Edasi hindavad reitinguagentuurid emissiooni struktureeritud investeerimisvahendis hoitavate varade põhjal, ignoreerides sponsori varade kvaliteeti. Finantskriisi ajal olid ABCP omanikud üks suurimaid kahjumeid tootvaid ettevõtteid.

Arvutage kommertspaberi saagis

Saagise kommertspaberi valem:

Näide

Arvutage järgmise kommertspaberi intressitootlus:

Lahendus:

- Maakleritasu = 3% 500 000 dollarist = 15 000 dollarit

- Netomüügihind = 495 000–15 000 dollarit = 475 000 dollarit

Saagise arvutamine on järgmine -

- Saagis = [(nimiväärtus - müügihind) / müügihind] * (360 / tähtaeg) * 100

- = (500 000 - 475 000) / 475 000 * (360/100) * 100

- = 18,95%

Äripaberite hinnakujundus

Äripaberite hinnakujunduse valem:

Äripaberi näide

Arvutage järgmise kommertspaberite näite turuhind:

Lahendus:

Hinnakalkulatsioon on järgmine -

- Hind = Nimiväärtus / [1 + {(Saagis / 100) * (tähtaeg / 360)}]

- = 600 000 / [1+ (20/360)]

- = 568 421 dollarit

Eelised

- Tagatist pole vaja.

- Madalam rahastamiskulu.

- Vähem dokumentatsiooni ja vastavust.

- Väga vedel.

- See võimaldab mitmekesistada fonde lühiajalistes instrumentides.

- Kõrgelt hinnatud instrumendid, seega vähem makseviivituse võimalusi.

- Investorite jaoks on tootlus pangahoiustega võrreldes suurem.

- Rahaliste vahendite lõppkasutust ei piirata.

Puudused

- Äripabereid võivad emiteerida ainult investeerimisjärgu pangad ja suurettevõtted, seega ei ole see kõigile kättesaadav fondiallikas.

- Väikeinvestorid ei saa otse investeerida kommertspaberitesse.

- Äripaberite järelturg on vähem likviidne.

Viimased trendid

- Kommertspaberite turg oli finantssektori jaoks 7,2 miljardit dollarit ja mittefinantssektori jaoks 23 miljardit dollarit 2019. aasta aprilli lõpu seisuga Fedi reservi järgi.

- Suurem osa emissioonidest toimub 1–4 päeva jooksul vastavalt FEDi reservile. 2019. aasta aprillis tehti kokku 112 väljaannet ja neist 47 olid seotud 1–4 päeva sulgudega.

- Intressimäärad olid 2019. aasta aprillis vahemikus 2,39% kuni 2,47% AA reitinguga asutustele ja 2,46% kuni 2,56% teistele Fed-reservi järgi.

- Äripaberite turg kasvab ja suurem osa investeeringutest toimub peamiste rahaturufondide kaudu.

Järeldus

Äripaber on lühiajalise krediidi saamiseks emiteeritav vabalt kaubeldav instrument. Emissioonidele, emitentidele ja investoritele kehtivad teatud reeglid ja piirangud. See on tavaliselt tagatiseta, kuid mõnikord tagatud finantsvaraga. Allahindlus, millega instrument emiteeritakse, toob kaasa kommertspaberite tootluse määra.

Pärast 2008. aasta kriisi kaotasid investorid usalduse selle instrumendi vastu, eriti varadega tagatud vahendite vastu, kuid sama on nüüdseks taastatud. Seetõttu antakse neid dokumente laialdaselt välja ja investeeritakse.