Varude finantseerimine (määratlus, näited) Kuidas see töötab?

Mis on varude finantseerimine?

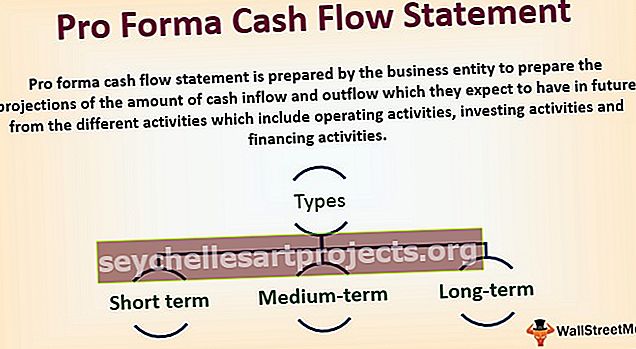

Varude finantseerimine on lühiajaline laen või krediidiliin, mis käib pidevalt pärast eelnevalt kindlaksmääratud ajavahemikku, mida kasutatakse ettevõtte laoseisu ja ostetud laoseisu finantseerimiseks, mis toimib kasutatud laenu tagatisena. Juhul, kui ettevõte võlga tagasi ei maksa, on laenuandjal laenukapitali sissenõudmiseks täielik õigus seda laoseisu arestida ja müüa.

Varud moodustavad olulise osa ettevõtte käibevarast, kuna need moodustavad lühikese aja jooksul hoitavad kaubad, et rahuldada eeldatavaid nõudmisi. Kuid kui nõuete päevade arv on suur, võib ettevõtte kapital lukustuda ja tal pole piisavalt vahendeid, et rohkem varusid osta.

Tarbekaupade, näiteks autode ja FMCG-toodete tootmisega tegelevad ettevõtted kasutavad kõige sagedamini varude rahastamist, kuna nende kapital on seotud pikema sularahakonversioonitsükli tõttu, mida võimaluse korral saab kasutada müügi laiendamiseks.

Varude finantseerimise tüübid

Nüüd arutame erinevaid varude finantseerimise liike, mis on järgmised:

# 1 - lühiajaline laen

Ettevõte võib varude ostmiseks kasutada pangast lühiajalist laenu, kuid see on tüütu protsess, kuna ettevõte peab kogu laen sanktsioonide määramise protsessi läbima iga kord, kui see seda vajab.

# 2 - krediidiliin

Krediidiliin on ettevõtte ja finantseerimisasutuse vaheline leping, mille kohaselt lepivad mõlemad üksused kokku maksimaalses summas, mille ulatuses laenusaaja saab raha kasutada, kui see ei ületa ülempiiri.

Varude finantseerimise näide

Oletame, et on mõni automüüja, kes ootab eelseisval hooajal autode nõudluse suurenemist. Selle nõudmise rahuldamiseks otsustab ta oma inventari suurendada. Selleks peab ta tarnijalt ostma rohkem autosid, mis nõuab tohutut kapitali.

Kapitalivajaduste rahuldamiseks saab ta riigipangalt sanktsioneeritava laenu vastavalt ostetavate autode väärtusele. Varude finantseerimine on majandustsükli oluline osa, sest alati, kui ta müüb uut autot; ta saab seda raha kasutada osa oma laenust tasumiseks.

Kuidas käib varude finantseerimine?

On mõned üldised nõuded:

- Hea krediidiregister: kui klient on varem oma võlgnevusi täitmata jätnud, on varude finantseerimise võimalus väike.

- Varude väärtus: klient peab esitama ka panga, nimekirja varudest, mida ta on nõus ostma, ja ka selle väärtuse. Samuti võib tal olla vaja selgitada hindamisel kasutatud varude hindamise meetodit (LIFO, FIFO või kaalutud keskmine). ( Märkus: Last In First Out raamatupidamine ja First In First Out Inventory on kaks varude hindamise meetodit).

- Äriplaan: Äriplaan annab ülevaate plaanist, mille klient peab laenu tagasi maksma. Plaani põhjal saab pank otsustada summa, mille eest saab laenu anda.

Kuidas leping toimib?

Varude finantseerimine on kokkulepe finantsasutuse ja ettevõtte vahel. Lepingu põhiosad on järgmised:

- Krediidi pikendamine: see võib täpsustada, et millistel tingimustel võib laenuandja kliendi krediidilimiiti pikendada.

- Rahastamistingimused: need näitavad intressimäära ja selle maksegraafikut.

- Väärtpaberite intress: see näitab tagatist, mida klient kasutab laenu kasutamiseks. See võib olla varud, mida klient juba omab, või ka varud, mida ta kavatseb osta.

Asjad, mida tuleks kaaluda, enne kui kasutate laenu laos

- Varude olemus: Varude finantseerimine ei pruugi olla hea lahendus madalate varude käibe suhtarvuga ettevõtete jaoks (see tähendab, et varude sissetulekuks muutmine võtab aega), kuna neil on neid aeg-ajalt raske tagasi maksta. Seetõttu kasutavad seda võimalust peamiselt FMCG ettevõtted.

- Krediidiskoor: kui ettevõtetel pole head krediidiskoori, on neil kapitali saamine keeruline. Isegi kui neil õnnestub see saavutada, on intressimäär suhteliselt kõrge, kuna on olemas kohustuste täitmatajätmise võimalused.

- Usaldustase varude osas: laenuandjal on õigus kontrollida laoseisu, et veenduda, et see on oma väärtust säilitanud, ja ta saab jälgida ka varude taset.

Varude finantseerimise eelised

- Iga ettevõte nõuab oma igapäevaste kulude katmiseks, sealhulgas varude ostmiseks käibekapitali. Varude rahastamine võib aidata käibekapitali tõhusalt juhtida.

- See on eriti kasulik hooajaettevõtetele, kuna nende ettevõtete nõudlus pole stabiilne. Ettenägematute nõudmiste rahuldamiseks on hea võimalus varude finantseerimine.

- Kaupade kauplemisega tegelevad ettevõtted saavad märkimisväärset kasu ka varude finantseerimisest. Kaupade import ja eksport põhjustavad märkimisväärseid viivitusi. Sõltuvalt kahe osapoole vahel kokkulepitud tingimustest võib kauba saatja maksmine viibida, kuna vastuvõtja maksab summa alles pärast tellimuse saamist. Sellisel juhul ei saa saatja teenindada oma teist klienti ja seega saab ta teiste teenindamiseks kasutada varude finantseerimise võimalusi.

Varude finantseerimise puudused

- Iga ootamatu sündmus, näiteks majanduse aeglustumine, mis võib vähendada nõudlust, või loomulik õnnetus, mis võib mõjutada ettevõtte varusid, võib muuta ettevõtte laenu tagasimaksmise keeruliseks.

- See võib mõjutada ettevõtte sularaha ümberarvestamise tsüklit, kuna ettevõte jääb lühiajaliste nõuete täitmiseks jätkuvalt tuginema laenudele.

- Tavaliselt on ettevõte laenu kasutamisel kohustatud tasuma ainult regulaarset intressi. Kui varude finantseerimise korral peab see laenupakkujaga regulaarselt ühendust pidama, on kohustatud ka igakuiselt aru andma oma varude tasemest ja hindamisest.

Seega võib varude finantseerimine olla kasulik võimalus ettevõtetele, mis hõlmavad pikemaid sularahavahetuse tsükleid või hooajalist nõudlust või kaubavahetust. Kuid on oluline, et nad valiksid oma laenuandja hoolikalt pärast kõigi tagasimaksetingimuste kaalumist. Ettevõtted peaksid proovima lühendada ka oma sularaha konverteerimise tsüklit, et vältida liiga suurt sõltuvust lühiajalistest laenudest.